ИнтерРАО

Группа Интер РАО отчиталась о росте прибыли

- 16 мая 2018, 16:23

- |

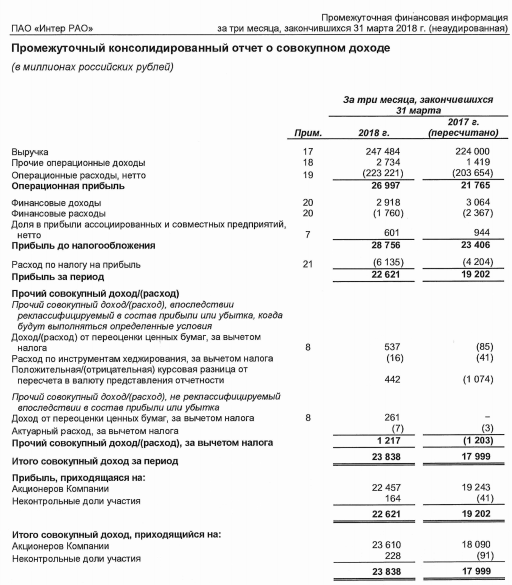

Выручка выросла на 10,5% до 247,5 млрд руб. в основном за счет сбытового сегмента, где поступления увеличились на 11,5% до 164,7 млрд руб за счет роста тарифов и числа потребителей. Выручка в генерации в РФ выросла на 7,9% до 34,2 млрд руб. на фоне ввода 1,55 ГВт новой мощности, а также повышения цен на мощность. Поступления от теплогенерации в РФ остались примерно на уровне прошлого года, 24,3 млрд.руб. (+0,5%).

Чистая прибыль акционеров составила 22,5 млрд руб. (+16,7%). Свободный денежный поток составил в 1К 2018 5,9 млрд руб. против -2 млрд руб годом ранее на фоне 40%-го сокращения капвложений и роста операционного денежного потока в 2,4х раза.

Чистый долг остается отрицательным – 125,7 млрд руб. или ~19% всех активов.

Результаты в целом нейтральны. Компания остается привлекательной с точки зрения роста прибыли, улучшения денежного потока, а также кредитных метрик, но распределение прибыли на дивиденды остается слабым моментом. Дивиденд за 2017 год составит 13 коп с доходностью 3,3%, что заметно ниже, чем по генерации в РФ в среднем.Малых Наталия

ГК «ФИНАМ»

- комментировать

- Комментарии ( 0 )

ИнтерРАО - менеджмент сохраняет прогноз EBITDA в 18г в диапазоне 105−110 млрд руб

- 16 мая 2018, 14:46

- |

«Предвосхищая ваши вопросы, скажу, что мы сохраняем прогноз по EBITDA по итогам 2018 г. в размере 105−110 млрд руб.»

Оценки по объему чистой прибыли по итогам 2018 г. не называются.

«Чистая прибыль — будет понятно ближе к концу года, поскольку связано это было с разным количеством оценочных суждений и факторов»

BigpowerNews

Интер РАО - не ждет сложностей с финальной выплатой En+ за «Иркутскэнерго» из-за санкций

- 16 мая 2018, 14:00

- |

Менеджмент «Интер РАО» не ждет сложностей с выплатой структуры En+ последнего транша за «Иркутскэнерго» в размере 3 млрд руб. после попадания компании, подконтрольной Олегу Дерипаске, под санкции США.

Об этом сообщил в ходе телефонной конференции руководитель финансово-экономического центра «Интер РАО» Евгений Мирошниченко^

«Платеж остался один — на 3 млрд (руб.) и там все подкреплено банковскими гарантиями, никаких сложностей не ожидаем»

Финанз

Интер РАО - чистая прибыль за I квартал 2018 года составила 22,6 млрд рублей, +17,8% г/г

- 16 мая 2018, 10:28

- |

Выручка Группы выросла на 10,5% (23,5 млрд рублей) и составила 247,5 млрд рублей

Операционные расходы возросли по сравнению с сопоставимым периодом на 19,6 млрд рублей (9,6%) и составили 223,2 млрд рублей, что ниже динамики роста выручки.

Показатель EBITDA составил 34,8 млрд рублей, увеличившись на 18,5%

Чистая прибыль за I квартал 2018 года составила 22,6 млрд рублей, увеличившись относительно сопоставимого периода на 3,4 млрд рублей.

пресс-релиз

Интер РАО может показать рост чистой прибыли на 14% за 1 квартал

- 15 мая 2018, 21:36

- |

Мы ожидаем роста выручки компании на 5%, EBITDA – на 3%, чистой прибыли на 14%.Адонин Алексей

Основной вклад в рост выручки должны внести поступления за мощность по новым станциям – за прошедшие 12 месяцев компания ввела 2 085 МВт новых мощностей (903 МВт на Пермской ГРЭС, 447 МВт на Верхнетагильской ГРЭС, 418 МВт на Затонской ТЭЦ в Уфе и 316 МВт на Маяковской и Талаховской ТЭС в Калининградской области).

Компания уже опубликовала производственные результаты за 1К18 – так, снижение выработки вызвано в первую очередь выводом из эксплуатации старых неэффективных станций, это должно позитивно отразиться на рентабельности; отпуск тепла и объём реализации электроэнергии сбытами выросли на 5% г/г.

Что касается сегментов, мы ожидаем позитивной динамики российской генерации и сбытового сегмента, трейдинг должен показать рост благодаря резкому росту импорта электроэнергии (+70% г/г – основной вклад – Казахстан). По зарубежной генерации мы ожидаем небольшой негативной динамики из-за снижения выработки на -12,1% г/г.

На конференц-звонке мы ожидаем услышать информацию касательно хода обсуждения механизма модернизации станций, большой интерес представляют планы менеджмента по выкупу доли «Интер РАО» в «РусГидро» (на данный момент она составляет 4,9%). Кроме того, будут интересны комментарии касательно возможных сделок M&A, Калининградских проектов, использования свободных денежных средств и будущего распределения дивидендов.

ИК «Велес Капитал»

Интеррао -энергия второй волны

- 12 мая 2018, 22:09

- |

На дневном графике с помощью образования окна пытается перепрыгнуть сопротивление для продолжения долгосрочного тренда вверх, минимум до шестерки.

( Читать дальше )

ИнтерРАО: выкуп 5% своих акций у Русгидро. Зачем?

- 11 мая 2018, 13:32

- |

Сразу возникели фантазии на тему «Выигрывают все»:

- Русгидро сокращает свой долг в случае продажи на 20 млрд руб.

- Сечин погашает казначейский пакет в ИнтерРАО и доводит свою долю до 36% без оферты

- акционеры ИнтерРАО получают более высокий EPS, так как от накопленного кэша 142 млрд им счас не тепло ни холодно

Пакет они хотят использовать…

… для сделки по привлечению в капитал международного стратегического игрока

Кроме того, челы из интерРАО сказали вчера, что ограничат рост дивидендов ради модернизации.

Но никто в ИнтерРАО не стал отрицать, что планируется выкуп доли Русгидро.

Интересно, зачем ИнтерРАО в преддверии супер-модернизации понадобилось тратить 20 млрд на свои акции? (а у ИнтерРАО объем старых мощностей зашкаливает, необходимо модернизировать 27%).

Если у вас есть свои версии, пожалуйста, назовите их!

Ну а мы посчитаем пока и назовём свои.

Главная системная задача интерРАО счас — это обновление своего старья.

модернизация 27% мощностей ИнтерРАО это 8800 МВт.

стоимость модернизации у наших не выходит дешевле $500/кВт

Получаем = 8,800,000*$500=$4,400,000,000

Ну или ₽270 млрд по текущему курсу.

Возможно, ИнтерРАО хочет довести свой пакет до блокирующего, чтобы потом продать инвестору блок в 25%, поскольку такой вариант более интересен, чем текущие 19%. Купив 5% с дисконтом у Русгидро, они потом смогут продать 25% с премией (если смогут конечно), выручив за такой пакет >100 млрд руб. Сложив эту сумму с текущим кэшем мы закрываем весь будущий капекс модернизации.

( Читать дальше )

Интер РАО - участие в модернизации энергомощностей может ограничить рост дивидендов

- 10 мая 2018, 18:12

- |

«Интер РАО» в связи с реализацией новой программы модернизации энергомощностей вступает в новый инвестиционный цикл, что может стать причиной для ограничения возможности компании по повышению дивидендных выплат.

«Компания вступает в новый инвестиционный цикл, связанный с проведением масштабной программы по модернизации устаревших мощностей. Это потребует отвлечения существенных ресурсов в среднесрочной перспективе и, в том числе, может явиться причиной для ограничения возможности компании по повышению дивидендных выплат»

Финанз

Интер РАО - не намерено погашать свои квазиказначейские акции

- 10 мая 2018, 18:08

- |

«Мы всегда заявляли, что квазиказначейский пакет акций предназначен для сделки по привлечению в капитал международного стратегического игрока. Эти планы никаким образом не поменялись, и „Интер РАО“ не намерена осуществлять погашение своих квазиказначейских акций»

Также компания не планирует выкупать собственные акции с рынка (buy back) и выставлять публичную оферту миноритарным акционерам.

При этом в «Интер РАО» добавили, что не комментируют ход коммерческих переговоров в отношении каких-либо сделок с активами или акциями.

Прайм

Русгидро - продажа непрофильного актива поможет привлечь компании денежные средства

- 10 мая 2018, 11:41

- |

Коммерсант сообщает, что Русгидро и Интер РАО в настоящее время рассматривают продажу 4.92% Интер РАО, принадлежащих Русгидро. Последняя хочет избавиться от них, продав их Интер РАО за сумму до 20 млрд руб., но с некоторым дисконтом к рыночной цене. Кроме того, Интер РАО может в конечном итоге погасить свои квази-казначейские акции (в настоящее время Интер РАО Капитал, 100%-ой «дочке», принадлежит 18.4% компании, а покупка доли Русгидро увеличила бы эту долю до 23.3%), в связи с чем Роснефтегаз, которому на настоящий момент принадлежит 27.6% Интер РАО, может существенно увеличить свою долю, без необходимости объявлять оферту миноритарным акционерам Интер РАО.

Для Русгидро доля в Интер РАО всегда была ключевым непрофильным активом, и ее продажа всегда была вопросом времени. Мы приветствуем этот шаг, так как это позволит Русгидро избавиться от непрофильного актива и одновременно привлечь денежные средства, особенно учитывая, что компания остается в минусе по FCF. Для Интер РАО это хорошая возможность распределить свою значительную денежную подушку в размере 140 млрд руб. Что еще более важно, если квази-казначейские акции действительно будут погашены (эта опция рассматривается), это может стать сильным катализатором для акций Интер РАО поскольку: 1). Это упростило бы ее акционерную структуру избавив ее от ненужных казначейских акций (хотя рынок не учитывает их при расчете рыночной капитализации Интер РАО и мультипликаторов; мы не учитываем казначейские акции в нашем анализе и расчете целевой цены); 2). сокращение количества акций примерно на четверть стимулировало бы рост EPS и дивидендов на акцию соответственно. Учитывая все вышесказанное, мы считаем новость ПОЗИТИВНОЙ для акций Русгидро и Интер РАО.АТОН

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал