Индекс

Грааль. Gella&Vladimi®. Мечты сбываются.

- 13 декабря 2019, 09:31

- |

Всем трям и привет и с пятницей 13-го. )))) И она последняя в этом году («пятница, 13»)))).

Не буду перечислять, чего нельзя делать в такой день — у каждого свои приметы и способы «пройти незаметно».

Ну это, канешно же шутка, но кто верит в приметы — ДЕРЖИТЕСЬ! ))

Ну это, канешно же шутка, но кто верит в приметы — ДЕРЖИТЕСЬ! ))( Читать дальше )

- комментировать

- ★1

- Комментарии ( 216 )

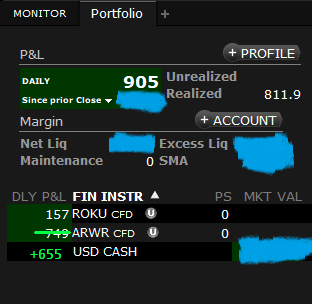

+905 $

- 09 декабря 2019, 18:06

- |

Зачеркивал для себя. Потому что сделка была с пятницы, а терминал считает p&l от начала дня.

Всем хороших торгов!

Пятничный обзор финансовых рынков от TVT (06.12.2019)

- 06 декабря 2019, 20:16

- |

Главная тема итогов недели — Ослабление доллара США

Ведущий Александр Янюк

Мировая промышленность вновь растет

- 03 декабря 2019, 18:40

- |

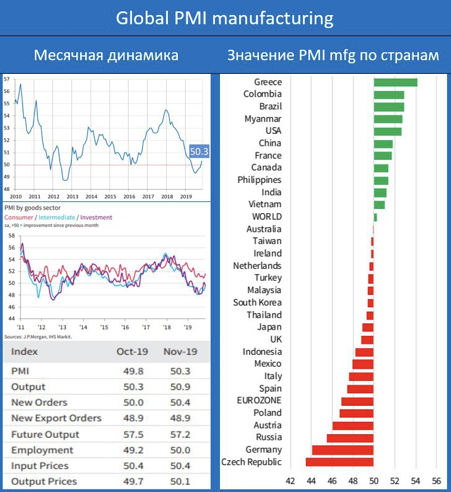

Мировая промышленность впервые с апреля вышла из области технической рецессии.

Индекс Global PMI mfg, характеризующий деловую конъюнктуру в мировой промышленности, в ноябре подскочил с 49.8 до 50.3. Рост этого показателя происходит четвертый месяц подряд, при этом впервые с апреля индекс поднялся выше 50 пунктов, который служит водоразделом между ростом и стагнацией. Индекс вытянуло вверх производство потребительских товаров, в то время как индексы производства промежуточных товаров ниже 50. Черная пятница, киберпонедельник и другие праздники внесли свой вклад в этот показатель. Производители готовились к этому периоду и работали более усердно))

Субиндекс, характеризующий новые экспортные заказы, также остается ниже 50 (уже 15 месяцев подряд). Это отражение того, что ситуация в мировой торговле оставляет желать лучшего.

Более детальная информация по странам и разным индексам в табличке ниже.

( Читать дальше )

Московская биржа - новые базы расчета индексов

- 03 декабря 2019, 11:47

- |

Обновлены корзины индексов активов пенсионных накоплений.

( Читать дальше )

В погоне за деньгами 3

- 29 ноября 2019, 21:28

- |

Сегодня расскажу об фильтрах. Фильтры улучшают показатели любой стратегии. Особенно оказывают влияние на трендовые стратегии. Самый крупный фильтр — время роста и падения рынков. Рынки движутся связанно и циклично. Когда падает индекс акций, падают все акции. В разной степени. Покупая и продавая в момент тенденции мы увеличиваем свой доход, и уменьшаем убытки. И хорошим правилом будет действовать в соответствии той тенденции. Которая присутствует на рынке. Для этого нужно определить ее на индексе. К которому относится акция.

Есть три состояния рынка. Рост рынка, падение рынка, боковое движение. Кода говорю об боковом движении. Имеется ввиду то. Что цена движется в расширяемом или сужаемом боковике (возможно изменение). Ни о каком красивом боковом движении речь не идет. Боковик — это наличие рядом вершины (менее 20% от размаха). Появление приводит к боковой фазе движения. Боковое движение следует до тех пор. Пока не будет пробита крайняя вершина его образования. Любое пробитие говорит об направленном движении в ее сторону. Тенденция находится в одном состоянии до появление другого состояния.

( Читать дальше )

Московская биржа - новые базы расчета индексов

- 27 ноября 2019, 09:30

- |

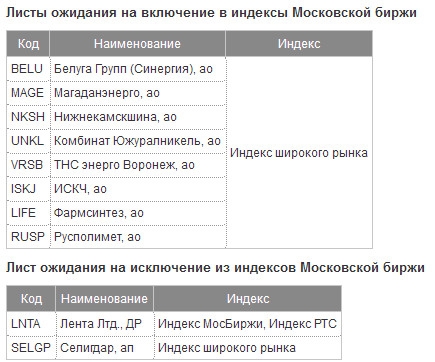

В базу расчета Индекса МосБиржи и Индекса РТС включаются депозитарные расписки TCS Group Holding,

исключаются:

обыкновенные акции ПАО НК "РуссНефть",

ПАО "САФМАР"

ПАО «М.видео».

В лист ожидания на исключение из состава Индекса МосБиржи и Индекса РТС войдут депозитарные расписки Ленты Лтд.

В базу расчета Индекса акций широкого рынка будут включены:

обыкновенные акции ПАО «Ашинский металлургический завод» и

ПАО «ГТМ», а также

депозитарные расписки TCS Group Holding.

Исключаются:

обыкновенные акции ПАО "ГАЗ" и

привилегированные акции ПАО "

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал