Индексы

Вопреки индексу S&P 500

- 09 сентября 2022, 14:39

- |

*Ранее публиковал подобный текст на другом ресурсе, поэтому не стану менять скриншоты на более актуальные, основная мысль и прогнозная линия сохраняется без изменений.

Многие используют индекс S&P 500 как инструмент для определения настроений инвесторов и торгуют индекс РТС, ММВБ опираясь на движения, которые происходят у американского собрата. Однако, есть один существенный нюанс.

В настоящее время индекс SP 500 находится вблизи своего максимума, в то время как индекс развивающихся рынков болтается в «болоте». Казалось бы, что в этом удивительного и как можно сравнивать надежные вложения с рискованными, стандартная рыночная ситуация. Однако, везде должен быть предел.

Начнем с самого очевидного, темпы роста ВВП стран, которые входят в перечень развивающихся, в разы выше, чем темпы роста американского ВВП. Доля таких стран в мировом экономическом пироге растет из года в год. А что происходит с динамикой их индексов в сравнении с индексом американским?

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 1 )

Индексы - (Покупай дешево, продавай дорого)

- 09 сентября 2022, 07:41

- |

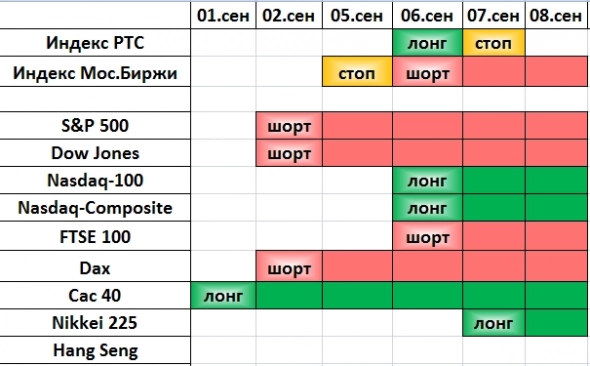

Сделки открываются в конце дня.

Закрытие по тейку или стоп-лоссу происходит по определенному сценарию.

При изменении позиции, таблица будет обновлятся.

Всем профита)

Индекс силы доллара DXY: что показывает и зачем нужен

- 07 сентября 2022, 17:41

- |

Индекс доллара является отношением доллара США (USD) к корзине из шести иностранных валют и представляет собой взвешенное среднее отношение доллара в сравнении с евро (EUR), японской йеной (JPY), фунтом стерлингов (GBP), канадским долларом (CAD), шведской кроной (SEK) и швейцарским франком (CHF).

Учитывая наличие в своем составе евро, индекс доллара содержит в себе валюты представленные 24 государствами.

Доли валют в индексе:

— Евро (EUR) — 57,6%

— Японская иена (JPY) — 13,6%

— Фунт стерлингов (GBP) — 11,9%

— Канадский доллар (CAD) — 9,1%

— Шведская крона (SEK) — 4,2%

— Швейцарский франк (CHF) — 3,6%

Этот индекс был создан компанией JP Morgan в марте 1973 года. В том году большинство торговых партнеров США ввели плавающий валютный курс, поэтому индекс DXY был очень полезен для оценки «силы доллара».

( Читать дальше )

Индекс РТС: вход в лой и более 20% предсказанного роста

- 06 сентября 2022, 16:53

- |

#RTS

Таймфрейм: 1H

Как ранее и прогнозировалось, индекс РТС вырос на 20%, сделка открытая по самому низу, закрыта по тейку: t.me/waves89/4190. Теперь планирую перезаходить в рынок на откатах, таких как текущий. Глобальные цели подсвечены на графике.

Сейчас не так много вариантов найти аналогичные идеи на остальных рынках: крипта флетит, американская фонда под ограничениями и не растет, на форексе основной тренд на укрепление доллара отыгран. Остается только товарка и российский рынок.

Обзор рынка акций за неделю (ФГ "ФИНАМ"). Снижения темпов найма в США может оказаться недостаточно для ФРС

- 05 сентября 2022, 14:05

- |

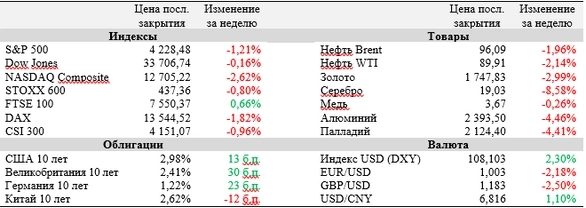

Американские индексы вновь завершили неделю на отрицательной территории после того, как инвесторы не нашли позитивных сигналов в отчете по занятости в стране за последний месяц лета. Рынок труда начал показывать первые признаки ослабевания активности, но по-прежнему фиксирует устойчивый рост рабочих мест, в связи с чем вероятность отступления ФРС от курса на агрессивное ужесточение ДКП выглядит низкой. Страны еврозоны столкнулись с похожей ситуацией: инфляция в августе здесь достигла очередного рекорда в 9,1%, а безработица снизилась до исторического минимума в 6,6%. В связи с этим рынки не исключают роста ставок в еврозоне сразу на 75 б. п. на заседании ЕЦБ, которое пройдет в четверг и станет центральным событием текущей недели. На сырьевых рынках внимание привлечет заседание ОПЕК+, которая на фоне новой волны карантинных ограничений в Китае может принять решение о нулевом росте добычи нефти в октябре текущего года.

( Читать дальше )

Медвежий рынок. Не теряйте бдительности. 1-я неделя

- 03 сентября 2022, 19:26

- |

Неделю назад (28 августа) котяра озвучил своё мнение, что рынок сейчас медвежий и держать акции просто неразумно. Для сравнения привёл ценник российских торговых инструментов.

----------------------------------

Прошла неделя. Первые итоги:

актив на 28 августа / на сейчас / результат

индекс РТС — 1183 / 1284 / рост на 8%

индекс Мосбиржи — 2268 / 2471 / рост на 9%

Аэрофлот — 28 / 31 / рост на 10%

Система — 14,5 / 14,6 / без изменений

Газпром — 183 / 253 / рост на 38%

Роснефть — 361 / 385 / рост на 6%

Татнефть — 450 / 451 / без изменений

Сбербанк — 130 / 144 / рост на 10%

пара доллар/рубль — 60 (добавлено 03.09)

------------------------------

Первый бой с покупцами и инвесторами котяра проиграл. Думаю, многие посмеются надо мной после этой недели. Не торопитесь, други, не торопитесь. Всё только начинается. Самое интересное ещё впереди.

Этот недельный рост устроен исключительно на див-новости. Видимо без постоянного повторения «халва-халва-халва» покупцов и инвесторов уже и нечем соблазнить. Вот и приходится...

( Читать дальше )

Медвежий рынок. Не теряйте бдительности

- 28 августа 2022, 12:22

- |

Слыхал, что на смартлабе тусуется масса инвесторов. Ага, тех самых, что скупают или просто держат «сейчас» российские акции. Ну и судя по постам купаются в своих розовых мечтах.

Дело не в том, что скупать акции грешно. А всё дело в том — когда разумно скупать или держать акции, а когда нет.

Моё котярское мнение — что сейчас неудачное время для скупки или просто владения акциями.

Нет ни единой причины для роста рынка «сейчас». Зато масса причин для падения рынка. Время сейчас на стороне медведей.

У народа почему-то складывется мнение, что раз нерезов нет, то и лить рынок дескать некому.

Что за бред. Вокруг столько глупости. Да вы-резы сами, расталкивая друг-друга локтями, будете лить по рынку свои дешевеющие на глазах акции. Жадность и страх на рынке накрывают и работают везде, и на всех.

Сдаётся мне сейчас инвесторы расскажут, что котяра спился до белочки, а рынок будет только расти.

Да-да, разумеется. Я теперь буду внимательно следить и комментировать этот «чудесный рост» на медвежьем рынке.

( Читать дальше )

Покупка Мосбиржи. Обзор рыночных индикаторов. "Вечёрка" от 25.08.2022г. Выпуск№136

- 25 августа 2022, 13:43

- |

Приветствую вас, коллеги!

Представляю к вашему вниманию очередной выпуск рубрики «Вечёрка». Как всегда разберем внутренние и внешние индикаторы фондовых рынков. Разберем ситуацию в моём публичном инвестиционном портфеле.

Обзор рынка акций за неделю (ФГ "ФИНАМ"). ФРС продолжит поднимать ставки до полного перехода инфляции под контроль

- 22 августа 2022, 14:14

- |

Большинство мировых индексов завершили неделю снижением после публикации протокола июльского заседания FOMC. Документ показал, что чиновники в целях борьбы с инфляцией не намерены останавливать процесс увеличения ставок, даже если последние будут ограничивать экономической рост в США. Тем временем Великобритания стала первой страной из числа G7, где инфляция достигла двухзначного значения. Китайская экономика показала разочаровавшие рынок результаты по итогам июля, и в ответ на это Центробанк страны понизил ключевую ставку в попытке оживить экономическую активность. На текущей неделе внимание инвесторов будет сфокусировано на новостях с симпозиума в Джексон-Хоуле, а также протоколе июльского заседания ЕЦБ.

По итогам публикации протокола июльского заседания Федерального комитета по открытым рынкам (FOMC) стало известно, что руководители ФРС рассчитывают сохранить тренд на ужесточение денежно-кредитной политики с дальнейшим удержанием процентных ставок на «ограничительных» уровнях для контроля инфляции в американской экономике. Рынки восприняли документ с умеренным негативом, поскольку он по большей части повторил риторику Джерома Пауэлла, который по итогам заседания 26-27 июля заявил, что «количественное ужесточение» продолжится, но «темп роста ставок, вероятно, замедлится» в будущем.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал