Индекс доллара

DXY. Завершаются заходные в нисходящем направлении

- 12 декабря 2021, 14:50

- |

#DXY

Таймфрейм: 1D, 1H

Импульс «c» of (y) на часовом таймфрейме почти поставлен, после волны [4] осталось финальное подразделение вверх, которое на грядущей неделе можно отторговать по стратегии о торговле треугольников. Цель по красной 62% фибе.

Что касается глобальной картины, то после завершения восходящей коррекции [ii] планируется начало даунтренда по индексу доллара на годы.

( Читать дальше )

- комментировать

- 504

- Комментарии ( 0 )

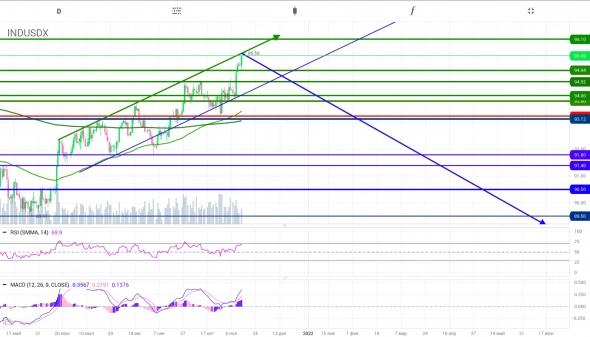

Индекс доллара | INDUSDX | дневной график | а не конец ли это движения наверх...

- 16 ноября 2021, 01:57

- |

Накупившим доллар США посвящается! И нефть удержала сегодня кластерную зону!

Даже выпала из падающего параллельного канала и оттестила сверху направляющую!

Если завтра нефть плюсует и бакс слабеет, то идём в ралли! Ура, товарисчи!

Нефть BRENT ⬇️

( Читать дальше )

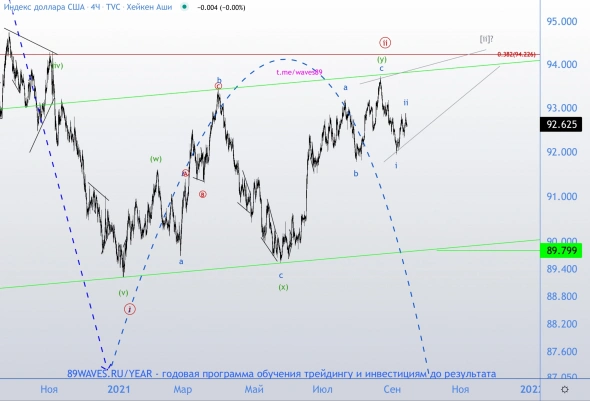

DXY. Волновой анализ индекса доллара

- 13 ноября 2021, 00:52

- |

#DXY

Таймфрейм: 4H

Завершается предположенная ранее конечная диагональ по индексу доллара: https://vk.com/wall-124328009_23250, что на перспективе одного месяца должно стать причиной смены восходящей коррекции на нисходящий тренд.

У меня стоят селл стоп ордеры в районе зелёных уровней, и я планирую по завершении диагонали начать её шортить по стратегии торговли этих самых конечных диагоналей лимитными ордерами.

DXY. Очередная попытка зашортить бакс :o)

- 13 октября 2021, 15:37

- |

#DXY

Таймфрейм: 4H

Прошлая попытка успехом не увенчалась, зато классно прокатились на снижении эсэнпи: https://vk.com/wall-124328009_23030. Сейчас ситуация обратная — вполне вероятно, что сипи развернется на обновление исторических максимумов, а доллар минимумов :o)

Набираю шорт индекса небольшими объемами с риском до 0.1% к средствам на сделку, и общим риском до 0.5% к средствам.

Завершение цикла укрепления доллара

- 14 сентября 2021, 20:47

- |

#DXY

Таймфрейм: 4H

По индексу доллара сложилась ситуация, когда всё готово, чтобы обвалиться: https://vk.com/wall-124328009_22884. Я в небольшом шорте по этому индексу в этой связи.

Обращу внимание, что падать доллару одновременно с мировыми индексами будет крайне сложно, поэтому одна из гипотез ошибочная, вероятнее всего. Тем не менее, позиция набрана и там и там.

Индекс доллара можно выкинуть. Как лучше проводить межвалютный анализ рынка Форекс.

- 29 августа 2021, 21:15

- |

Одним из наиболее известных валютных корзин является индекс доллара США (USDX), созданный Федеральной резервной системой США, но USDX имеет ряд недостатков:

- весовые коэффициенты валют с 1973 года уже не актуальны;

- вес евро составляет почти 60%, в результате чего инструмент имеет высокую корреляцию с EURUSD.

Более подробно о валютных индексах в видео:

Немного про доллар

- 27 августа 2021, 20:02

- |

Вот и сейчас, вроде политика ослабления бакса, но мой компас системы сусанин показывает его укрепление в ближайшее время.

Но не против рубля, там тот же компас показывает его укрепление. Самому интересно, как это одновременно вырулится...

5 уроков как предвидеть тенденции и развороты в криптовалюте, акциях, валютах, золоте, нефти

Теперь настольную книгу волновиков «Волновой принцип Эллиотта» можно найти в бесплатном доступе здесь

И не забывайте подписываться на мой телеграм-канал и YouTube-канал

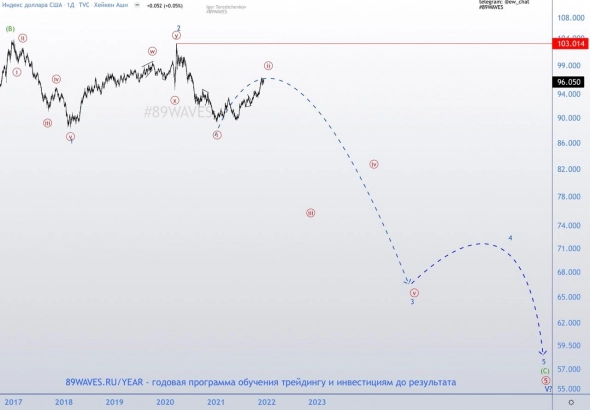

Когда начало смерти доллара или DX

- 22 августа 2021, 15:04

- |

Разметка построена на предполагаемой будущей вершине по DX на уровне 104.8 в сентябре-октябре

Предполагаемая форма движения- шпилька. Затем быстрое снижение к текущим значениям индекса. В перспективе 84.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал