Индекс МосБиржи

Из узкого боковика обычно резкий выход. Вверх или вниз. Мнение о действиях ФРС.

- 10 июня 2021, 07:31

- |

(боковик около 3760 -3850) на минимальных объёмах.

Во 2 окне — MACD гистограмма и индекс силы Александра Элдера (сглаживание: МА (14)).

Обычно из узкого боковика с низкими объемами, резкий выход: возможно, вверх, возможно, вниз.

Из сна, обычно рынок выходит резким движением.

Сейчас сырьё немного падает, а Азиатские индексы в небольшом плюсе.

Ждут сегодня статистику по инфляции в США (15-30 МСК) и сегодня заседание ЕЦБ

завтра — заседание ЦБ РФ

(ЦБ России ставку поднимет с 5,00, вопрос только насколько: вероятно, + 0,50%, хотя может, конечно, быть и другая цифра).

16 июня — заседание ФРС и встреча Байдена и Путина.

Впереди — много интересного.

Ждём рывка в индексах и валютах.

Направление рывка, конечно заранее не известно.

С высокой вероятностью, амплитуда (волатильность) вырастет.

Обратите внимание:

на ожиданиях гиперинфляции без резкого роста ставок (то есть гиперинфляция+низкие ставки), золото должно расти.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 2 )

На конец текущей недели индекс Мосбиржи будет:

- 01 июня 2021, 21:24

- |

На конец текущей недели индекс Мосбиржи будет:

Индекс Мосбиржи. Диагональ и волны Вульфа.

- 12 мая 2021, 21:48

- |

Предполагаю, что цена находится в волне [iv]of3 глобального тренда. Рост с марта 2020 развивается в формате зигзага, текущая волна которого похожа на диагональ. Здесь возникают варианты:

1️⃣ Диагональ является конечной в волне с зигзага аbс некой более крупной структуры,

2️⃣ Перед нами заходные 1-2-1 вместо abc и растяжение в волне [v]of3.

Второй вариант возможен, но я не очень люблю размечать растяжения в реальном времени, когда есть альтернативы.

Если опираться на вариант 1️⃣, то наиболее реальной структурой, с таким зигзагообразным ростом, мне видится формирующийся треугольник в волне [iv].

( Читать дальше )

Появилась сделочка с p/l от 1/5 по ММВБ

- 11 мая 2021, 20:26

- |

#ММВБ индекс

Таймфрейм: 4H

Не очень вероятная история, конечно, но я решил попробовать зашортить индекс сегодня, как ранее и собирался: https://vk.com/wall-124328009_21991. Цели у меня в голубой области находятся, и вполне может быть, что итоговый p/l будет даже выше + небольшой пирамидинг.

Рекомендовать такое я не могу никому, но моя стратегия, можно сказать, заставляет меня шортить индекс по Волновому принципу Эллиотта. А вы решайте сами!

Yandex купил банк Акрополь. Что меняется ? Yandex станет продавать в кредит ? На чём зарабатывает Yandex: разбираю отчётность Yandex.

- 01 мая 2021, 17:07

- |

О сделке было объявлено 29 апреля 2021г.

Сумма сделки равна одному капиталу банка Акрополь.

Акрополь – это укреплённая возвышенность древнего города.

Вот эту возвышенность и купил Яндекс.На этой новости акции Яндекс 29 апреля росли на 3%, но

на росте Yandex с ноября 2021г. начинаются продажи и котировки Yandex падают с ноября 2020г.

На фото — акрополь в г. Афины. Такие ассоциации возникают при слове Акрополь.

Яндекс постепенно становится финтехом.

Благодаря «купленной» лицензии через приобретение банка Акрополь,

Яндекс сможет развить финансовые сервисы и создавать новые продукты, на которые, думаю, будет спрос.

( Читать дальше )

В ожидании движухи! Волновой анализ индекса ММВБ

- 12 апреля 2021, 11:37

- |

Таймфрейм: 1H

Движемся по прогнозу вбок зигзагами: https://vk.com/wall-124328009_21699. Но эта боковая история потихоньку подходит или уже подошла к концу. В ближайшие месяцы нас ждет здесь даунтренд в голубую область.

Трейдить я решил пока не трейдить эту историю, p/l так себе, если только на конце волны [c] не появится конечная диагональ. Тогда буду заходить со стоп лоссом по верхнему оранжевому уровню с прицелом на 3к или ниже.

1. Как формирую портфель российских акций на Мосбирже. 2. На какой индекс ориентироваться, чтобы на Мосбирже собрать портфель иностранных акций ?

- 27 марта 2021, 07:37

- |

(рынок США переоценен: P/E S&P500 = 40, на ожиданиях ужесточения ДКП и роста ставок, летом может быть коррекция,

поговорка «sell in May and go away» иногда действует).

В конце концов, будет выбрана точка входа и будет сформирован портфель акций на Мосбирже.

Для этого, уже сейчас нужно для себя понимать алгоритм, по которому будет сформирован портфель акций.

Вопрос:

на какой индекс ВЫ собираетесь ориентироваться, чтобы

собрать сбалансированный портфель иностранных акций на Мосбирже ?

С 2007г. торгую на Мосбирже.

Большую часть времени с 2007г. держал портфель российских бумаг.

Мой search list акций — это индексные бумаги плюс еще несколько акций (М-Видео, ГазпромНефть).

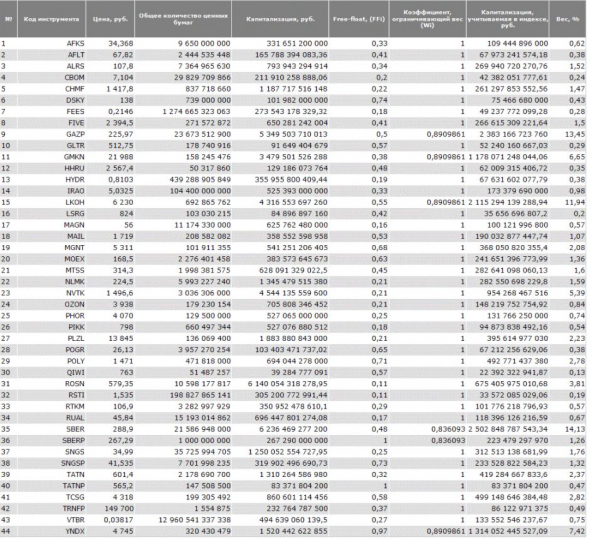

Индекс Мосбиржи сегодня — это 44 бумаги, каждая со своим весом,

список с весами можно посмотреть на сайте Мосбиржи:

Для формирования портфеля российских акций и ADR на коррекции,

( Читать дальше )

Котировки недели компаний индекса Мосбиржи. Краткий обзор AROMATH🎪 от 19.03.2021.

- 21 марта 2021, 10:39

- |

Котировки недели компаний индекса Мосбиржи. Краткий обзор AROMATH🎪 от 19.03.2021.

Ложные исторические хаи, новый карантин и подножка Байдену...

Всем привет, решил вновь порадовать публику Смартлаба лучшими обзорами.

Рынки немного испугались всего на свете в неделю экспираций.

Подробнее было еще в пятницу вот в этом посте утреннем, повторяться смысле нет.

ПО итогам недели индекс Мосбиржи минус 1,8% = 3475.

Хотя на неделе был установлен новый исторический максимум — 3602 ❗️🔥

РТС индекс минус 3% = 1473.

Фьючерс мартовский на индекс SP500 установил рекорд на уровне 3988

(ровно по прогнозу AROMATH🎪 от 05 февраля — t.me/AROMATH/1586 😉 ),

однако закрывает неделю минус около 1% пока что = 3896,75, но уже по новому контракту июньскому!

NASDAQ около нуля при появившейся волатильности = 13 215 закрытие недели.

( Читать дальше )

Динамика основных индексов

- 19 марта 2021, 18:22

- |

S&P 500: -0.50%

NASDAQ: -0.37%

Индекс Мосбиржи: -1,2%; РТС: -1,2%

Золото: $1 735 (-0,06%)

Нефть Brent: $62,4 (-1,4%)

Доллар/рубль: 74,1 (-0,14%)

Отскоку основных индексов, после вчерашней распродажи помешало новое заявление ФРС. Несмотря на достаточно позитивную риторику пресс-конференции Д. Пауэлла, глава ФРС не сообщил о каких-либо планах вмешаться в рост доходностей облигаций США, что спровоцировало рост последних. Доходность 10-летних облигаций США достигала 1,73%, а на текущий момент торгуются чуть ниже — на отметке 1.714%.

( Читать дальше )

Движемся зигзагами вбок по мамбе

- 11 марта 2021, 21:31

- |

#ММВБ индекс

Таймфрейм: 4H

Что и должно быть в рамках конечной диагонали: vk.com/wall-124328009_21368. Возможно даже, что диагональ на мелких сформировалась тоже. Вся эта гипотеза очень неплохо согласуется как с рублей, так и с ожиданиями по американскому рынку, в частности наждак индексу.

Торговать я не планирую ММВБ, во всяком случае до появления полноценной конечной диагонали в волне [c]. Это всё может занять период до нескольких месяцев.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал