Индекс ММВБ

Магия да и только ...

- 31 марта 2023, 12:59

- |

Может оно конечно совпадение… а может и закономерность....

Всем здоровья и удачи в инвестициях!!!

- комментировать

- Комментарии ( 0 )

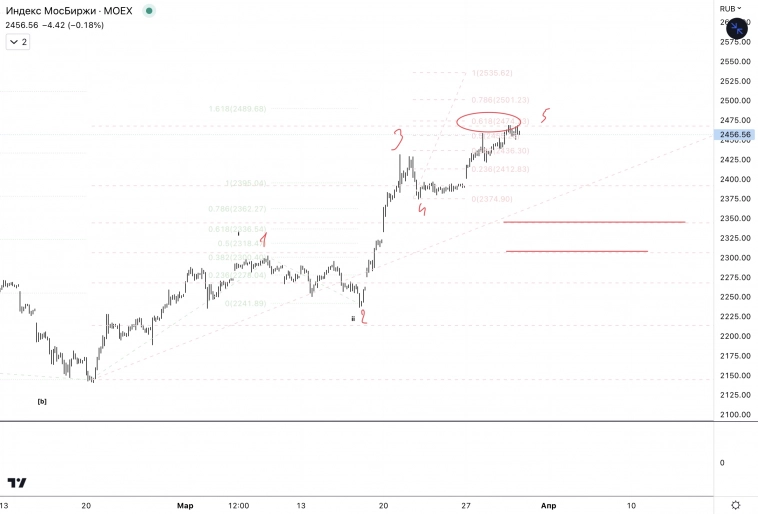

✅ММВБ

- 31 марта 2023, 12:20

- |

Хочу напомнить прошлый план: t.me/TerritoryofTrading/6046

Очень напрашивается сценарий с пятиволновкой. Тут 5 волна как раз меньше волны 1 на 0.618%. Высокий риск коррекции. Пока сложно более точно определить, просто нужно быть бдительными к позициям.

✅ММВБ

- 27 марта 2023, 15:59

- |

Цельстаршая та же, но тут два пути:

— формируется разгон в рамках волны iii;

— формируется i, в ней видим пятиволновку. Затем откат в рамках ii.

Телега: https://t.me/+F6Ka767DDgFhZGQy

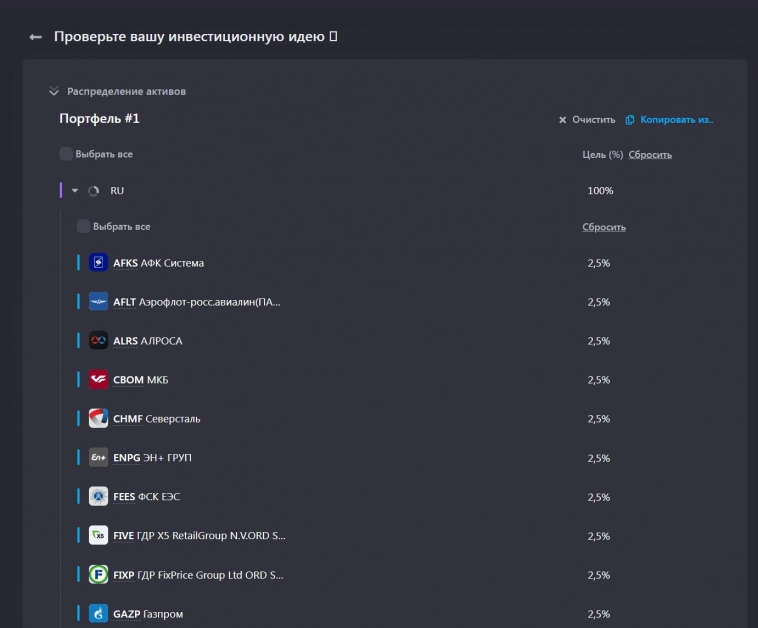

Сколько вешать в граммах? Бэктест равновзвешенного портфеля

- 23 марта 2023, 14:54

- |

Очень часто сталкиваюсь с мнением, что взвешивание по капитализации — не совсем грамотный подход.

Газпром стоил 15 лет назад 300₽, а сегодня стоит 170₽ за акцию! Если придерживаться принципов взвешивания по капитализации (как это устроено в Индексе Мосбиржи), то надо набирать его на огромную котлету и надеяться непонятно на что!

Участники подобных дискуссий часто соглашаются, что выбор отдельных акций на основе каких-то личных предпочтений или фундаментальных показателей (которые имеют свойство кардинально меняться всего за месяц) — может стать ловушкой.

И тут приходит на ум вариант с равновзвешенным портфелем. Собрать 20-25 компаний, раздать им равный вес, и в ус не дуть! Звучит заманчиво. Но каким будет результат? Давайте посчитаем.

Расчет делал в «Лаборатории портфелей» Snowball Income.

У меня сейчас 39 компаний в портфеле, так что я просто скопировал свой портфель и распределил доли между ними равномерно: примерно по 2,5% на каждую. Я выбрал размер портфеля 1 млн рублей, включил ежеквартальную ребалансировку и реинвестицию дивидендов с учетом уплаты 13% налога.

( Читать дальше )

Российский рынок и его последний рост через призму индикатора Баффета: наблюдаются интересные закономерности.

- 22 марта 2023, 13:15

- |

Напомню, что т.н. «Индикатор Баффета» -это отношение рыночной капитализации всех публичных компаний к ВВП страны.

В тот момент капитализация ММВБ составляла 39,99 триллиона рублей или около 30,5% от российского ВВП составившего 131 триллион в 2021году.

По итогам 2022года номинальный ВВП России составил 151,45 триллиона рублей, показав номинальный рост на 15,61%

Если сравнить капитализацию ММВБ сегодня и в июле 2021года то мы увидим увеличение на 10,03%.

А теперь можно проанализировать получившиеся цифры:

Сегодня (да, вот прям именно сегодня) капитализация ММВБ составляет 29,05% от номинального ВВП прошлого года.

Как видим в сравнении с индикатором Баффета в июле прошлого года (напомню-30,5%) мало что изменилось.

( Читать дальше )

✅ММВБ

- 21 марта 2023, 10:33

- |

Итак, пошел развиваться позитивный сценарий: t.me/TerritoryofTrading/5607

Глобально цена находится в боковой форме коррекции и границы мы знаем, схема та же: t.me/TerritoryofTrading/5412

Вот там наверху уже возникнет серьезная опасность по еще одной волне (X).

✅ММВБ

- 16 марта 2023, 10:10

- |

Фьюч, склейка. Всегда смотрю склейки, поскольку важен исторический объем, там где раньше был интерес.

Вся игра идет в зоне покупателя. В течении дня нужно посмотреть его активность. Если он начнёт сдавать, то пройдёт в следующую зону покупок.

Старший цикл очень рискованный: t.me/TerritoryofTrading/5956

🔺Опять пошли в рост, а как же финансовые проблемы США?

- 14 марта 2023, 19:21

- |

Европейские и американские индексы находятся в падении после банкротств двух банков в США, акции европейских банков стремительно теряют в свой цене на 5-15% за несколько дней, а что же наш фондовый рынок? А мы уже находимся в «преимущественном» положении — уже давно упали, поэтому их кризис нас или пока еще не зацепил, или уже миновал. После вчерашней коррекции индекс Московской биржи неплохой рост на 📈+0,92% до 2290,32 пункта. Так и хочется процитировать Дмитрия Губерниева: «Россия, Россия!»

В лидерах роста сегодня расписки Глобалтранс 📈+7,2%. 27 марта ожидается публикация финансовой отчетности за 2022 год. Никто не сомневается в сильной отчетности, которая моментально отразилась на цене акций. В моменте рост достигал 9%.

Ростелеком получит 2,2 млрд руб. на развитие портала госуслуг в 2023г. Акции компании за день выросли на 📈+3,3%. А я в начале месяца как раз покупал акции этой компании в свой инвестиционный портфель и не зря💪

В отличие от европейских и американских коллег акции Сбербанка показывают не только устойчивость, но еще и растут на 📈+2,6%. Аналитики из инвестиционных домов поделились прогнозами по дивидендам компании. Диапазон предположений — от 6 до 12 рублей на одну акцию.

( Читать дальше )

✅ММВБ! Исходы.

- 09 марта 2023, 11:35

- |

Закончена пятиволновка, ожидаю снижение. Вот глобально есть несколько вариантов, постарался подробно расписать в видео: t.me/TerritoryofTrading/5956

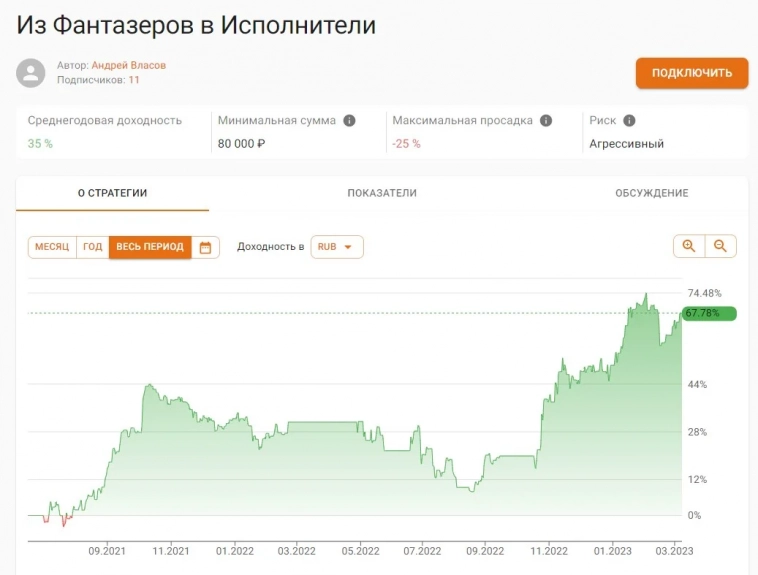

Два года в плюсе

- 09 марта 2023, 10:47

- |

Два года назад мы запустили стратегию«Из Фантазеров в Исполнители» в качестве тренажера для начинающих трейдеров (чтобы прочувствовали свою готовность переносить неизбежные в трейдинге просадки на торговом счете) и инструмента получения дохода для тех, кто не хочет погружаться в изучение торговли самостоятельно.

Чтобы было понятно, с нашими учениками мы используем следующие определения:

Фантазеры – торгуют на основе интуиции и слухов, хронически теряют деньги, но продолжают торговать, в надежде отыграться. В итоге – теряют все.

Исполнители – еще не имеют собственного плана торговли и поэтому четко следуют чужому плану и поэтому стабильно зарабатывают.

Цель стратегии — показать доходность лучше, чем у индекса ММВБ, и при этом — с меньшим риском.

Как видно на скрине — задача стратегии выполняется и оба года работы она показывала 30% доходность за год

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал