Инвесторам

Поставщик бумаги «ИТЦ-Трейд» разместил облигации

- 24 сентября 2019, 09:27

- |

Торги в процессе размещения выпуска объемом 50 млн рублей начались 23 сентября. Владельцами биржевых облигаций на первичном рынке стали 66 частных инвесторов.

Максимальные вложения одного инвестора составили почти 20 млн рублей (1987 ценных бумаг). Объем самой популярной заявки — 50 тыс. рублей.

Всего за вчерашний день было реализовано 5 тыс. ценных бумаг по номинальной стоимости каждой 10 тыс. рублей. Их обладатели будут получать купонный доход раз в месяц по ставке 14,5% годовых.

На вторичных торгах 23 сентября совершено 36 сделок на 2,9 млн рублей по цене 101,81-102,5% от номинала.

Срок обращения выпуска составляет 4 года, купонная ставка установлена на весь период. Через 1, 2 или 3 года компания может объявить оферту и выкупить облигации, о чем обязуется сообщить за 2 недели до даты погашения. Также установлен график амортизации, согласно которому за 10 месяцев до окончания обращения выпуска «ИТЦ-Трейд» начнет досрочное частичное погашение по 10% от номинала. В торговых системах выпуск можно найти по ISIN коду RU000A100UP0.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

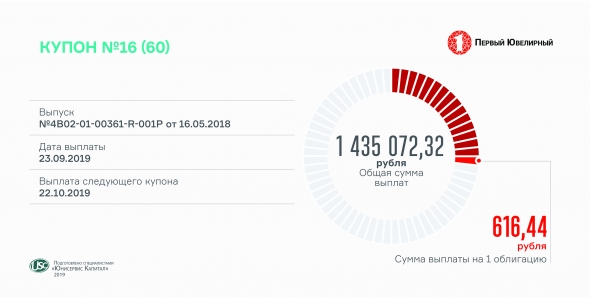

«Первый ювелирный» выплатил 16-й купон

- 23 сентября 2019, 14:27

- |

Размер купонного платежа по биржевым облигациям трейдера драгоценными металлами превышает 1,4 млн рублей.

На одну облигацию начисляется по 616,44 рубля. Всего в обращении находится 2328 ценных бумаг «Первого ювелирного» (RU000A0ZZ8A2). Согласно условиям выпуска, купонный доход выплачивается ежемесячно, ставка на второй год обращения — 15% годовых, номинал облигации составляет 50 тыс. рублей.

«Первый ювелирный — драгоценные металлы» («ПЮДМ») начал привлекать капитал в мае прошлого года. Облигации первого выпуска размещались постепенно до апреля 2019 года. Таким образом, компания привлекла 116,4 млн рублей. Срок обращения облигаций — 5 лет. В мае 2020 г. состоится оферта.

В августе бонды «ПЮДМ» торговались по средневзвешенной цене 101,54% от номинала. Объем вторичных торгов составил 3,6 млн рублей, или 3-4 облигации в день.

Вскоре мы презентуем финансовые результаты компании за первое полугодие 2019 г.

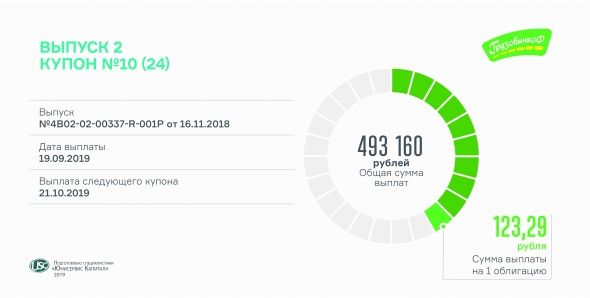

10-й купон по второму облигационному займу выплатил «ГрузовичкоФ-Центр»

- 19 сентября 2019, 14:13

- |

Сегодня транспортная компания исполнила обязательство по выплате купонного дохода по биржевым облигациям серии БО-П02.

Размер выплат рассчитывается исходя из ставки 15% годовых и составляет 493 160 рублей. Каждая ценная бумага приносит своим держателям по 123,29 рубля ежемесячно.

Объем вторичных торгов облигациями второго выпуска составил в августе 4,3 млн рублей. Средневзвешенная цена выросла до 106,64% — это своеобразный рекорд для всех трех эмиссий «ГрузовичкоФ-Центр».

Напомним, двухлетний выпуск состоит из 4 тыс. облигаций «ГрузовичкоФ» номиналом 10 тыс. рублей (RU000A0ZZV03). Ставка 15% установлена на весь срок обращения мини-бондов, купон выплачивается каждые 30 дней. Погашение выпуска состоится в ноябре 2020 г.

Привлеченные средства были направлены на выкуп автомобилей, которые компания взяла в 2018 г. в лизинг за счет инвестиций от первого выпуска облигаций.

С середины 2019 г. в обращении находится третий выпуск объемом 50 млн рублей.

Завтра пройдет сбор заявок на покупку облигаций "ИТЦ-Трейд"

- 18 сентября 2019, 11:01

- |

Предварительные заявки на покупку облигаций компании через сайт http://primary.uscapital.ru/ начнем принимать завтра, 19.09, в 11 часов по Москве.

Поставщик бумажных изделий привлечет 50 млн рублей на развитие контрактов с федеральными компаниями, которые готовы закупать большое количество различной бумаги, но с отсрочкой платежа до 90 дней.

Эмитент более 8 лет занимается поставками картона, бумаги и изделий из нее. Среднегодовой рост выручки компании с 2015 года составляет 18,8%. В 2018 году показатель вырос в отношении 2017 года на 49%, до 833,8 млн рублей, за счет развития федеральных контрактов и экспорта в Китай. Подробнее ознакомиться с компанией поможет

( Читать дальше )

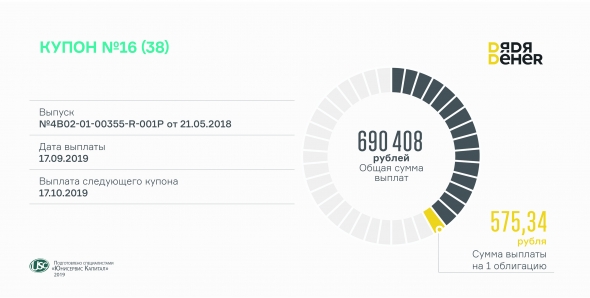

Состоялась выплата 16-го купона по облигациям «Дядя Дёнер»

- 17 сентября 2019, 13:44

- |

Выплата купона осуществляется ежемесячно. За 1140 дней обращения выпуска ценных бумаг предполагается 38 купонных периодов. Ставка 14% годовых зафиксирована до безотзывной оферты в мае 2020 г.

Объем торгов облигациями «Дядя Дёнер» в августе составил 3,4 млн рублей, средневзвешенная цена — 102,31%.

Напомним, компания разместила выпуск в середине прошлого года. Номинал одной ценной бумаги равен 50 тыс. рублей, всего в обращении 1200 облигаций. Частичное досрочное погашение выпуска объемом 60 млн рублей будет осуществлено по следующему графику: 33% от номинальной стоимости погашается в дату окончания 36 купонного периода (09.05.2021), еще 33% — через месяц. Завершится погашение 08.07.2021.

В сентябре будет опубликовано аналитическое покрытие по деятельности компании в первом полугодии 2019 г.

«Кузина»: итоги первичного размещения облигаций

- 17 сентября 2019, 09:28

- |

Все 55 млн рублей выпуска были выкуплены 16 сентября. Размещение собрало 70 заявок частных инвесторов, средний объем — 785,7 тыс. рублей. Наибольшая сумма покупки составила 3,99 млн рублей, наименьшая — 20 тыс. рублей.

Объем вторичных торгов 16 сентября превысил 2,7 млн рублей, цена находилась в диапазоне 101,40%-101,95% от номинала облигации.

Всего в обращении 5,5 тыс. облигаций компании, номинал каждой — 10 тыс. рублей. Предусмотрен ежемесячный купон, который будет выплачиваться в течение двух лет по ставке 15% годовых. С 19-го купонного периода начнется амортизация: компания будет выплачивать инвесторам по 3,4% от номинальной стоимости облигации в месяц до июля 2023 г. С окончанием обращения выпуска в августе 2023 г., на 48-й месяц, «Кузина» погасит остаток — 1,4% от номинала.

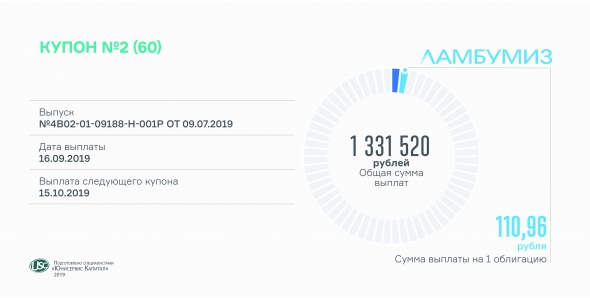

«Ламбумиз» выплатит второй купон, KISTOCHKI - третий

- 16 сентября 2019, 14:18

- |

Плановая дата выплаты 2-го купона «Ламбумиз» выпала на воскресенье, 15 сентября, поэтому расчет автоматически перенесся на ближайший рабочий день. Ставка ежемесячного купона — 13,5% годовых.

Выпуск был размещен 2 месяца назад. Оборот облигаций в августе составил без малого 60 млн рублей, т.е. почти половину суммы займа. Средневзвешенная цена выросла до 100,2%.

Финансовые показатели «Ламбумиз» за первое полугодие 2019 г. мы представим в сентябре в формате аналитического покрытия.

В Национальный расчетный депозитарий сегодня будет перечислено около 500 тыс. рублей, предназначенных инвесторам «Кисточки Финанс» (RU000A100FZ0). Выплаты производятся раз в месяц по ставке 15% годовых.

( Читать дальше )

«ТаксовичкоФ» направил 100 млн рублей на развитие сервиса в Москве

- 13 сентября 2019, 12:27

- |

Часть средств облигационного займа пошло на досрочное погашение лизинга автомобилей столичных партнеров с целью их передачи водителям в аренду для повышения маржинальности и стимулирования развития партнерских автопарков. Около 16 млн рублей компания направила на реализацию рекламной кампании. Благодаря этому число оформленных заказов удвоилось в июле по сравнению с маем, составив 23,2 тыс. ед. Немногим меньше выросла валовая прибыль — с майских 5,2 до июльских 9,1 млн рублей.

Треть средств из 150 млн рублей первого выпуска облигаций пока не освоено. Они пойдут на лизинговые программы до конца года.

Основанный 5 лет назад в Санкт-Петербурге сервис «ТаксовичкоФ» начал работу в столице с конца 2018 года, равно как и в Ленинградской области. А в этом году служба заказа такси стала доступна для Казахстана: запуск состоялся в г. Нур-Султане.

( Читать дальше )

«Юниметрикс» разместил 400 млн рублей за 4 дня

- 13 сентября 2019, 06:59

- |

Несмотря на достаточно большой объем и относительно невысокую для рынка ВДО ставку — 12,5% годовых, выпуск был размещен всего за четыре дня.

В первичном размещении принимало участие достаточно больше число инвесторов: было подано 75 заявок, средний объем которых составил 5,3 млн рублей.

На вторичных торгах облигации уже пользуются спросом: оборот за 4 дня превысил 3,3 млн рублей, цена — выше 100,1% от номинала. ISIN код: RU000A100T81.

Компания привлекла инвестиции на финансирование текущей деятельности по оптовой торговле ГСМ. Трейдер осуществляет поставки нефтепродуктов, снабжая более 20 АЗС в трех регионах страны.

KISTOCHKI инвестировали в открытие студии в Химках

- 12 сентября 2019, 12:50

- |

Студия маникюра и педикюра площадью 132 кв. м находится по адресу пр. Мельникова, 35 в 24-этажном жилом доме микрорайона «Новые Химки», рядом с ТЦ «МЕГА».

Часть привлеченных с помощью эмиссии облигаций инвестиций компания направила на запуск студии в одном из крупнейших городов-спутников Москвы. Она стала 23-й во всей сети и второй — в Московской области. В сентябре компания готовит к открытию салон в Санкт-Петербурге на ул. Бухарестская, 72/1, в нескольких минутах ходьбы от станции метро «Международная». Также идет поиск подходящей локации под запуск студии в Москве на средства облигационного займа. О ходе освоения инвестиций мы сообщим дополнительно.

Напомним, в июне компания привлекла 40 млн рублей, разместив на Московской бирже облигации по номиналу 10 тыс. рублей. Инвесторы ежемесячно получают купонный доход по ставке 15% годовых. В середине 2020 г. состоится оферта. Срок обращения выпуска — 3 года. В торговых системах облигации можно найти по наименованию: КИСТОЧКИ Финанс ООО БО-П01 или КИСТФ БОП1. ISIN код: RU000A100FZ0.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал