Инвесторам

Аналитическая справка по результатам работы ООО «ПЮДМ» в 2019 году

- 06 мая 2020, 08:59

- |

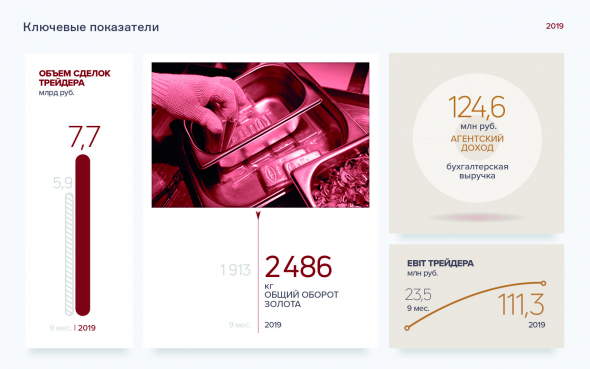

«Первый ювелирный — драгоценные металлы» начал свою деятельность по трейдингу золотом четыре года назад. С 2018 года компания стала публичной, выпустив в обращение серию высокодоходных облигаций. Анализируем динамику финансового состояния эмитента за последний год.

Ключевые тезисы:

- На сегодняшний день доли «ПЮДМ» и основных конкурентов на рынке переработки вторичного золота сравнялись и составляют по 15%. «ПЮДМ» выделяет быстрая оборачиваемость капитала и стремительный рост бизнеса.

- После проведения аудита в учетной политике компании произошли изменения: расходы на аффинаж, РКО и логистику теперь учитываются как средства по агентским соглашениям, в результате чего показатели валовой рентабельности выросли на 83,6%, рентабельности по чистой прибыли — на 68,8%, по EBIT — на 89,4%. Валовая и чистая прибыль увеличились на 29,1% и 429,2% соответственно.

- В 2019 году сумма сделок по закупке металла, совершенных по поручению клиентов, в денежном выражении составила 7,68 млрд рублей (что на 3,41 млрд больше прошлогодних показателей). Только за 4-й квартал общий объем операций по клиентским заявкам достиг 1,79 млрд. Агентский доход компании вырос на 8,4% и составил 124,6 млн рублей.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Итоги работы ООО «ГрузовичкоФ-Центр» за 4 квартал 2019 года

- 30 апреля 2020, 14:26

- |

Основная деятельность компании заключается в оказании транспортно-логистических услуг в городах России, а также в Узбекистане и Казахстане. Компания имеет диверсифицированный автопарк грузоподъемностью от 1,5 до 20 тонн. Предлагаем ознакомиться с результатами ее работы в 2019 году.

Ключевые тезисы:

- За весь прошедший год совокупный оборот компаний, работающих под брендом «ГрузовичкоФ», составил 4,13 млрд рублей. Было выполнено 1,38 млн заказов, что обеспечило рост выручки в среднем на 20%.

- Основная доля консолидированных расходов компании приходится на обслуживание и лизинг автомобилей, рекламу и управленческие расходы. Благодаря изменению маркетингового подхода рекламный бюджет удалось сократить на 54% при сохранении эффективности привлечения клиентов на прежнем уровне.

- Операционная рентабельность компании непрерывно растет за счет планомерного погашения финансовых долгов на фоне роста показателя выручки, который составляет порядка 6,5%.

- В 2019 году все ковенанты, взятые на себя ООО «ГрузовичкоФ-Центр» при выпуске облигаций, были соблюдены: отношение долга к активам не превышало 0,65х, валовая рентабельность не опускалась ниже 10%, а отношение прибыли от продаж к процентам составляло не ниже 1,5х.

( Читать дальше )

Данные бухгалтерской отчетности ООО «ПЮДМ» за 2019 год

- 30 апреля 2020, 11:53

- |

«Первый ювелирный — драгоценные металлы» опубликовал годовую отчетность: чистая прибыль превысила 85,7 млн рублей при выручке 124,6 млн рублей.

Рост выручки за год составил 8,4%, чистая прибыль увеличилась в 5,3 раза. Собственный капитал компании на конец года превысил 113,8 млн рублей. В результате аудиторской проверки по итогам 2019 г. была изменена учетная политика, что существенно отразилось на показателях в сравнении с раскрытой промежуточной отчетностью. Ранее все расходы, связанные с услугами аффинажа, транспортной перевозки и РКО компания принимала как собственные. По итогам года были выделены расходы, относимые к оказанным агентским услугам, и на их величину уменьшены в годовом балансе.

Финансовый долг на 31.12.2019 составил 155,4 млн рублей, включая облигационный заем на сумму 116,4 млн рублей, а также частные займы учредителей. Кроме того, у компании открыт овердрафт в «Альфа-Банке», который используется периодически как резерв при увеличении объема операций внутри месяца. Остатки денежных средств на конец года составили 200 млн рублей, краткосрочные финансовые вложения — 42,6 млн рублей.

( Читать дальше )

«Дядя Дёнер» сохранил размер купона по облигациям

- 30 апреля 2020, 07:14

- |

Ставка на 25-38 купонные периоды, до погашения выпуска, останется на уровне 14% годовых.

Сибирская сеть общественного питания вышла на фондовый рынок в мае 2018 г., когда ставка ЦБ РФ составляла 7,25% годовых. Спустя 2 года ключевая ставка снизилась на 1,75 б. п., до 5,5% годовых, а размер купона по биржевым облигациям «Дядя Дёнер» сохранился. Таким образом, спред между ставкой Центробанка и доходностью бондов увеличился. Это дает инвесторам дополнительную премию, учитывая, что до погашения остается всего 434 из 1140 дней, а амортизация по 33% в месяц начнется через год.

Отметим, что несмотря на сложную ситуацию на рынке общественного питания, эмитент продолжает работать на вынос и доставку. К тому же компания поставляет полуфабрикаты собственного производства в торговые сети Сибири.

Добавим, что ставка установлена в рамках безотзывной оферты. Срок сбора заявок от инвесторов на погашение облигаций: 07-14 мая 2020 г. Выкуп бумаг эмитентом состоится 19 мая.

( Читать дальше )

11-й купон выплатит «Транс-Миссия»

- 28 апреля 2020, 14:10

- |

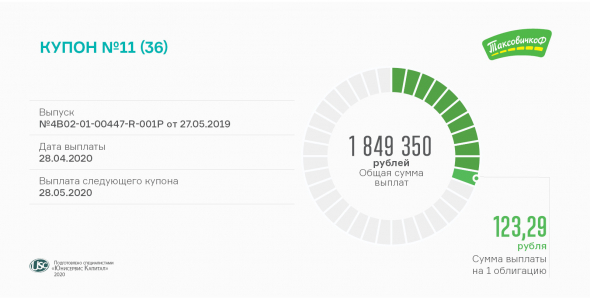

Сегодня состоится выплата купонного дохода по облигациям компании, работающей под брендом «ТаксовичкоФ».

ООО «Транс-Миссия» перечисляет инвесторам почти по 1,9 млн рублей в месяц. Сумма на одну облигацию составляет 123,29 рубля. В августе начнется амортизация: компания будет досрочно погашать по 12,5% от номинала раз в 3 месяца. Размер купона — 15% годовых на весь период обращения выпуска, до мая 2022 г.

Объем торгов облигациями «ТаксовичкоФ» на вторичном рынке вырос в марте до 25,7 млн рублей, средневзвешенная цена составила 98,97% от номинальной стоимости.

Напомним, выпуск объемом 150 млн рублей был размещен в середине прошлого года. Номинал облигации — 10 тыс. рублей. Срок обращения — 3 года. ISIN код выпуска: RU000A100E70.

В апреле компания провела ребрендинг: изменила графический логотип и оформление автомобилей, разработала аудиологотип. Также в приложении «ТаксовичкоФ» появились курьерские услуги и доставка еды от «Dostaевский».

«ГрузовичкоФ» выплатит 1-й купон по четвертому выпуску облигаций

- 27 апреля 2020, 13:58

- |

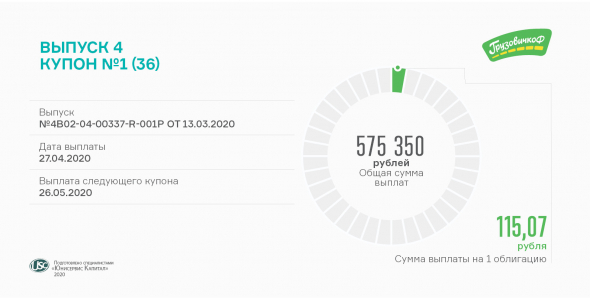

Выплата купонного дохода перенесена со вчерашнего воскресенья на понедельник, 27 апреля.

Доход, подлежащий выплате по одной облигации, составляет 115,07 рубля. Общая сумма выплат — порядка 600 тыс. рублей. Расчет проводится по ставке 14% годовых, установленной на весь период обращения выпуска. По условиям займа, выплаты по купону осуществляются ежемесячно.

Размещение выпуска объемом 50 млн рублей завершилось две недели назад, 13 апреля. Номинал облигации — 10 тыс. рублей. Срок обращения — 3 года. ISIN код: RU000A101K30. Инвестиции будут направлены на брендирование грузовых автомобилей.

Объем вторичных торгов за время размещения четвертого выпуска, 27 марта-13 апреля, составил 2,5 млн рублей. Котировки находились выше номинала: минимальная цена — 100,01%, максимальная — 101%.

В условиях кризисной ситуации, вызванной пандемией коронавируса, сервис «ГрузовичкоФ» оперативно реагирует на изменения и расширяет спектр услуг. Так, в апреле внедрены курьерская доставка по Москве и Санкт-Петербургу с возможностью бесконтактной оплаты, транспортировка сборных грузов и услуги по внешнеэкономической деятельности. Также в компании заверили, что цены на грузоперевозки останутся прежними.

Новосибирский завод резки металла выплатил 14-й купон

- 24 апреля 2020, 12:33

- |

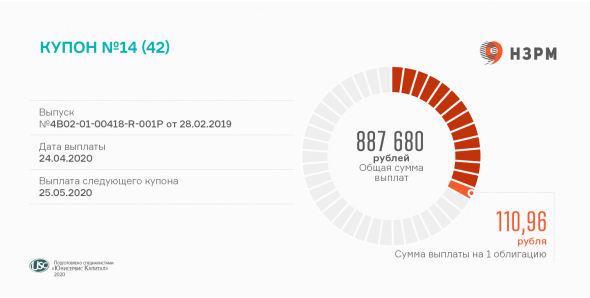

Инвесторам ежемесячно начисляется почти по 900 тыс. рублей, или по 110,96 рубля на облигацию (RU000A1004Z9). Размер купона до конца обращения выпуска — 13,5% годовых.

Объем вторичных торгов ценными бумагами «НЗРМ» составил в марте 11,4 млн рублей. Это один из немногих выпусков ВДО, средневзвешенная цена которого осталась выше номинальной стоимости — 100,16%.

Напомним, облигации «НЗРМ» находятся в обращении с 1 марта прошлого года. Объем выпуска — 80 млн рублей, номинал ценной бумаги — 10 тыс. рублей. Срок обращения — 3,5 года. Погашение состоится в августе 2022 г.

Недавно компания опубликовала годовую отчетность, а также поделилась предварительными итогами 1 квартала 2020 г. В марте был поставлен рекорд по месячной выручке — 248 млн рублей, что является лучшим показателем за почти 5 лет работы завода.

В мае «НЗРМ» ожидает поступление нового оборудования — линии лазерной резки и листогиба, которые позволят нарастить продажи на 20%.

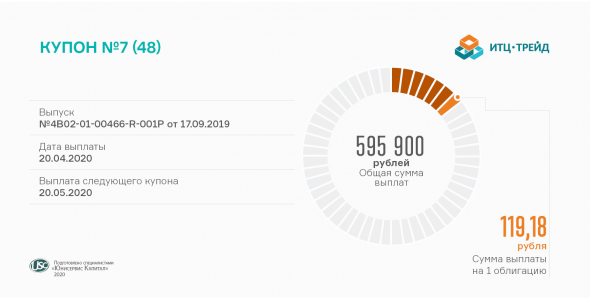

Седьмой купон выплачивает «ИТЦ-Трейд»

- 20 апреля 2020, 14:17

- |

Поставщик бумажных изделий из Сибири сегодня перечислит в НРД около 600 тыс. рублей купонного дохода по облигациям (RU000A100UP0).

Ежемесячно инвесторам начисляется доход по ставке 14,5% годовых, установленной на все 4 года обращения выпуска. Сумма выплат на одну облигацию составляет 119,18 рубля.

Напомним, размещение облигационного займа состоялось в сентябре 2019 г. Объем выпуска — 50 млн рублей, номинал облигации — 10 тыс. рублей. Частичное погашение по 10% в месяц начнется за 10 месяцев до окончания обращения выпуска в 2023 г.

В марте облигации «ИТЦ-Трейд» торговались 21 день и сформировали оборот на уровне 9,5 млн рублей. Средневзвешенная цена за месяц снизилась и составила 98,92% от номинала.

Согласно бухгалтерской отчетности, выручка компании за 2019 год составила 644,1 млн рублей, активы — 223,7 млн рублей, собственный капитал — 40,1 млн рублей, финансовый долг — 128,4 млн рублей. Долговая нагрузка существенно не изменилась: Долг/Выручка составил 0,20х, Долг/Капитал — 3,20х, Долг/EBIT — 3,73х.

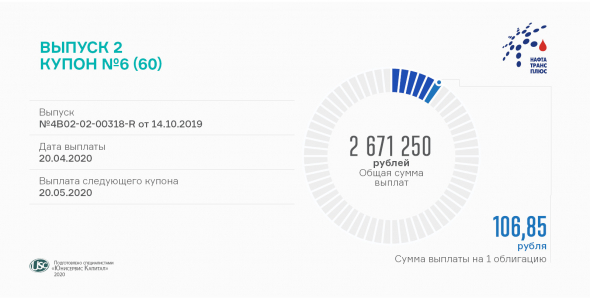

Шестой купон по облигациям БО-02 выплатил «Нафтатранс плюс»

- 20 апреля 2020, 12:25

- |

Новосибирская топливная компания перечислила в НРД более 2,6 млн рублей купонного дохода.

Размер купона — 13% годовых. Устанавливается ежемесячно по формуле: ставка ЦБ РФ + 6%, но не менее 13% и не более 15% годовых. В мае компания выплатит 7-й купон тоже по ставке 13%, т. е. инвесторы получат по 106,85 рубля на облигацию.

Оборот облигаций второго выпуска «Нафтатранс плюс» в марте почти в 2 раза превысил объем вторичных торгов бондами дебютного займа, составив 29,8 млн рублей. Средневзвешенная цена снизилась до 97,62% от номинала, что на 1,4 п.п. выше показателя первого выпуска. Сделки с облигациями совершались ежедневно в течение 21 торгового дня в марте.

Напомним, вторым облигационным займом компания привлекла 250 млн рублей. Размещение ценных бумаг состоялось в октябре 2019 г. Номинал облигации — 10 тыс. рублей. Срок обращения выпуска — 5 лет. В октябре следующего года стартует квартальная амортизация. Завершится погашение в сентябре 2024 г. ISIN код выпуска: RU000A100YD8.

( Читать дальше )

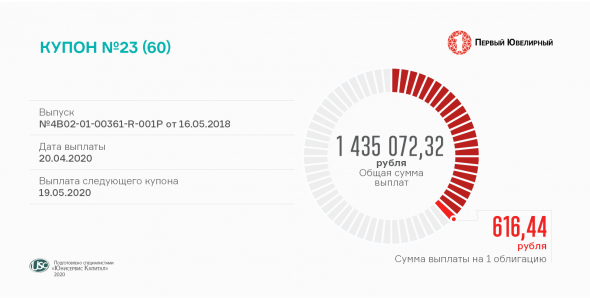

«ПЮДМ» выплатил 23-й купон по облигациям (RU000A0ZZ8A2)

- 20 апреля 2020, 12:03

- |

Выплата была перенесена со вчерашнего выходного дня на понедельник, 20 апреля.

Всего компания перечислила в НРД более 1,4 млн рублей в счет купонного дохода за 23-й период. Ставка — 15% годовых, действует до майской оферты. Купон выплачивается ежемесячно.

Объем торгов облигациями «ПЮДМ» по итогам марта составил 10,3 млн рублей, средневзвешенная цена показала небольшое снижение до 99,06% от номинала. Выпуск торговался каждый из 21 торгового дня в марте.

Напомним, «Первый ювелирный» привлекал капитал постепенно: размещение облигаций проходило с мая 2018 г. по апрель 2019 г. Всего в обращении находится 2328 ценных бумаг номиналом по 50 тыс. рублей. Общий объем — 116,4 млн рублей. До погашения осталось 3 года и 1 месяц.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал