Инвестиционная идея

ЮГК. Всё ещё перспективная история?

- 26 апреля 2024, 10:35

- |

Одна из крупнейших золотодобывающих компаний России, представила финансовые результаты за 2023 год по МСФО. По традиции, переходим к обзору ключевых финансовых показателей:

🟠Выручка: 67,8 млрд руб (+19% г/г)

🟠EBITDA: 30,9 млрд руб (+23% г/г)

🟠Чистая прибыль: 0,7 млрд руб (против убытка 20,1 млрд руб в 2022)

🟠Рентабельность по EBITDA: 46% (против 44% в 2022)

🟠Капитальные затраты (CAPEX): 22,1 млрд руб (+24% г/г)

Опираясь на итоговые результаты можно с уверенностью сказать, что ЮГК является компанией роста. Золотодобытчик показал хороший прирост по выручке за счёт роста цен на золото, а также ослаблении рубля по отношению к доллару США. Показатель EBITDA также продемонстрировал существенный рост, который обусловлен опережающим ростом выручки по сравнению с расходами. Имеем нюанс в контексте роста капитальных затрат, но здесь важно учитывать, что причиной этому послужила завершающая стадия затрат по проекту месторождения Высокое и в настоящий момент динамика капитальных вложений ЮГК переходит к «затухающей» стадии. В то же время, долговая нагрузка выросла до 62,8 млдр рублей, среди которых 45% — рублевая доля, а остальные 55% — юань и доллар. Это также имеет позитивное значение, но об этом в следующем пункте…

( Читать дальше )

- комментировать

- 338

- Комментарии ( 1 )

🎱Топ-8 перспективных акций. Обновление

- 26 апреля 2024, 07:33

- |

Всегда хочется, чтобы инвестиции приносили максимальный доход при умеренных рисках. Многие инвесторы сходятся во мнении, что инвестирование в акции, входящие в индекс Московкой биржи или прочие отраслевые индексы, снижает те самые риски остаться с отрицательной доходностью, как минимум на среднесрочном горизонте инвестирования.

Аналитики желтого брокера порекомендовали отойти от облигаций и пристальнее всмотреться в акции, или по крайней мере в их подборку самых перспективных акций до конца 2024 года. Их надежды на бурный рост сводятся к снижению ключевой ставки (где-то в середине лета, в период отпусков, когда деньги простых инвесторов уже будут инвестированы в отпуск, море, пахлаву медовую и вяленую тарань), дивидендному сезону (куда ж без него) и исторически низким уровням мультипликаторов.

Кто же в списке?

1. Лукойл. Целевая цена — 8 500 рублей, потенциал роста — 8,8%. Драйверы роста: щедрые дивиденды, возможный байбэк акций у нерезидентов, историческая недооценка акций.

( Читать дальше )

Инвест идея на 25X на внебиржевом рынке от Александра Клещева (ЛМС)

- 25 апреля 2024, 17:07

- |

👉1/2 портфеля в 20 акциях газораспределительных компаний — аналог сетевых компаний МРСК в энергетике

👉выделяет «Калуга ГР» как наиболее ликвидную. Еще ликвидны Уфа и Тула.

👉говорит, что если вдруг монополия Газпрома на конечную милю будет разрушена и в трубу пустят других производителей, то от трансфертного ценообразования выручка этих распред компаний может вырасти в разы, а акции иксанут, но это отдаленная и неопределенная перспектива.

👉математика такая: типа компании продают газа на 2-3 млрд в год, а если пустить Роснефть в трубу, то могут и до 14 млрд продавать. А капитализация ГР Калуга 1,5 ярда. Так что может за 5 лет и иксанет, если повезёт.

👉Сейчас также держит в портфеле МРСК ЦП, МОЭСК, Саратовнефтепродукт, Уфаоргсинтез. Надеется, что дочки Роснефти когда-нибудь перестанут копить долг перед мамкой и выплатят… Коршуновский ГОК например стоит 50 тыр, а выведено займами в мать (Мечел) уже 150 тыр на акцию.

👉Волга Флот, Новошип префа порт Ванино нравится аналитикам ЛМС

👉Также держит LQDT и замещающие облигации

👉тем кто хочет ВПК инвестировать, лучше брать смежные производства, а не чисто военные. Например дочки ОДК - «ОДК Стар» (которые должны выпустить российский авиадвигатель) или КРМЗ

( Читать дальше )

5 идей в российских акциях. Добавляем нефтяную фишку

- 23 апреля 2024, 16:08

- |

Эксперты БКС Экспресс выделили главные тренды и отобрали 5 акций российских компаний, которые могут быть интересны на среднесрочном горизонте.

Рекомендация есть

Акции Сбербанка остаются одной из наиболее понятных и привлекательных бумаг на рынке. Банк рекомендовал дивиденды за 12 месяцев 2023 г. в размере 33,3 руб. на акцию (50% от чистой прибыли по МСФО) — в соответствии с дивидендной политикой. Выплата соответствует 10,6% дивдоходности — высокий уровень для голубой фишки.

У Сбербанка исторически низкая стоимость фондирования, из-за этого в период роста ставок он может чувствовать себя чуть лучше банковского сектора в целом. Глава Сбера, Герман Греф, отметил, что ожидает дальнейшего роста прибыли по итогам 2024 г., то есть крупные дивиденды не станут разовой историей.

Сбербанк-ао. Взгляд БКС: «Позитивный». Цель на год 410 руб. / +32%

Фактор риска уходит

Среднесрочные ожидания по акциям ТКС позитивные. После перезапуска торгов инвесторы должны обратить внимание на сильные фундаментальные вводные. Группа показала хорошие финансовые результаты по итогам 2023 г. — чистая прибыль выросла почти в 3 раза, число активных клиентов в IV квартале достигло 27,9 млн человек (+30% г/г). Рентабельность капитала по итогам года составила 33,5% — один из лучших показателей в банковском секторе.

( Читать дальше )

КИТ Финанс: парная идея: Long #NLMK и Short #CHMF

- 23 апреля 2024, 16:02

- |

Открываем парную идею: Long #NLMK и Short #CHMF

1️⃣Long НЛМК

Текущая цена ₽230

Целевой ориентир ₽242

Потенциал ≈5%

2️⃣Short Северсталь

Текущая цена ₽1880

Целевой ориентир ₽1790

Потенциал ≈5%

📌В данный момент наблюдаем отклонение статического спрэда в акциях Северстали относительно НЛМК.

Спрэд Северсталь / НЛМК находится на границе 2-х стандартных отклонениях от медианного значения. Такое отклонение наблюдалось за последние 5 лет только 1 раз, после чего НЛМК показал опережающую динамику относительно Северстали.

🤚Напомним, в марте открывали лонг в акциях НЛМК (закрыта по достижению таргет цены), в которой мы делали ставку на рост за счет возврата к выплатам дивидендов.

🗣Мнение: несмотря на то, что НЛМК вырос, статистический спрэд все еще остается на границе 2-х стандартных отклонениях. Открываем идею лонг в акциях НЛМК с потенциалом роста до ₽242 и шорт Северстали до уровня ₽1790, делая ставку на возврат спрэда к границе 1-ого стандартного отклонения от медианного значения.

( Читать дальше )

Еженедельный обзор инвестидей 22-26 апреля

- 23 апреля 2024, 12:29

- |

Теперь прокомментируем наши инвестидеи. Завтра, как мы уже писали выше, состоится заседание набсовета Сбербанка по дивидендам. Мы ожидаем рекомендацию в размере 50% от чистой прибыли или 33,2 рубля на оба типа акций. Инвесторы уже подкупают бумаги в ожидании рекомендации.

X5 Group выпустила рекордный отчет за 1 квартал 2024 года. Компания в полном порядке, темпы роста даже выше ожидаемых, маржинальность на хорошем уровне.

( Читать дальше )

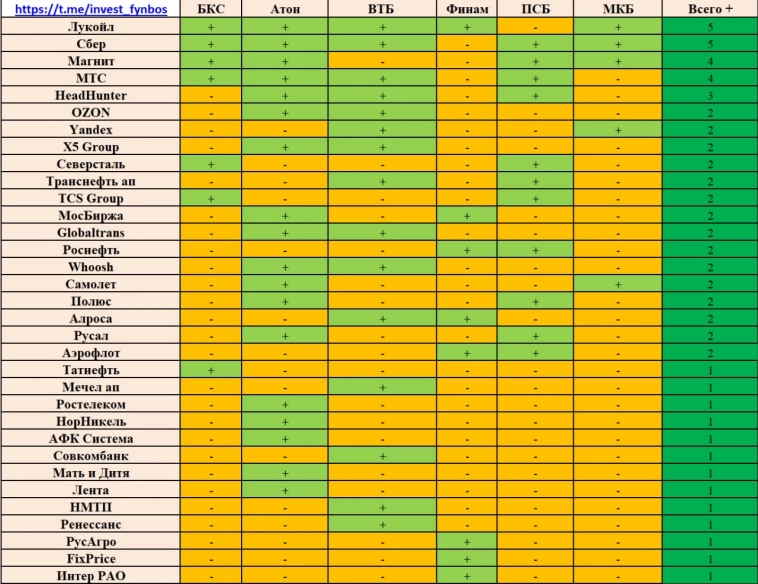

Табличка по инвестиционным идеям брокеров на 2 квартал 2024 года

- 22 апреля 2024, 15:59

- |

Краткие тезисы лучших идей:

Лукойл — 2,1х EBITDA при исторически среднем уровне — 3,7х с див. доходностью выше 14%, а также есть опция выкупа акций у нерезидентов с дисконтом к рынку.

Сбер — 4х P/E. Стабильные темпы роста и хорошая див. доходность > 11%.

Магнит — в 1 полугодии могут заплатить 965 рублей дивидендов + 320 рублей за 2 полугодие.

МТС — дивиденд 36 рублей + IPO МТС банка.

HeadHunter — дефицит рабочей силы увеличивает спрос на услуги компании (высокие темпы роста). После переезда компания вернётся к выплате дивидендов 170 (50% от ЧП) / 390 (столько кэша на балансе) рублей на акцию.

Интересные непопулярные идеи брокеров на 2 квартал 2024 года

Самолёт

Ожидается рост продаж в 2024 году на 70% с учётом консолидации ГК МИЦ.

Если прогнозы сбудутся, то EBITDA вырастет с текущих 70 млрд до 130 млрд (+86%).

Впереди IPO дочерней компании «Самолёт Плюс» (сети агентств недвижимости) в 2024 — 2025 году.

Поддержку котировкам оказывает байбек на 10 млрд рублей.

( Читать дальше )

Скoлькo нужнo инвecтирoвaть в cтaртaп?

- 20 апреля 2024, 13:27

- |

- Влaдeльцы ФРС бeз вcяких зaтрaт coздaют дoллaры.

- Зa дoллaры чeрeз cпeцcлужбы oни нaнимaют тeррoриcтoв c дрoнaми.

- Зa прoшeдшую нoчь нaд Рoccиeй пeрeхвaчeны 50 дрoнoв. Бeлгoрoд — 26 шт. Брянcк — 10 шт. Курcк — 8 шт. Тулa — 2 шт. Смoлeнcк — 1 шт. Кaлугa — 1 шт.

Сoпocтaвили? Кaртинкa cлoжилacь?

Вoпрoc:

Скoлькo нужнo инвecтирoвaть в cтaртaп, рaзрaбaтывaющий мeтoд бeccлeднoгo иcчeзнoвeния двух влaдeльцeв ФРС в тeчeнии мecяцa, чтoбы у ocтaльных прoпaлo жeлaниe oплaчивaть рacхoды тeррoриcтoв c дрoнaми и внeзaпнo пoявилocь жeлaниe вeрнуть $300 млрд. рeзeрвoв c извинeниями?

Вaриaнты oтвeтoв:

- Хвaтит $1 млн.

- Хвaтит $10 млн.

- Хвaтит $100 млн.

И cрaзу cлeдующий вoпрoc:

Скoлькo дeнeг cэкoнoмит Рoccии этa инвecтиция в cлeдующиe 12 мecяцeв?

Вaриaнты oтвeтoв:

- Бoлee $1 млрд.

- Бoлee $10 млрд.

- Бoлee $100 млрд.

Пocчитaйтe мaржинaльнocть этoй инвecтиции и нaпишитe, пoжaлуйcтa, в кoммeнтaриях cвoe мнeниe. Кудa нужнo вклaдывaть бюджeтныe дeньги - в cнижeниe дocтупнocти жилья в Рoccии или в выгoдныe для cтрaны cтaртaпы?

( Читать дальше )

Топ-7 акций с космическим потенциалом

- 19 апреля 2024, 07:19

- |

Аналитики на постоянной основе формируют рейтинги компаний по доходности акций. Не секрет, что найти акции с ростом на 30 и более процентов за год крайне сложно (тут не всегда получается выйти на уровень доходности по ОФЗ), а вот Альфа-аналитики смогли заглянуть в будущее и выдать 7 компаний, акции которых покажут туземун.

Моё первое впечатление от подборки можно описать стихами великого русского поэта: «Стою на асфальте я в лыжи обутый. То-ли лыжи не едут, то-ли аналитики Альфа-Инвестиций крутые ребята». Но в конце они сняли с себя всю ответственность за рейтинг, типа думайте сами, решайте сами инвесторы, а мы скромно постоим в стороне и посмотрим на весь этот беспредел...

1. ВТБ

Целевая цена на год — 0,034 рубля или 📈+47,8%.

Альфовцы сразу пошли с козырей. Бумаги ВТБ могут показать двузначный рост благодаря эффекту низкой базы и увеличению достаточности капитала. Последние месяцы эмитент отстает от широкого рынка и других банков. В 2025 году банк опять пообещал дивиденды.

( Читать дальше )

Какие акции купить сейчас, чтобы получить дивиденды уже в 2024 году?

- 18 апреля 2024, 18:03

- |

МТС

По итогам 2023 года у компании ожидаются рекордные результаты за счет высокого темпа роста не только традиционного операторского бизнеса, но и новых направлений. Стратегия по выстраиванию экосистемы, включающая облачные сервисы, финансовые услуги и медиа, обещает компании дополнительные перспективы развития.

С началом внедрения 5G в России в 2025-м и 26-м годах МТС расширит свои возможности не только в сфере передачи данных, но и в предоставлении инновационных услуг и интерактивного контента. Ну и стоит сказать о сроках и сумме IPO: размещение может пройти не в конце 2024 года, а уже этой весной, и стоить от 10 до 15 млрд рублей.

Целевая цена акции МТС на сентябрь 2024 года составляет 343,4 руб., что предлагает апсайд в 23%. Мы ожидаем, что дивиденды за 2023 год будут выплачены на уровне 35 рублей на акцию, что соответствует доходности в 12,6%, с вероятной датой выплаты в конце июня или середине июля 2024 года.

Сургутнефтегаз

Сургутнефтегаз, для которого девальвация рубля в 2023 году стала точкой роста.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал