Инвестиции в акции

Двенадцатая неделя 2023: что опять произошло? Инфографика

- 29 марта 2023, 12:09

- |

Банковская сфера

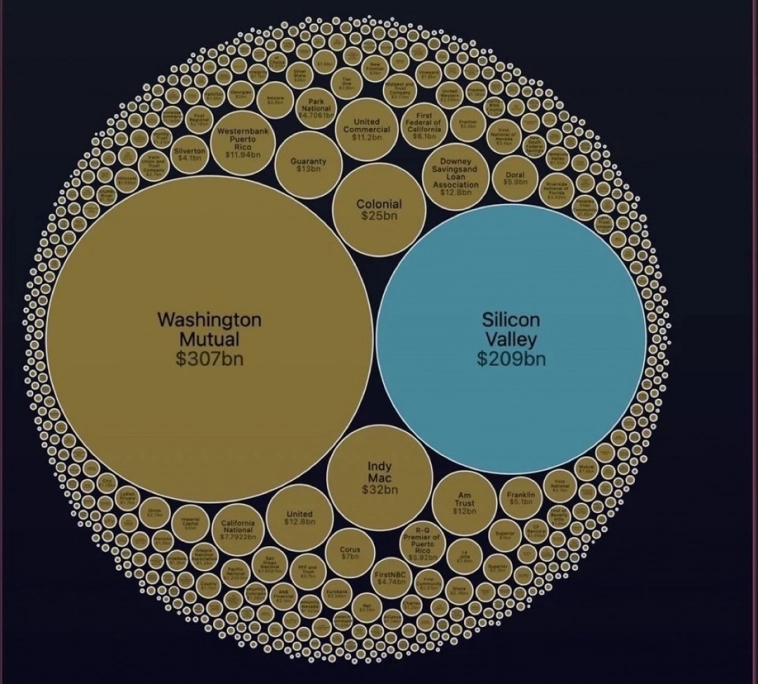

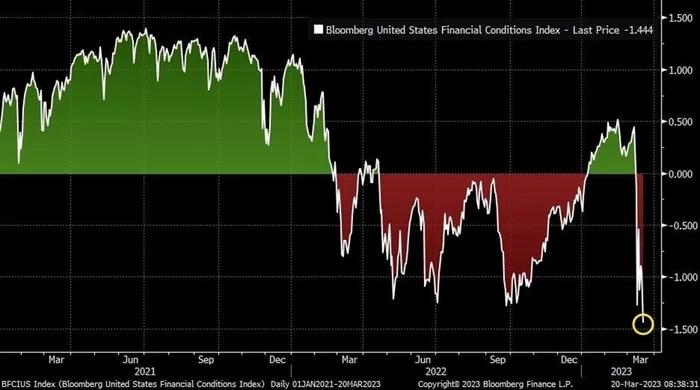

Если кто-то думал, что финансовый кризис затих – то этого пока не случилось. Финансовые условия в США не выправились, а по мнению некоторых аналитиков – наоборот, продолжают ухудшаться.

На это намекает индекс FCI – индекс финансовых условий в Штатах. На этой неделе данный индекс решил немного спланировать вниз (впрочем, он и ранее не особо рос). Чем хуже условия, тем сложнее взять новый кредит или сделать рефинансирование.

Идет обсуждение ситуации вокруг банка First Republic, который может повторить судьбу Silicon Valley, но пока ему не дают. Банки обсуждают вариант коллективного вливания капитала на баланс приболевшего коллеги.

США продолжают изучать вариант гарантий по всем банковским вкладам в стране, если ситуация с банками ухудшится. На кого в итоге повесят все долги – пока непонятно.

В некогда спокойной Швейцарии ныне неспокойно: крах Credit Suisse вызвал протесты и около 200 протестующих собрались у штаб-квартиры банка в Цюрихе 21 марта. Без особого, впрочем, успеха.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

Обвал фондовых рынков неизбежен! Что на самом деле происходит с мировой экономикой

- 27 марта 2023, 19:21

- |

Посмотрел стрим с Александром Кубышкиным – макроэкономист, основатель YouTube канала ФинФак.

Сделал текстовую версию интересных моментов.

Система нестабильна

В мире серьёзная нехватка долларовой ликвидности, об этом в том числе говорят открытые своп линии между ФРС и другими крупными центральными банками.

Что такое своп линии? Допустим, центральный банк Японии приходит к банку ФРС и говорит, что нам нужны доллары.

Они берут и обмениваются валютами по определённому курсу на определённое время.

Таким образом, банки получают необходимую долларовую ликвидность для функционирования системы.

Мы видим проблемы у региональных банков, где рост процентных ставок повлиял на отток депозитов, а также появилась негативная переоценка облигаций с длинным сроком погашения, что создало убытки и привело к проблемам (вплоть до банкротств).

ФРС представило банкам дисконтное окно, через которые банки заняли под залог активов 250 млрд $ ликвидности.

Проблема в том, когда ты используешь этот инструмент — это означает, что у тебя (как у банка) большие проблемы.

( Читать дальше )

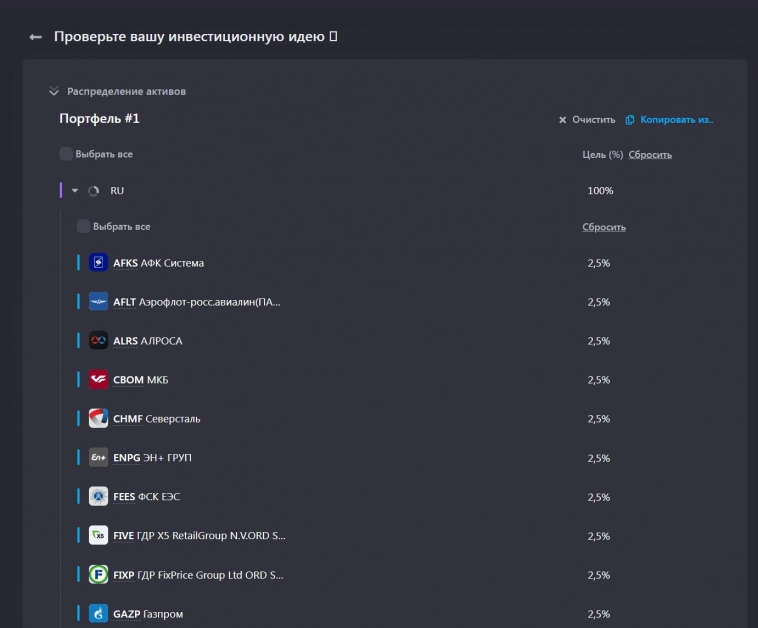

Сколько вешать в граммах? Бэктест равновзвешенного портфеля

- 23 марта 2023, 14:54

- |

Очень часто сталкиваюсь с мнением, что взвешивание по капитализации — не совсем грамотный подход.

Газпром стоил 15 лет назад 300₽, а сегодня стоит 170₽ за акцию! Если придерживаться принципов взвешивания по капитализации (как это устроено в Индексе Мосбиржи), то надо набирать его на огромную котлету и надеяться непонятно на что!

Участники подобных дискуссий часто соглашаются, что выбор отдельных акций на основе каких-то личных предпочтений или фундаментальных показателей (которые имеют свойство кардинально меняться всего за месяц) — может стать ловушкой.

И тут приходит на ум вариант с равновзвешенным портфелем. Собрать 20-25 компаний, раздать им равный вес, и в ус не дуть! Звучит заманчиво. Но каким будет результат? Давайте посчитаем.

Расчет делал в «Лаборатории портфелей» Snowball Income.

У меня сейчас 39 компаний в портфеле, так что я просто скопировал свой портфель и распределил доли между ними равномерно: примерно по 2,5% на каждую. Я выбрал размер портфеля 1 млн рублей, включил ежеквартальную ребалансировку и реинвестицию дивидендов с учетом уплаты 13% налога.

( Читать дальше )

Одиннадцатая неделя 2023: напряжение растёт. Инфографика. Обзор новостей

- 22 марта 2023, 13:45

- |

Финансовая нестабильность: будет ли коллапс?

Главной темой недели стал небывалый финансовый обвал, казалось бы, преуспевающих банков. После нескольких банкротств в США бахнуло там, где не ждали: вниз полетел швейцарский Credit Suisse, поглощение которого уже состоялось.

Второй по величине швейцарский банк вылетел в трубу на почти безоблачном финансовом фоне – это необычайная редкость даже для нашего неспокойного времени.

Впрочем, не раз уже упомянутая высокая инфляция и потеря нейтрального политического статуса сделало эту страну не такой привлекательной для инвестиций.

Особо любопытен тот факт, что для поглощения проблемного банка Швейцарии пришлось принимать экстренные меры, не дожидаясь согласования с акционерами и открытия биржевых торгов. Эти меры подчёркивают глубину финансовых проблем как самой Швейцарии, так и, возможно, всего мира.

На фоне разброда и шатания в американских кредитных учреждениях, ФРС заявило, что предоставит краткосрочные кредиты всем организациям, пострадавшим от крахов банков.

( Читать дальше )

Инвестиции VS Бизнес: что выбрать? 🤔

- 16 марта 2023, 10:43

- |

Когда у финансово грамотного человека появляется какой-то определённый капитал — он сразу думает, куда же его направить.

И очень часто приходится выбирать между инвестициями в акции и собственным бизнесом. Так давайте разбираться!

• Доходность 💸

С одной стороны, на бирже можно сделать огромные иксы на каких-то отдельных акциях, хоть это и очень маловероятно.

В основном, почти все участники рынка получают результат близко к широкому индексу или даже хуже него, и лишь немногим удаётся его обогнать из-за очень высокой конкуренции.

С бизнесом вроде похожая ситуация, но здесь получить доходность выше рынка проще, чем в инвестициях.

Счёт — 0: 1

• Риски ⚠️

Однозначно инвестиции менее рискованны, так как сам бизнес только 1, а на фондовом рынке проще собрать хорошо диверсифицированный портфель из большого количества компаний.

Счёт — 1: 1

• Ликвидность 🔄

Чтобы купить и продать бизнес по хорошей цене — придётся потратить на это немало времени. С акциями крупных компаний всё делается в 1 клик, за несколько секунд и с низкими спредами.

( Читать дальше )

Богатая на события неделя: что произошло в юбилейную десятую неделю 2023 года. Инфографика

- 14 марта 2023, 20:14

- |

Главная новость недели, разумеется, небывало скоротечный крах двух банков, приведший к спешному выводу денег из многих подобных организаций. Подробности об этих событиях читайте в прошлых обзорах.

Банки США теперь напоминают стаю уток – ждём, кто следующий крякнет. Правда, Минфин США спешно предпринял экстренные меры, выделив денег на кассовые разрывы и попросив главу государства, сказать несколько слов на камеру.

Второе мало помогло, а вот финансовые вливания и спасения депозитов остановили падение акций нерадивых финансистов на бирже.

( Читать дальше )

Инвестиции через депрессию: как проходить кризисы на рынке

- 09 марта 2023, 14:53

- |

Правило №1. Выберите подходящий способ инвестирования

У инвестора есть два способа покупать ценные бумаги:

1) Метод усреднения затрат (DCA — dollar cost average)

Каждый месяц вы инвестируете одинаковую сумму в одни и те же бумаги. Если акции стоят дешево, вы покупаете больше, если дорого — меньше. В результате базовая стоимость бумаг будет невысокой.

2) Инвестировать крупную сумму единовременно (LSI — lump sum investing)

Вы вкладываете в рынок все деньги, как только они оказались у вас на руках, и наслаждаетесь эффектом сложного процента. Кроме того, чем больше проходит времени с момента инвестиций, тем больше растут ваши акции (если, конечно, рынок бычий).

( Читать дальше )

И снова в мире что-то произошло! Чем отметилась девятая неделя 2023 года. Инфографика

- 07 марта 2023, 20:11

- |

Мировая экономика

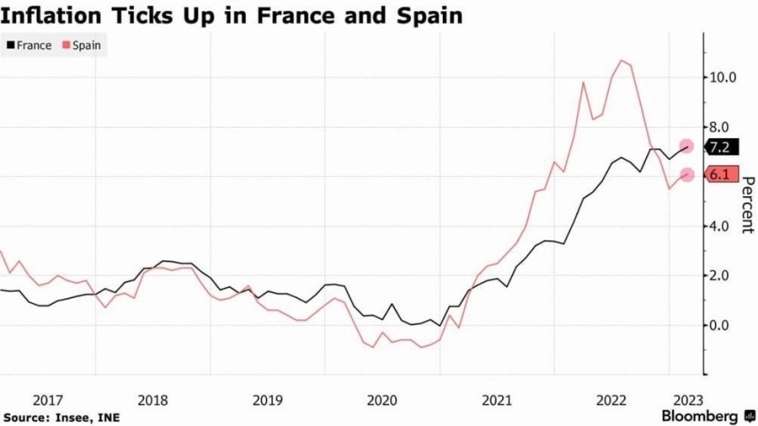

Агентство США по глобальным медиа сделало ряд сообщений: «инфляция во Франции и Испании неожиданно ускорилась в феврале, давя на ЕЦБ»; «инфляция в Германии неожиданно ускорилась, что стало новым ударом для ЕЦБ».

Ключевое слово здесь, конечно же, «неожиданно». Кризис развивается с конца 2021 года, уже примерно восемь месяцев, как ЕЦБ повышает ставку (и намерен повышать ещё), но для аналитических агентств вновь и вновь это становится неожиданностью Мистика, не иначе.

Инфляция в еврозоне замедлилась меньше, чем ожидалось, в то время как базовое ценовое давление выросло до нового рекорда, усиливая ожидания того, что ЕЦБ придется еще больше повысить стоимость заимствований.

Инфляция за вычетом энергии и еды (волатильные компоненты) выросла с 5,3% до 5,6%.

( Читать дальше )

Как образовался пузырь на рынке недвижимости в США (2004 - 2007 г.) по материалам книги Рея Далио. История повторяется

- 06 марта 2023, 20:45

- |

Образование «пузыря»: 2004 – 2007 год.

Лопнувший пузырь доткомов и шок от терактов в 2001 году вынудил Федеральную Резервную Систему (Центральный банк США) понизить процентные ставки с 6,5% вплоть до 1%.

Резкое сокращение процентной ставки стимулировало спрос за счёт дешёвых кредитов, что позволило экономике США быстро выйти из рецессии.

Однако, снижение процентной ставки заложило фундамент для образования нового пузыря.

В этот период экономика США росла на 3-4% в год, рост безработицы был ниже долгосрочного среднего уровня (4-5%), а инфляция колебалась в диапазоне 2 – 3,5%.

ФРС занималась стабилизацией инфляции, не обращая внимания на тревожные звоночки, а они были.

Инвестиционные активы (в том числе недвижимость) покупались на заёмные средства.

Долговая нагрузка домохозяйств выросла с 85% от располагаемого дохода семьи в 2000 году до 120% в 2006 году.

Цены на дома возросли более чем на 80% по сравнению с 2000-м.

С точки зрения роста это был самый масштабный рост цен за последние 100 лет в США (за исключение окончания Второй мировой войны).

( Читать дальше )

Короткая восьмая неделя 2023 года позади. Что нового? Инфографика

- 28 февраля 2023, 20:26

- |

Санкции

Санкционная политика не сбавляет темп. Поняв, что хитрые русские как-то обходят санкции, представители США заявили, что планируют усилить экспортный контроль. И, разумеется (куда уж без этого?) ввести новый пакет санкций, с прицелом на российскую энергетику и финансы.

Однако это далеко не всё, чем могут порадовать нас заокеанские партнёры. США запретили поставлять в Россию и Беларусь смартфоны дороже 300 долларов.

Такие же ограничения, как предполагается, коснутся кондиционеров и холодильников (дороже $750), микроволновок, посудомоечных машин, принтеров (дороже $300) и другой техники. Всего под ограничения попали 276 позиций.

Что тут сказать, не все переживут подобного садизма. Под вопросом остаются проблемы контроля подобных решений – но, видимо, это не смущает Америку.

Однако есть и обратная сторона монеты. Замороженные капиталы иностранцев в России приносят доход, которым никто не может воспользоваться.

Выплаты по акциям и облигациям, проценты на капитал – всё это недоступно для вывода, а меж тем капитал продолжает аккумулировать деньги. Как будут развязывать этот гордиев узел – неясно.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал