SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

ИНДЕКС ДОЛЛАРА

Господа Венесуэльцы! Разрешите вклиниться с небольшим опросиком по трейдингу. Можно?

- 27 января 2019, 18:02

- |

Вечерочка всем… теплого у каминчика с коньячком в руках...

За окном морозишко, от камина теплышко, от коньячка приятнышко... В этот воскресный вечерок хочется пофилософствовать… хотя...

В каждой шутке есть доля шутки — известное выражение :) но то что происходит на Смартлабе в связи с политическими событиями — да еще и в воскресенье — это серьезно!

Поэтому чтоб разрядить чуток атмосферу революции в Венесуэле, переворотов и лигитимности Мадуро, хочу предложить нет не конкурс. А небольшой опрос-гадание по поводу индекса бакса.

Как известно Трамп сдался. До 15 февраля попустил Шат даун. Как вы думаете? Толкнет это индекс вверх (а значит евру и фунта вниз) или нет? Откуда вопрос… дело в том что мой друг — трейдер, вошел без стопа крупно на евре. И ему теперь либо в марджин через 20 пунктов роста евры. Либо в шикарный профит если все завалится. Так что сегодня открытие либо он плачет, либо он празднует.

Шоб не думали че я тут придумываю вот с Телеги переписон…

( Читать дальше )

За окном морозишко, от камина теплышко, от коньячка приятнышко... В этот воскресный вечерок хочется пофилософствовать… хотя...

В каждой шутке есть доля шутки — известное выражение :) но то что происходит на Смартлабе в связи с политическими событиями — да еще и в воскресенье — это серьезно!

Поэтому чтоб разрядить чуток атмосферу революции в Венесуэле, переворотов и лигитимности Мадуро, хочу предложить нет не конкурс. А небольшой опрос-гадание по поводу индекса бакса.

Как известно Трамп сдался. До 15 февраля попустил Шат даун. Как вы думаете? Толкнет это индекс вверх (а значит евру и фунта вниз) или нет? Откуда вопрос… дело в том что мой друг — трейдер, вошел без стопа крупно на евре. И ему теперь либо в марджин через 20 пунктов роста евры. Либо в шикарный профит если все завалится. Так что сегодня открытие либо он плачет, либо он празднует.

Шоб не думали че я тут придумываю вот с Телеги переписон…

( Читать дальше )

- комментировать

- 528

- Комментарии ( 14 )

Волновой анализ DXY, ММВБ и Ethereum.

- 23 января 2019, 11:04

- |

DXY. 5H и 1H. Индекс американского доллара.

По плану (https://vk.com/wall-124328009_12004). Формируется волна (i) of [v] или «a» of (b). На локальный прогноз это пока никак не влияет. А дальше. по идее, подсказки будет давать динамика цены.

( Читать дальше )

По плану (https://vk.com/wall-124328009_12004). Формируется волна (i) of [v] или «a» of (b). На локальный прогноз это пока никак не влияет. А дальше. по идее, подсказки будет давать динамика цены.

( Читать дальше )

USDRUB - глобальный взгляд на 3-5 лет

- 17 января 2019, 02:31

- |

Приветствую господа трейдеры.

Стало интересно посмотреть на рубляшку глобально и вот что получилось.

Как и ожидаю падение цен на нефть (Brent от 62.98) приведет к повышению рублебакса. Но затем в нефти возможен разворот глобально вверх. Хватит уже падать.

Так же и будем наблюдать за укреплением рубля.

Как говорится с нефтеиглы мы так и не слезли, но с саудитами могут переломить ход нефти в свою пользу. Да и бакс не может вечно расти.

Индекс бакса на готове

( Читать дальше )

Стало интересно посмотреть на рубляшку глобально и вот что получилось.

Как и ожидаю падение цен на нефть (Brent от 62.98) приведет к повышению рублебакса. Но затем в нефти возможен разворот глобально вверх. Хватит уже падать.

Так же и будем наблюдать за укреплением рубля.

Как говорится с нефтеиглы мы так и не слезли, но с саудитами могут переломить ход нефти в свою пользу. Да и бакс не может вечно расти.

Индекс бакса на готове

( Читать дальше )

Что будет с индексом доллара и евро? Форекс прогноз на неделю.

- 13 января 2019, 19:37

- |

Всем привет!

Вашему вниманию представляется аналитика индекса доллара и европейской валюты на предстоящую торговую неделю. Аналитика строится на основе волн Эллиотта и паттернов гармонического трейдинга.

Вашему вниманию представляется аналитика индекса доллара и европейской валюты на предстоящую торговую неделю. Аналитика строится на основе волн Эллиотта и паттернов гармонического трейдинга.

Индекс доллара - почти фундаментал (?!)

- 07 января 2019, 20:32

- |

Давно не писал, а сегодня еще и банился — начитался разного.

В т.ч. крутых конспирологических теорий об укреплении рубля...

А на мой взгляд всё просто — не рубль укрепляется, а бакс падает по всем фронтам, в т.ч. и по рублевому.

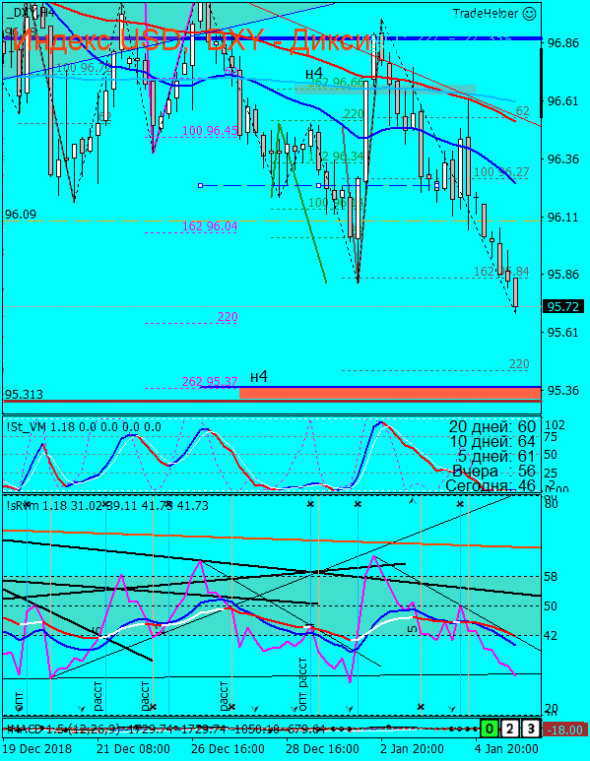

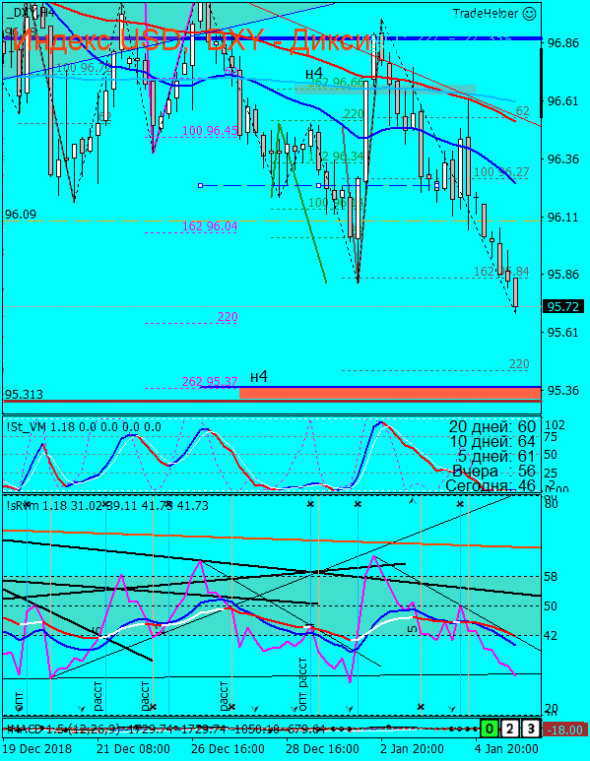

Ориентирная зона 95.31 (график 4 часовик):

( Читать дальше )

В т.ч. крутых конспирологических теорий об укреплении рубля...

А на мой взгляд всё просто — не рубль укрепляется, а бакс падает по всем фронтам, в т.ч. и по рублевому.

Ориентирная зона 95.31 (график 4 часовик):

( Читать дальше )

Пора продавать доллар - Goldman

- 07 января 2019, 03:04

- |

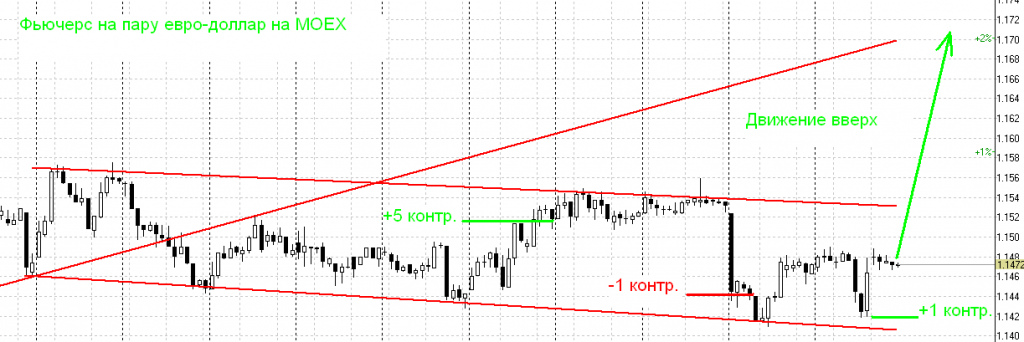

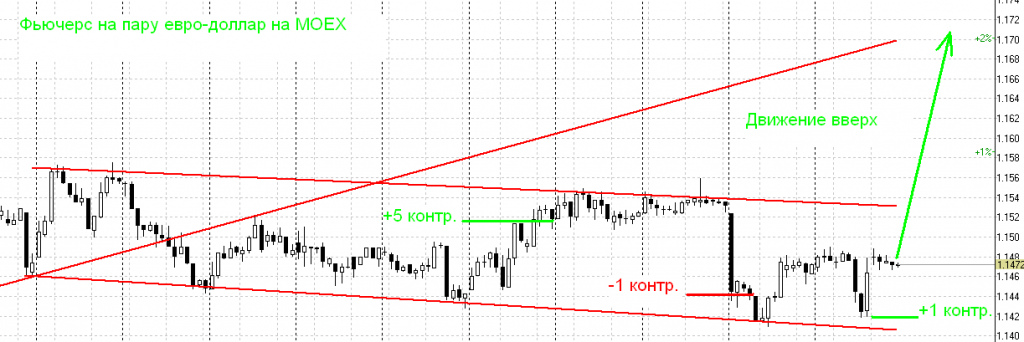

Похоже Высшие Силы начинают действовать. Голдман Сакс зашортил бакс. Вот кто оказывается нарисовал бычью «волну Вульфа» на графике евро-доллара.

Причём евродоллар падал на фоне падения индекса доллара (за счёт других пар), то есть входили в лонг на падении евродоллара, чтобы не распугать евромедведЕй. Ей богу, мишек жалко. Рискну предположить, что их ждёт незавидная судьба.

Ну а Ваш покорный слуга ушел на праздники в лонге евродоллара (5 контрактов). О чем честно писал тут:

smart-lab.ru/blog/514619.php

«Учитывая слабую макроэкономическую статистику по США за декабрь, мы полагаем, что позиция Федрезерва создает условия для дальнейшего снижения курса доллара. Таким образом, что мы рекомендуем продавать DXY с первоначальной целью на уровне 93.00 и стопом на 97.50», — отметил валютный стратег банка Зах Пандл.

( Читать дальше )

Причём евродоллар падал на фоне падения индекса доллара (за счёт других пар), то есть входили в лонг на падении евродоллара, чтобы не распугать евромедведЕй. Ей богу, мишек жалко. Рискну предположить, что их ждёт незавидная судьба.

Ну а Ваш покорный слуга ушел на праздники в лонге евродоллара (5 контрактов). О чем честно писал тут:

smart-lab.ru/blog/514619.php

«Учитывая слабую макроэкономическую статистику по США за декабрь, мы полагаем, что позиция Федрезерва создает условия для дальнейшего снижения курса доллара. Таким образом, что мы рекомендуем продавать DXY с первоначальной целью на уровне 93.00 и стопом на 97.50», — отметил валютный стратег банка Зах Пандл.

( Читать дальше )

рубль. доллар. индекс доллара

- 27 декабря 2018, 10:24

- |

думаю опять купить бакс.

реально дешево

69

ааа, рудольфыч, что ты тваришь?

а, всё равно.

должны же мы следовать тренду.

реально дешево

69

ааа, рудольфыч, что ты тваришь?

а, всё равно.

должны же мы следовать тренду.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал