ИНВЕСТИРОВАНИЕ

Честно о трейдинге или ТА Магнита (Ещё есть шанс).

- 01 сентября 2019, 10:26

- |

Я всегда вас рад видеть)))

Хочу поздравить всех присутствующих: друзей, подписчиков и просто приятных людей заглянувших на этот праздничный огонёк.

Желаю всем новых полезных знаний в трейдинге и инвестициях, а главное научиться применять новые знания на практике.

Одна из акций с плохими фундаментальными показателями является Магнит, но в тоже время технически бумага сильная, что и вышло в очередной раз.

А, вы что думаете по этому поводу?

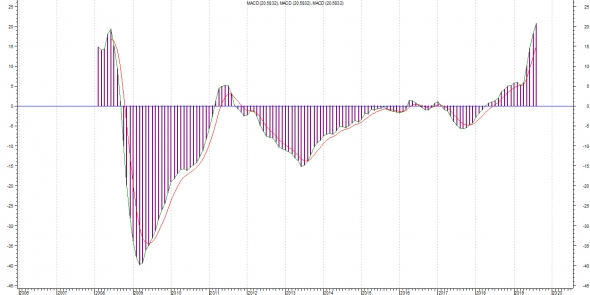

Я традиционно для Смартлаба использую 2-а индикатора: MACD 12,26,9 + доп. 5 сигнальная линия. (Линейный в виде гистограммы), CCI 34 (Медленный, период кратко-среднесрочный, предназначен для определения (Разворота) ключевых точек).

ТС многофакторная, выкладываю только базу.

Месячный график.

( Читать дальше )

- комментировать

- 3.6К | ★5

- Комментарии ( 22 )

Честно о трейдинге или ТА Газпрома (Аккуратные краткосрочные покупки).

- 30 августа 2019, 10:20

- |

Я всегда вас рад видеть)))

Предыдущий пост: Честно о трейдинге или ТА НЛМК (Покупаем локальное дно).

Пару дней назад появился сигнал на покупку акций Газпрома, но я его упустил.

В моменте был занят акциями НЛМК, Северсталь и фьючерсом Si. Вчера купил фьючерс на Газпром, в данное время убыток чуть меньше 100 п.

Я традиционно для Смартлаба использую 2-а индикатора: MACD 12,26,9 + доп. 5 сигнальная линия. (Линейный в виде гистограммы), CCI 34 (Медленный, период кратко-среднесрочный, предназначен для определения (Разворота) ключевых точек).

ТС многофакторная, выкладываю только базу.

Месячный график.

( Читать дальше )

Фундамент фундаментального анализа

- 27 августа 2019, 12:13

- |

Сказка про инвестора

- 24 августа 2019, 09:55

- |

Жил был инвестор Джон.

Было ему около сорока. И растил он потихоньку свой долгосрочный инвестиционный портфель. “Чтоб на пенсию хватило”.

Тактика была проста, как Ford f150, — покупать раз в квартал с зарплаты акции разных компаний. И еще облигации, но поменьше.

Шел 2019 год

Смотрит, значит, Джон на график индекса акций (Dow 30), который поштормило немного за последние полтора года:

Смотрит и думает, что наверное это конец цикла и надо бы продавать свои акции и наращивать долю в облигациях и золоте. Ведь кризиса не было уже десять лет. Да и рост за эти годы выдался сумасшедший!

Тем более отовсюду предрекают армагеддон и даже именитые гуру советуют брать тушенку золото в портфель. В 2009-м Джон был молод и неопытен — не купил AAPL по 13. И в 2012 и 2015 его пугали кризисом, — и снова не взял;(

Так и поступил — увеличил долю в облигациях и золоте. Встал в защиту значит.

( Читать дальше )

Снова рецензия (кажется, уже №4)

- 22 августа 2019, 13:04

- |

Скоро, наверное, надоест — и завяжу их выкладывать. Но пока еще чуть-чуть.

Можно сказать, рецензия от Дарьи Пеньковой, можно сказать, от брокера «Открытие» https://journal.open-broker.ru/books/dengi-bez-durakov/

При этом забавно, что счета у меня в разных местах, но почему-то не в «Открытии», так сложилось. Наверное, для баланса мироздания — статья у них. Там, в частности:

«Сегодня на книжном рынке можно найти множество разнообразных трудов на тему стабилизации денежного дохода. В большинстве случаев раскрытие темы сводится либо к нагромождению сложных формул, либо к мотивационному пустословию. Александр Силаев решил отталкиваться от противного. В своей книге он рассказывает об основных типах доходов и способе их вложения — куда надо и куда нет. В его исполнении основные способы и инструменты получения прибыли не выглядят запутано и пугающе, наоборот, они структурированы и снабжены яркими примерами, делающими понятным прочитанный материал.

( Читать дальше )

Рецензия на меня от Спирина

- 21 августа 2019, 11:19

- |

Сезон такой, что почти каждый день происходит что-нибудь «про книжку». То отрывок где выходит, то рецензия.

Вот рецензия от Сергея Спирина fintraining.livejournal.com/1107457.html или Вконтакте тоже лежит vk.com/fintraining

В целом настолько благожелательно, насколько это вообще возможно. С учетом того, например, что глава №2 это практически «Анти-Спирин», рассказ о том, почему пассивное инвестирование – сильно менее прекрасно, чем следует из классики, например, из «Триумфа оптимистов». Никаких 30% годовых в «Портфеле Лежебоки», конечно, нет и не было – а если так могло казаться, то это, как сказали бы алготрейдеры, курвафиттинг (подгон под крайне удачные для стратегии ценовые данные 1997 – 2010 гг.). Там нет даже 5% годовых реальной доходности, как может казаться из истории 20 века. Впрочем… это все равно лучшее, чем может заняться средний инвестор – здесь я со Спириным никогда особо не спорил.

( Читать дальше )

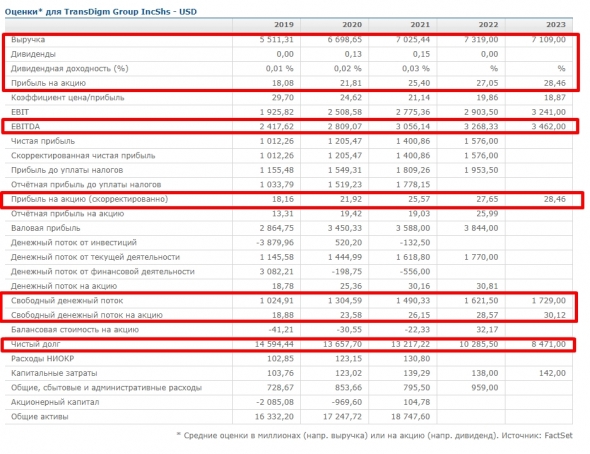

Green Investor: TransDigm Group

- 20 августа 2019, 22:06

- |

Ну во первых мне был бы интересен сегмент, твердо стоящий на ногах, у которого есть безусловное место для развития. Спрос на продукцию этой компании должен быть неполебим. Ее финансовые показатели стабильны, и понятен план развития, Fcash, EBITDA, debt/EBITDA, дивидендная политика.

Искал, смотрел и понял, что мне было бы интересны компании США — проихводители оружия, всё что связано с оборонным бюджетом.

Средства выделяются колосальные. Даже при снижении бюджета, часть компаний не потеряют в прибыли.

TransDigm Group

Инвестируя 01.01.2016 г. вы бы получили по годам следующую прибыль только на росте акции:

1. 2016г +10%

2. 2017г. +9,36%

3 2018г. +23,2%

4. 2019г. +58,7%

С 01.01.2016 по настоящее время +135,4% за 3,5 года или 38,6% в год.

Давайте посмотрим финашку.

( Читать дальше )

Урок Уоррена

- 18 августа 2019, 15:56

- |

Как часто трясти портфель? (памятка новичкам)

- 17 августа 2019, 15:05

- |

Важные вопросы, как часто пересматривать портфель акций и сколько факторов учитывать.

На всякий случай оговоримся, речь не касается алготрейдинга. Там свое кино, и это не проходило бы под рубрикой «памятка новичкам». В трейдинге на гиперликвиде можно и два раза за день перевернуться — но это заметка не о трейдинге. Мы сейчас на территории тех, которые «инвесторы». Или пассивные, или активные в том смысле, что «смотрят фундаментал».

Не доказано, что пересматривающие портфель акций раз в день (неделю, месяц, квартал) имеют преимущество к пересматривающим раз в год. Но ясно, что пересматривающие раз в год экономят на комиссии, спреде, времени и нервах.

Если очень хочется, можно раз в квартал, только осторожнее – большинство акций должно остаться на своих местах, за квартал ничего особо не происходит. Можно даже раз в месяц, если у вас есть уникальная система, которая дает перевес над рынком, если это делать раз в месяц (но здесь уже, вероятно, заканчивается территория инвесторов и начинается трейдинг).

( Читать дальше )

Как приучить жену к инвестициям и сохранению капитала. Советую.

- 15 августа 2019, 00:25

- |

На мой взгляд, это действительно серьёзная тема, которая может послужить поводом для конфликта в семье.

И я решила изложить в отдельном топике своё видение, как разрешить эту ситуацию.

Если коротко, то моя позиция такая:

Вадим, чтобы сэкномить ваше время на личную переписку, позволю себе немного поразмышлять открыто. Вдруг кому ещё будет интересно.

«В её понимании-инвестиции это уход денег из семьи».

Такое понимание можно трактовать двояко. Либо она не доверяет вам и переживает, что вы таким образом действительно будете «уводить деньги», либо она просто не понимает, как это всё работает.

В первом случае нужно погасить её недоверие к вам. Сделать это можно разными способами. Но самое главное с любовью и добротой =)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал