ИНВЕСТИРОВАНИЕ

Стоит ли запрыгивать в уходящий поезд роста рынков?

- 03 сентября 2020, 17:37

- |

Сейчас это самый частый вопрос, который я получаю на консультациях. На эту тему много сказано и написано, и тут я хотел бы поделиться своими мыслями на этот счет, которые, надеюсь, будут вам полезны.

Первое, что вы должны знать, приходя в инвестирование, что не бывает времени или момента для входа, когда все просто и понятно. По истории легко покупать на коррекциях, но в моменте — нет, потому что коррекции не бывают просто так, всегда есть причина, которая и заставляет рыночных игроков продавать. Покупать на хаях страшно из-за риска коррекции, покупать во время коррекции просто страшно, ведь информационный поток соответствующий. Я неоднократно приводил в пример мартовское падение и поведение своих клиентов. Несмотря на мои рекомендации покупать, далеко не все ими воспользовались, а некоторые до сих пор сидят в кэше в надежде на второе дно.

Второй пункт несколько сложнее. Это понимание рисков. Еще каких-то 10-15 лет назад вы вообще могли не думать об инвестировании, держать деньги в банках или гособлигациях и получать положительную реальную доходность. Сейчас такой опции больше нет. Причем, что интересно, в то время, когда доходности были выше, риски в этих инструментах были ниже. Сейчас же, когда в банках 0, а в облигациях 0-1%, риски в этих инструментах стали гораздо выше, и доходность в них явно их не покрывает. И речь идет не столько про кредитные риски, сколько про риски валютные. Именно валютные риски это одна из причин текущих цен среди множества классов активов.

( Читать дальше )

- комментировать

- 335

- Комментарии ( 1 )

Итоги заседания ФРС / Рынок в ожидании «Второй волны» / Что будет с Долларом?

- 31 августа 2020, 18:41

- |

Акции vs облигации - какую пропорцию выбрать? Правила инвестирования

- 30 августа 2020, 07:58

- |

сколько денег вложить в акции и сколько денег вложить в облигации.

Вопрос щепетильный и требует разбора.

Доброго времени суток дорогие друзья с вами Евгений Кадейкин,

и сегодня мы поговорим о портфельном подходе инвестиций.

И решим вопрос пропорций акций и облигаций в портфеле.

А так же я расскажу про основные правила при портфельном подходе.

( Читать дальше )

Инвестиции в Доверительное Управление / Вся Правда и Вымысел / "Кот в мешке" или Хедж-фонд?

- 27 августа 2020, 18:27

- |

Хочу вас узнать поближе

- 26 августа 2020, 09:45

- |

Всем привет, я собираю сервис GooseTrade — gaserd.xyz/goosetrade/index.php, идея довольно простая, ищу интересные акции по супер простому для понимания алгоритму.

Но вот я начинаю спрашивать своих пользователей, а что и как у них, оказывается что половина из них имеет брокерский счет, но ничего там не торгует. А вторая половина что-то торгует, но так и сяк.

Отсюда я создал небольшую гугл форму, где хочу узнать портрет, если у вас есть 15 секунд, которые вы готовы потратить, я был бы крайне рад - https://forms.gle/1SWTKnQSQGHtLaCc9

Рецензия на книгу Лимон на чай

- 24 августа 2020, 14:38

- |

Мне интересно узнавать о сфере инвестирования, потому что я в этом ноль.

Для меня книга читалась легко и не было умных непонятных слов, все доступно: простой слог, повествование. Книга мотивирует на действия, дает представление новичку об инвестировании и о его возможностях, инструментах.

Отлично получилось завязать жизненную историю и тему инвестирования.

Вебинар "Алгоритм, который управляет котировками на всех биржах мира... " от Сергея Олейника

- 23 августа 2020, 21:21

- |

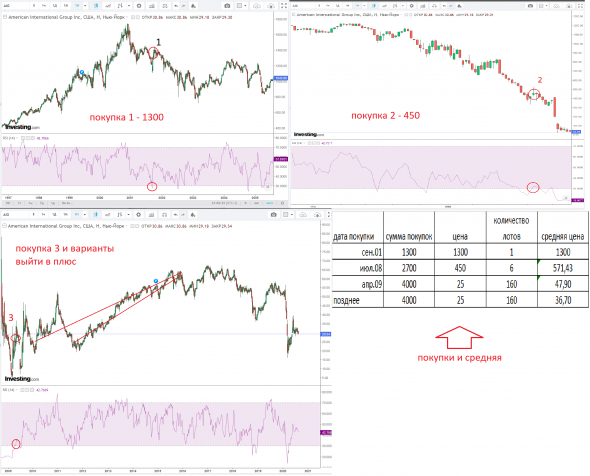

Выход в плюс из глубокой

- 20 августа 2020, 21:39

- |

Собственно не все так однозначно в данном случае...

добавим пару условий покупок чтобы не рассматривать пример обезьяны за монитором:

1) инвестор докупает при падении не меньше чем на 50%

2) по какому-то примитивному сигналу на покупку — например RSI выходит из перепроданности.

3) естественно время идет человек довносит денежку и счет растет, поэтому может удваивать сумму покупки естественно не бесконечно...

всего случается 3 покупки… 4ая факультатив если решит в ноль не закрываться разморозив бабки.

покупка 1 — 1 лот по 1300

покупка 2 — 6 лотов по 450

покупка 3 — 160 лотов по 25

средняя цена уже норм...

Дальше возможны 3 не минусовых исхода:

1 — закрыться в 0 в декабре 2010 и дальше на весь этот объем купить по 25 в 2011 и продать по 50-60 в 2015ом. то есть 100% на гораздо больший объем.

2 — не закрываться в 0 и докупить по 25 и продать позже по 50-60 прибыль примерно 50% на объем в 10-12 раз больше первоначального

3 — не закрываться и не докупать и закрыться по 50-60 самый плохой с мелким плюсом

Феномен Ethereum: причины и прогнозы

- 19 августа 2020, 17:08

- |

Материал подготовил Дмитрий Волков, технический директор международной криптобиржи CEX.IO

В последние несколько месяцев на рынке наблюдается ажиотаж вокруг токена ETH. И если раньше институциональные и розничные инвесторы предпочитали инвестировать во фьючерсные и спотовые контракты на биткоин, то сегодня эфир догоняет по этим показателям главную криптовалюту.

Мы в CEX.IO наблюдаем увеличение объемов торгов в июле в 2 раза по сравнению с июнем 2020 года. И связываем этот рост с повышенным интересом участников рынка как раз к ETH, в частности из-за DeFi и скорого выхода Ethereum 2.0. Сейчас ETH является драйвером роста, он тянет за собой вверх другие криптовалюты, в частности BTC. За неделю с 20 по 26 июля среднедневной оборот ETH на бирже был в 3 раза выше, чем среднедневной оборот ETH за июнь.

Приведу несколько основных причин, которые двигают цену монеты вверх, а также привлекают инвесторов к вложениям в эту криптовалюту.

( Читать дальше )

19.08.2020 Рынки сегодня - коррекция по доллару откладывается

- 19 августа 2020, 10:11

- |

Вчера евро обновил исторический максимум 2-х летней давности, золото обратно ушло тестировать уровень 2000$, а фондовые индексы США далее стабильно растут!

В этот период года (конец августа) обычно самая спокойная пора, когда на рынках нет волатильности и сильных трендов. Все идёт по заранее намеченному предыдущему тренда и не собирает сменятся.

⚡️ Ситуация на ближайшие несколько недель следующая:

1) Фондовые индексы США — рост

2) Американский доллар — падение

3) Украинская гривна — укрепление к 27,25-27,50 грн/дол

🇺🇦 Вчера Минфин Украины привлёк всего 2,5 млрд.грн в бюджет Украины, что является осень низким объёмом и показывает на слабую активность инвесторов.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал