Займер

Запрет на выдачу гражданам более одного займа на руки в МФО введут в 2026 году — Аксаков — Известия

- 14 августа 2025, 07:35

- |

Согласно инициативе Центробанка, если у человека уже есть непогашенный долг, ему откажут в выдаче нового. Также с 2026 года в России вводится трехдневный период охлаждения при выдаче займов, чтобы граждане могли обдумать свое решение. Кроме того, власти намерены снизить максимальный уровень переплаты по микрозаймам со 130% до 100%.

Эти предложения уже внесены в Госдуму и будут рассмотрены осенью. Аксаков отметил, что идеи обсуждались с ведомствами и участниками рынка. Власти поддержали инициативу, отметив, что важно ограничить злоупотребления на фоне роста спроса на микрозаймы у граждан.

Эксперты опасаются, что такие ограничения могут привести к росту теневого кредитования, поэтому планируется ужесточить контроль за этой сферой, включая запрет на рекламу услуг черных кредиторов, что также предлагает ЦБ. К тому же МФО привлекают клиентов благодаря моментальной выдаче займов, что порой способствует импульсивным решениям. В связи с этим период охлаждения станет важным инструментом для защиты интересов заемщиков.

( Читать дальше )

- комментировать

- 286

- Комментарии ( 0 )

Кредитный рынок РФ смещается в сторону более дорогих и менее массовых займов

- 13 августа 2025, 15:13

- |

В июле 2025 года российские заемщики стали запрашивать существенно большие суммы кредитов наличными. Так, средняя заявка достигла 753,7 тыс. рублей, что на 8,1% выше, чем годом ранее, и на 16,1% больше, чем в июне. При этом заметно выросли и запросы на микрозаймы, в среднем до 18,7 тыс. рублей, что на 8,5% превышает прошлогодний уровень. Лидерами по размеру запрашиваемых сумм стали Татарстан (1,5 млн руб.) и Москва (1,1 млн руб.). Одновременно средний срок кредитования остался стабильным — около 42 месяцев, а портрет заемщика сместился в сторону более возрастной и мужской аудитории, так как средний возраст вырос с 34 до 38 лет, а доля мужчин с 58,8% до 66,9%.

Рост запрашиваемых сумм связан сразу с несколькими факторами, пишет Владимир Чернов, аналитик Freedom Finance Global. Во-первых, сохраняющееся инфляционное давление и рост цен на крупные товары и услуги — от автомобилей до ремонта жилья — повышают потребность в большем объеме заёмных средств. Во-вторых, ужесточение условий кредитования в банках, включая более строгие скоринговые фильтры, ведёт к тому, что кредиты получают в первую очередь клиенты с более высоким доходом, а значит, и с более крупными запросами.

( Читать дальше )

Микрофинансовые компании (МФК) по итогам 1п 2025г смогли сохранить прибыль на уровне аналогичного периода прошлого года — Ъ

- 13 августа 2025, 12:04

- |

При этом темпы роста процентных расходов опережали процентные доходы. Так, процентные доходы выросли лишь на 27,5% относительно первой половины 2024 года — до 88,4 млрд руб. Процентные расходы увеличились на 161% — до 11,8 млрд руб.

Во втором полугодии процентные расходы компаний должны уменьшиться или расти не столь быстрыми темпами.

Стабильная прибыль в первом полугодии 2025 года была обеспечена в том числе и оптимизацией затрат.

www.kommersant.ru/doc/7958499

Российские МФК по итогам I полугодия сумели удержать чистую прибыль на уровне аналогичного периода прошлого года — ₽10,8 млрд, несмотря на значительный рост операционных процентных расходов — Ъ

- 13 августа 2025, 08:29

- |

По итогам первого полугодия 2025 года российские микрофинансовые компании (МФК) сумели удержать чистую прибыль на уровне аналогичного периода прошлого года — 10,8 млрд рублей, несмотря на значительный рост операционных процентных расходов.

Процентные доходы МФК выросли на 27,5% до 88,4 млрд рублей, а расходы — сразу на 161%, до 11,8 млрд рублей. Такой дисбаланс связан с высокой ключевой ставкой Банка России, которая с лета прошлого года поднялась с 16% до максимума в 21%. Однако в июле-августе регулятор начал снижение ставки до 18%, что должно замедлить рост затрат.

Для сохранения прибыльности компании выбрали оптимизацию расходов. Численность персонала в ряде компаний сократилась на десятки процентов, что позволило снизить расходы на персонал на 13,7% — до 2,9 млрд рублей. Также снизились расходы на рекламу — на 0,5%, до 4,5 млрд рублей. Как отмечают эксперты, рынок перешёл от активного привлечения клиентов к удержанию качественных заемщиков, а развитие онлайн-сегмента позволяет уменьшать затраты на офлайн-точки продаж.

( Читать дальше )

💵 Займер, аналитика по компании #ZAYM #обзор

- 04 августа 2025, 16:19

- |

Сектор: Потребительское кредитование

Последний обзор по компании Займер делал 10 апреля, тогда акции стоили 143 ₽, я ожидал боковика 140-160 ₽. По факту акции стояли в боковике 139-162 ₽ 🎯 — практически один в один как ожидал. Сейчас акции торгуются по 147 ₽, давайте посмотрим как дела у компании и чего можно ждать дальше.

📈 Основные метрики

▪️ Капитализация: 183M$🚩 — компания малой капитализации

▪️ P/E — 3.35

▪️ P/S — 0.74

▪️P/B — 1.08

▪️EPS — 43.88 ₽

ℹ️ По метрикам оцениваться стали дешевле, около 5%, по сравнению с прошлым обзором. Вышел отчет за 1КВ2025, разберу его сейчас.

🗞Новостной фон

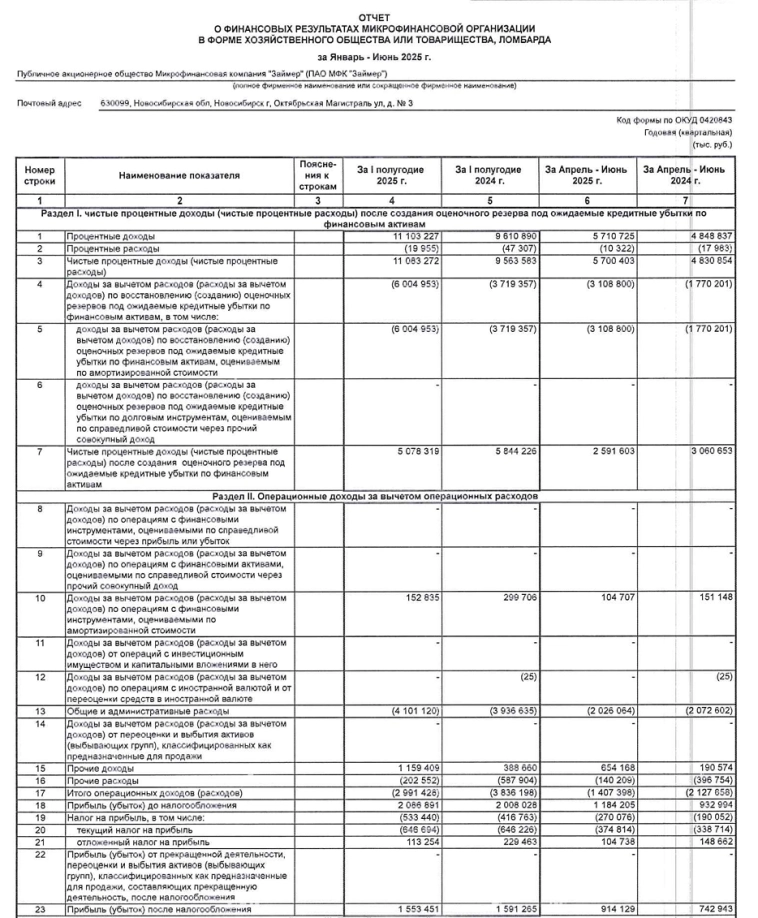

▪️ЗАЙМЕР — РСБУ 1п 2025г = прибыль +1.55 млрд руб против прибыли +1.59 годом ранее

▪️ЗАЙМЕР: СУММАРНЫЙ ОБЪЕМ ВЫДАЧ ЗАЙМОВ ВО II КВАРТАЛЕ 2025 ГОДА ВЫРОС ОТНОСИТЕЛЬНО АНАЛОГИЧНОГО ПЕРИОДА 2024 ГОДА НА 9,7% ДО 15,2 МЛРД РУБ

▪️Займер приобретает 100% акций коммерческого инвестиционного банка «ЕВРОАЛЬЯНС». Сумма сделки составила 490 млн руб

( Читать дальше )

Доля молодой просрочки МФО в I полугодии 2025 года, проданной коллекторам, впервые превысила половину всех закрытых сделок и достигла 54% по объему, или ₽26,68 млрд — Ведомости

- 04 августа 2025, 08:45

- |

В первом полугодии 2025 года доля молодой просрочки микрофинансовых организаций (МФО), проданной коллекторам, впервые превысила половину всех закрытых сделок и достигла 54% по объему, или 26,68 млрд рублей. Общий объем сделок за этот период составил 49,4 млрд рублей, что выше показателя за аналогичный период 2024 года (42 млрд рублей). Такие данные приводит сервис ID Collect на основе сведений с электронных торговых площадок и прямых сделок.

Молодой просрочкой называют долги с задержкой платежа до 180 дней — это крупнейший сегмент рынка цессии. Внутри него выделяют три подкатегории: до 90 дней, 91–120 дней и 121–180 дней. За последние полтора года наблюдается значительный рост доли просрочки от 121 до 180 дней: если в первом полугодии 2024 года она составляла 28%, то в 2025-м выросла до почти 53%. В то же время доля более старой просрочки (свыше 540 дней) снизилась с 22% в 2024 году до 14% в первом полугодии 2025-го.

Генеральный директор ID Collect Александр Васильев отмечает, что тенденция омоложения выставляемых долгов пришла раньше прогнозов рынка — долги с просрочкой до 180 дней должны были превысить 50% лишь к концу 2025 года.

( Читать дальше )

Займер РСБУ 6 мес 2025г: процентные доходы ₽11,10 млрд (+15,5% г/г), чистая прибыль ₽1,55 млрд (-2,4% г/г)

- 01 августа 2025, 18:00

- |

Займер РСБУ 6 мес 2025г: процентные доходы ₽11,10 млрд (+15,5% г/г), чистая прибыль ₽1,55 млрд (-2,4% г/г)

e-disclosure.ru/portal/files.aspx?id=38344&type=3

Новая практика в сегменте торговли просроченными долгами МФО: коллекторские агентства выкупают крупные портфели задолженностей, делят их на небольшие лоты и перепродают, не занимаясь взысканием — Ъ

- 30 июля 2025, 09:12

- |

В сегменте торговли просроченными долгами микрофинансовых организаций (МФО) появилась новая практика: небольшие коллекторские агентства выкупают крупные портфели долгов, оперативно делят их на небольшие лоты и перепродают, не занимаясь взысканием. Эта модель позволяет быстро освободить ликвидность и минимизировать риски, особенно на фоне высоких цен на долги МФО и дорогого фондирования.

По данным Debex, к середине 2025 года досудебные портфели МФО торгуются по средней цене свыше 19% от номинала — это близко к годовому максимуму. В таких условиях мелкие ПКО (профессиональные коллекторские организации) вынуждены искать гибкие стратегии: перепродажа позволяет им оперативно вернуть средства и направить их на более выгодные сделки. Разлотированные портфели продаются дороже на 1–2%, указывают в НАПКА.

Покупатели небольших лотов получают качественный «свежий» долг, еще не прошедший через этап взыскания. Первичный владелец, как правило, оставляет себе наиболее перспективную часть портфеля, а менее приоритетные сегменты выставляет на рынок. Таким образом, сохраняется баланс между быстрой оборачиваемостью капитала и сохранением доходности.

( Читать дальше )

📰МФК "Займер" Проведение заседания совета директоров и его повестка дня

- 28 июля 2025, 08:07

- |

2.1. Дата принятия председателем совета директоров эмитента решения о проведении заседания совета директоров эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров эмитента: 25 июля 2025 года....

( Читать дальше )

Сегодня про Займер

- 24 июля 2025, 17:16

- |

Справедливая цена = 174₽

Краткие итоги за 1КВ2024 года:

Процентный доход +12.2%

Чистая прибыль -+99.6%

Позитивные новости вокруг компании:

🟢Нет проблем с достаточностью собственных средств

🟢Платят дивиденды каждый квартал

🟢Суммарный объём выдач вырос во 2 квартале

Риски присущие Займеру:

🔴Микрозаймы могут подвергнуться разным ограничениям со стороны государства

🔴Снижение дивидендных выплат

Займер носит рисковый характер. Дивиденды платят, но всегда есть опасения, что заплатят меньше нормы. Ещё и государство давит всякими законопроектами, которые могут негативно влиять на деятельность компании.

Уровень задолженности низкий.

Долг снизился на 95.1% с 2022 года.

Как менялись выплаты в последние годы:

0 выплачено за 2022 год

0% выплачено за 2023 год

22.2% выплачено за 2024 года

2.9% выплачено за 3М2025 года

Возможный дивиденд — 12₽.

Ожидается за 2-й квартал 2025 года. Ориентировочная дата рекомендации: август-сентябрь.

Год начался удачно. Только за 3 месяца 2025 чистая прибыль выросла на 100% + заплатили дивиденды — 2.9%. За 2-й квартал есть только операционные результаты и они неплохие.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал