Ецб

ЕЦБ - европейский центральный банк, основной орган монетарной политики еврозоны. В этом разделе содержатся записи по теме ЕЦБ.

Коронавирус угрожает олимпиаде и почему праймериз в США вызывает оптимизм?

- 04 марта 2020, 18:19

- |

- комментировать

- Комментарии ( 0 )

А будет ли предоставление ликвидности, как того ожидают участники рынка?

- 03 марта 2020, 16:10

- |

Фондовые индексы дружной ходой растут второй день подряд, позитив проецируется на товарный рынок, где уверенно восстанавливается энергетика. Причиной тому выступают ожидания участников рынка, подпитываемые заголовками в СМИ о согласованном действии мировых Центральных банков в поддержке экономики и рынков. Рынок ожидает агрессивных действий от власть имущих.

Экономика

Давайте порассуждаем на предмет природы риска для мировой экономики. Масштабные карантины в странах останавливают производство и нарушают цепочки в торговых отношениях, как на национальном, так и международном уровне. Вопрос, где здесь нехватка ликвидности? Верно, деньги есть и в условиях замедление, или не дай Бог, остановки экономики, деньги освобождаются еще больше, т.к. спрос на ликвидность снижается. Т.е. проблема для экономики это не деньги, а люди. Расширив предложение денег людей больше не станет.

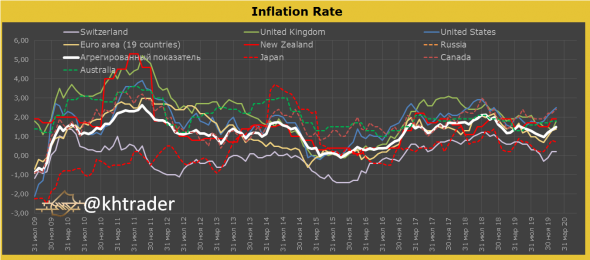

Еще чуть об экономике, уже третий месяц мы наблюдаем рост потребительской инфляции, и в январе ускорилась производственная инфляция, т.е. отзываются промышленники на рост продовольственной инфляции. Особенно это касается Китая, США и ЕС. Сокращение темпов роста мирового ВВП снизит спрос на деньги, а в случае расширения предложения денег дисбаланс на денежном рынке усилится. С точки зрения монетаризма это вызовет рост монетарной инфляции и угрожает перерасти в инфляционную спираль.

На картинке белой линией нанесена среднегодовая потребительская инфляция в развитых странах (корзина)

( Читать дальше )

Неделя открытых дверей 2-6 марта и конкурс! Обзор на предстоящую неделю от 01.01.2020

- 01 марта 2020, 22:50

- |

Трамп разрабатывает лекарство от коронавируса. Обзор на предстоящую неделю от 23.02.2020

- 23 февраля 2020, 22:45

- |

По ФА…

Протокол ФРС

Протокол ФРС от заседания 29 января не смог существенно расширить понимание спекулянтов о предстоящей стратегии ФРС.

Члены ФРС подтвердили, что текущие ставки будут уместны «какое-то время» (спойлер – ставки не будут повышены до ноябрьских выборов) при условии, что экономика продолжит развиваться согласно их прогнозам.

Но если вдруг грянет гром (спекулянты читают как «коронавирус»), то ФРС готова к изменению политики, т.е. порог для снижения ставок ниже, чем для повышения.

Члены ФРС отметили, что ожидают возвращение инфляции к цели ФРС в 2,0% в ближайшие месяцы, но причиной станет низкая база прошлого года, т.е. они сразу намекают, что не стоит паниковать в первой половине текущего года при росте инфляции, т.к. никто не намерен повышать ставки.

В отношении баланса члены ФРС заявили, что по мере приближения резервов к устойчивым достаточным уровням необходимость в значительных покупках ГКО США и краткосрочных операций репо будет уменьшаться, что приведет к снижению размера данных операций.

Тем не менее, ФРС указывает, что обстоятельства могут повлиять на решение ФРС, т.е. пытаются успокоить рынки, чтобы они не паниковали раньше времени и позволили ФРС крепко спать до конца апреля.

Некоторые члены ФРС настаивают на том, чтобы в будущем обсудить возможность запуска механизма постоянного репо.

( Читать дальше )

QE от ЕЦБ - похороны евро как защитной валюты.

- 22 февраля 2020, 19:16

- |

Итак, прошло почти 4 месяца, а значит в систему закачено почти €80 млрд на сегодня. Что это дало на примере европейских индексов? Индекс Euro Stoxx 50 вырос с 3613 до до 3800 пунктов или +5,2%, на такой же процент прирост совершил индекс DAX.

Немного вернувшись в историю QE от ЕЦБ мы узнаем, что предыдущая программа QE была завершена 13 декабря 2018 года и обошлась она в €2,6 трлн, но вопрос достижения целей остался открытым, т.е. инфляция осталась такой же низкой. Если обратится к индексам, то Euro Stoxx 50 за период этой программы вырос с 3020 до 3818 или +26%, чтобы затем к моменту ее завершения упасть до 2957 пунктов, похожая обстановка была в индексе DAX — «впечатляющая эффективность» согласны? Но в тот период когда работала эта программа не было большого количества негативных факторов, не было Брекзита, не было торговой войны между США и Китаем, не было митингов в Гонконге, не было коронавируса, парализовавшего экономику ряда регионов Китая. Поэтому уповать на европейское QE не стоит, максимум это способ поддержать на плаву евро, который за последние недели заметно сдал по отношению к доллару, по факту с января 2018 курс и по сегодняшний день евро к доллару упал с 1,2538 до 1,0848, потеряв -15,6%, перезапуск новой QE пока особо не помогает, наоборот, я бы сказал топит евро, а значит использовать евро как защитную валюту в кризис не стоит.

Коронавирус исчезнет в апреле, когда станет тепло. Обзор на предстоящую неделю от 16.02.2020

- 16 февраля 2020, 22:04

- |

По ФА…

1. Протокол ФРС, 19 февраля

Протокол ФРС от заседания 29 января в любом случае безнадежно устарел.

Участников рынка больше всего будет интересовать мнение членов ФРС о влиянии эпидемии коронавируса на экономику США с возможным снижением ставок, но с учетом официального признания эпидемии Китая 20 января в протоколе априори не может быть какой-то адекватной оценки, не говоря о выводах.

Тем более, что влияние эпидемии должно проявиться не ранее февральских данных, т.е. первые выводы ФРС сможет сделать на заседании 18 марта.

В отношении баланса ФРС Пауэлл изложил политику достаточно четко как в ходе январской пресс-конференции, так и на слушаниях в Конгрессе на уходящей неделе: ФРС намерена продолжать программу QE, которая не является программой QE, в полном объеме с ежемесячным размером в 60 млрд долларов как минимум до апреля включительно, а далее от степени паники на рынках и силы давления Трампа.

С учетом текущих уровней баланса логично предположить, что ФРС продолжит покупки ГКО США до возвращения к максимумам на 4,5 трлн долларов:

( Читать дальше )

Коронавирус в КНР и его влияние на мировой ВВП; Рецессия в Европе; МГТС и EDF.

- 14 февраля 2020, 16:01

- |

Оценка риска на финансовых рынках

- 11 февраля 2020, 15:29

- |

На сегодня особенно важным моментом выступает оценка риска.Проведем анализ финансового риска и сделаем базовые выводы в конце статьи.

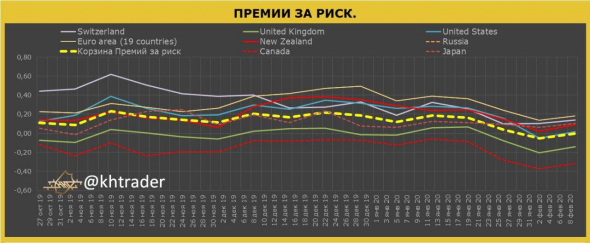

Первым делом посмотрим на премии за риск.

На прошлой неделе финрынки «забыли» о рисках связанных с распространением коронавируса угрожающий замедлением роста мировой экономики.

Средняя по рынку премий за риск (разница между ставками рынка капитала и денежного рынка) отскочила, но остается близка к положению инверсии. Это нанесено желтой пунктирной линией. Премии движутся синхронно.

Хуже всех приходится Канаде, ведь там так и не начали смягчать ДКП опасаясь роста инфляции.Такая же беда, но чуть поменьше, в Великобритании (зеленая линия). Радость от Брекзита пока остается исключительно социальной, властвующие начинают бороться в торговых вопросах, и очевидно — это надолго.

Относительно рынка, лучше всех ЕС, но динамика также нисходящая (бежевая линия).

В США кривая доходности остается в положении близкой к инверсии, что отмечено бирюзовой линией.

Показатель в Японии (бордовая пунктирная) и Швейцарии (сиреневая) выше ноля и средней по рынку, там активно внедряется политика контроля кривой доходности.

ФРС также задумалось над таким стилем управления ставок.

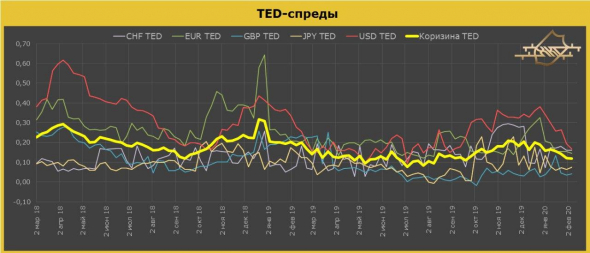

Далее рассмотрим риск на международном рынке в Лондоне. А именно показатель ТЕД-спред — это разница между национальной и международной ставками.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал