Ес

Инфляция в Еврозоне снижается в рамках прогнозов

- 17 апреля 2024, 15:03

- |

Данные по инфляции в ЕС без сюрпризов. 2,4% при цели 2%, тренд понижательный.

Фундаментально повода для дальнейшего сильного роста доходностей и падения цены по EUR бумагам я не вижу.

В США, напротив, 3 месяца подряд видим небольшое ускорение инфляции.

Это может привести к тому, что ЕЦБ начнет снижать ставки быстрее ФРС. Тактически это должно оказывать давление на курс EUR/USD Кто-то на рынке даже говорит о возможном «паритете» (1💶 за 1💵)

Больше постов в телеграм канале:

Консультация по инвестиционному портфелю:

- комментировать

- Комментарии ( 0 )

Статистика, графики, новости - 17.04.2024 - МВФ пересмотрел прогноз ВВП России. Снова в сторону повышения!

- 17 апреля 2024, 04:32

- |

— Ставки по ипотеке в США снова в рост

— Что и как у нас подорожало с 2022 года

— В Сан-Франциске всё непросто

— Отливаем в граните главного гинеколога Европы

Доброе утро, всем привет!

Начнём с познавательного.

( Читать дальше )

Бельгия расследует предполагаемое вмешательство России в избирательную кампанию ЕС — Reuters

- 12 апреля 2024, 16:33

- |

Он сказал, что следователи обнаружили, что российские группировки вмешиваются в европейские выборы, чтобы продвигать пророссийских кандидатов и таким образом ослаблять европейскую поддержку Украины в борьбе с российским вторжением на Украину.

«Цель состоит в том, чтобы помочь избрать больше пророссийских кандидатов в Европейский парламент и укрепить определенный пророссийский настрой в этом учреждении», — сказал Де Кроо журналистам.

«Ослабление европейской поддержки Украины служит России на поле боя», — сказал он.

Де Кроо сказал, что бельгийское расследование было начато после того, как власти Чехии обнаружили пророссийских агентов, действующих в Брюсселе, стремящихся повлиять на европейских законодателей и даже заплатить им за продвижение пророссийской повестки дня.

( Читать дальше )

Богатым быть не запретишь: Евросоюз снял санкции против миллиардеров Фридмана и Авена

- 10 апреля 2024, 15:01

- |

Если кто забыл, началось всё сразу после СВО. Уже 28 февраля 2022г. Фридман и Авен попали под персональные санкции ЕС. В публикации в официальном журнале Евросоюза о санкциях утверждалось, что Авен «извлекал выгоду из своих связей во власти», а Фридману «удалось наладить прочные связи с администрацией Владимира Путина». Альфа-банк, совладельцами которого являлась эта парочка, сразу подчеркнул, что санкции касаются частных лиц, а не банка в целом, поэтому его обычная работа не изменится.

Санкции предусматривали заморозку активов бизнесменов в Евросоюзе и запрет на въезд в венскую оперу, лондонский музей и прочие культурные места. Миллиардеры назвали решение необоснованным и грозились его оспорить. Окружающие хихикали и радостно потирали руки, видимо, втайне подсчитывая кому отойдёт дом богачей в Лондоне, а кому яхта с лимузином. На русских в Европе начался мощный накат, поэтому никто даже мысли не допускал, что в суде они смогут что-то изменить.

( Читать дальше )

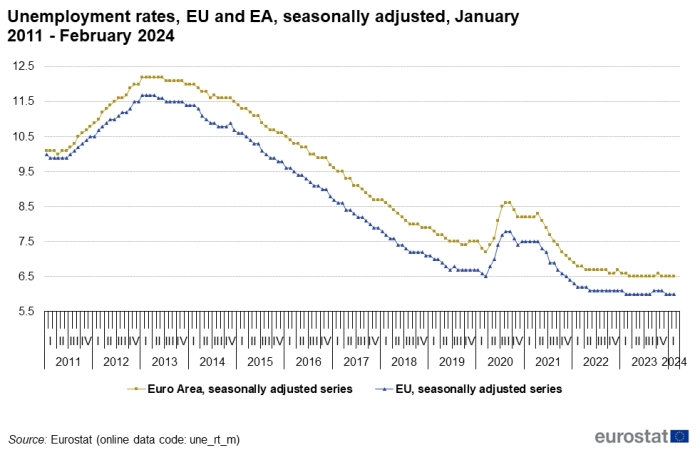

Как долго уровень безработицы в Европе будет находиться на исторических минимумах?

- 08 апреля 2024, 09:51

- |

Уровень безработицы в еврозоне за февраль составил 6.5% г/г (6.4% месяцем ранее), в Евросоюзе — 6% (6% месяцем ранее), согласно оценкам Eurostat.

Уровень безработицы в ЕС с февраля 2023г. находится в диапазоне 6-6.1%, где 6% — исторический минимум. В еврозоне уровень безработицы с июня 2023г. находится в диапазоне 6.4-6.5%, где 6.4% — исторический минимум.

13.249 млн. человек в ЕС, из которых 11.102 млн в еврозоне, были безработными в феврале 2024 года. По сравнению с янв.24 безработица снизилась на 13 тыс. в ЕС и увеличилась на 17 тыс. в еврозоне. К февралю 2023г. безработица увеличилась на 156 тыс. в ЕС и снизилась на 30 тыс. в еврозоне.

Безработица среди молодежи (до 25 лет): в феврале, уровень безработицы среди молодежи в еврозоне составил 14.6% г/г (14.6% за январь), а в ЕС — 14.8% г/г (14.9% за январь).

По сравнению с январем 2024г. безработица среди молодежи снизилась на 4 тыс. в еврозоне и на 13 тыс. в ЕС. К февралю 2023 безработица среди молодежи увеличилась на 91 тыс. в еврозоне и на 174 тыс. в ЕС.

( Читать дальше )

Как замедляется инфляция в Европе?

- 07 апреля 2024, 15:51

- |

Инфляция в еврозоне замедлилась до 2.44% г/г в марте 2024г. (в феврале: 2.6%), согласно предварительной оценке Eurostat. Базовая инфляция замедлилась до 2.9% г/г (в феврале: 3.1%).

С апреля 2023 года (7% г/г) инфляция в еврозоне была в фазе безоткатного торможения и достигла дна в ноябре в 2.4% г/г, однако с октября 2023г. по февраля 2024г. существенного прогресса в замедлении не наблюдается и инфляция колеблется в коридоре 2.4-2.9%.

В среднем, с 2010 по 2019 инфляция в еврозоне с января по март составляла 0.15%. Текущие темп составляют 0.35%, что в два раза выше исторической нормы.

Если рассматривать основные компоненты, то динамика следующая:

• В дефляции только энергия — минус 1.8% г/г, после -3.7% г/г в феврале. Энергия вышла из высокой базы 2022 года и дезинфляционный эффект от этой категории будет снижаться. Пик инфляции в энергии наблюдался в марте 2022 года — 44.3% г/г. С января по март 2010-2019 среднемесячный темп роста цен составлял 0.6%, а за такой же период 2024 года — 0.8%.

( Читать дальше )

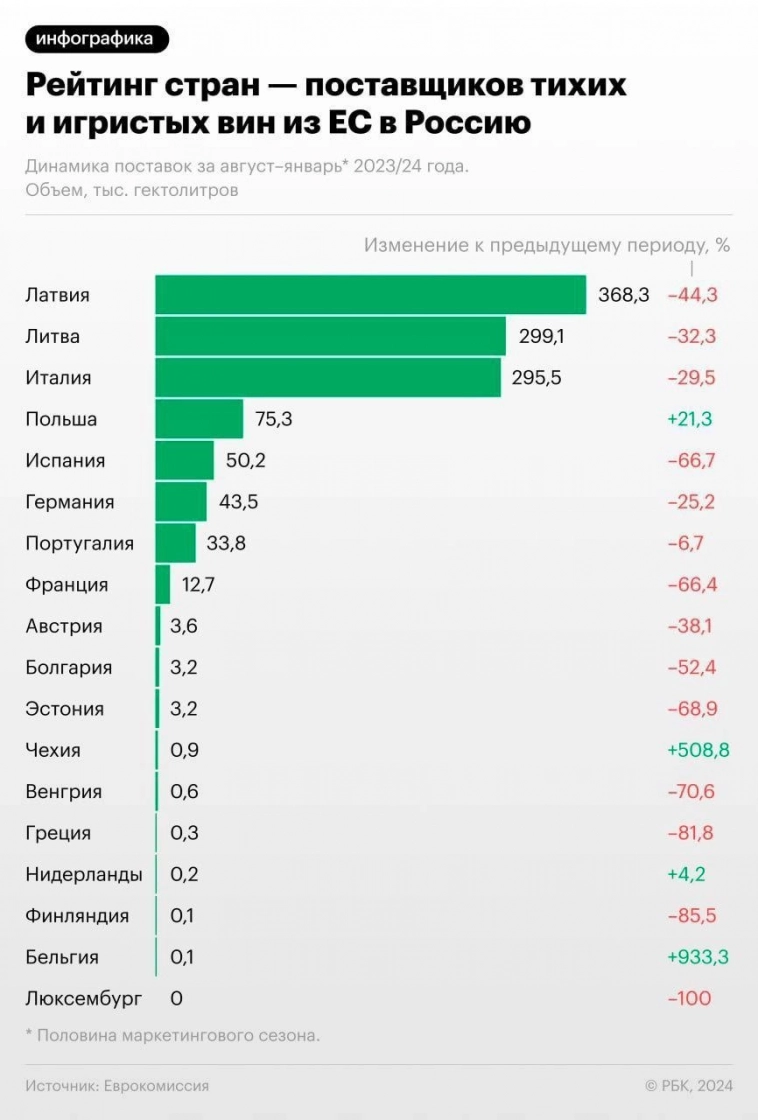

Поставки вин из ЕС

- 05 апреля 2024, 19:46

- |

Удивительная для меня картина и неожиданная. Я почему то думал, что почти ничего оттуда уже не везут.

А тут вдруг Бельгия в 10 раз увеличивает поставки, Чехия в 5 раз увеличение, и Польша прибавила существенно. Остальные ожидаемо уменьшили, но не в разы и продолжают поставлять вина в приличном количестве)

Транзитные перевозки грузов в контейнерах из КНР в ЕС через Казахстан, Россию и Белоруссию выросли в I квартале 2024 г. на 44% г/г - Ведомости

- 05 апреля 2024, 07:28

- |

Транзитные перевозки грузов в контейнерах из Китая в Евросоюз через трехсторонний коридор выросли на 44% в I квартале 2024 года, достигнув почти 90 000 TEU. Ожидается, что во II квартале рост составит 30–40%. Скорость доставки по железной дороге сокращает время перевозки в несколько раз по сравнению с морскими маршрутами. Атаки хуситов на суда в Красном море существенно затруднили транспортное судоходство, приводя к увеличению ставок фрахта.

Транзит из Китая в Белоруссию также существенно возрос, на 68% в годовом выражении, достигнув 135 000 TEU. Рост контейнерных перевозок отмечается и в обратном направлении. Кроме того, увеличивается спрос на белорусский экспорт в странах Азии, особенно в Китае.

Прогнозируется продолжение роста перевозок в II квартале, хотя инфраструктурные ограничения могут оказать некоторое воздействие на развитие. Общий объем перевозок между Китаем и Европой сохраняется на уровне предыдущих лет, но меняется структура перевозок из-за изменений в маршрутах.

Источник: www.vedomosti.ru/business/articles/2024/04/05/1030001-tranzit-konteinerov-iz-kitaya-v-evropu-cherez-rossiyu-viros

( Читать дальше )

Вице-президент Норникеля: часть покупателей в ЕС не только отказываются от российского металла, но и от произведенной из него продукции — Reuters

- 29 марта 2024, 12:35

- |

Российский горно-металлургический гигант Норильский никель сталкивается с проблемами сбыта не только своего металла, но и произведенной из российского сырья продукции, в частности, со своего финского завода, сказал вице-президент компании Антон Берлин.

Норникель не был затронут напрямую западными санкциями, введенными в ответ на действия Москвы в Украине, однако столкнулся с проблемой импорта оборудования, «добровольными санкциями» партнеров и другими глобальными ограничениями, что вынудило его выстраивать новые цепочки сбыта и переориентировать поставки в Азию.

«Часть наших покупателей, прежде всего европейских, добровольно отказывается от российских металлов и даже продукции, полученной из российского сырья, например на нашем финском заводе. Часть готовы использовать российские металлы, но только покупать не у компании, входящей в российскую группу, а у кого-то независимого», — сказал Берлин.

В Финляндии Норникель владеет заводом Norilsk Nickel Harjavalta, который перерабатывает российское сырье, а также никельсодержащее сырье сторонних поставщиков. Завод является единственным никелерафинировочным заводом в Финляндии, одним из крупнейших в Европе. От сотрудничества также отказываются поставщики услуг, склады, порты, судовладельцы, банки, сообщил он.

( Читать дальше )

Тройной шок переживает экономика ЕС, — The Economist.

- 28 марта 2024, 15:25

- |

«Измученная энергетическим шоком», последовавшим за введением санкций против России в 2022 году, экономика ЕС за это десятилетие выросла всего на 4% по сравнению с 8% в Америке; с конца 2022 года ни европейская, ни британская экономики вообще не выросли.

Европа столкнулась с волной дешевого импорта из Китая, наносящего вред производителям, а через год Трамп может вернуться в Белый дом и ввести огромные пошлины на европейский экспорт, — констатирует британский The Economist.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал