ЕЦб

ЕЦБ - европейский центральный банк, основной орган монетарной политики еврозоны. В этом разделе содержатся записи по теме ЕЦБ.

Руководители ЕЦБ разделились во мнениях относительно решения возобновить QE

- 10 октября 2019, 15:04

- |

Семь руководителей ЕЦБ не увидели достаточно весомых аргументов в пользу возобновления QE и были не согласны с пакетом мер стимулирования, в их числе главы ЦБ Франции, Германии и Дании.

(Конец)

- комментировать

- Комментарии ( 0 )

Краткий миг славы Джонсона. Обзор на предстоящую неделю от 06.10.2019

- 06 октября 2019, 22:32

- |

По ФА…

Nonfarm Payrolls

Сентябрьские нонфармы вышли достаточно сильным и частично нивелировали провальные отчеты ISM промышленности и услуг, полученные на уходящей неделе ранее.

Реакция на нонфармы была слабой, т.к. участники рынка продолжают рассчитывать на дальнейшее замедление экономики США, что, в конечном итоге, приведет к замедлению рынка труда и вынудит ФРС приступить к циклу смягчения политики.

Тем не менее, на текущий момент данные по рынку труда не способны выступить аргументом в пользу дальнейшего смягчения политики ФРС.

Основные компоненты отчета по рынку труда США:

— Количество новых рабочих мест 136К против 145К+- прогноза, ревизия за два предыдущих месяца составила +45К: июль был пересмотрен до 166К против 159К ранее, август до 168К против 130К ранее;

— Уровень безработицы U3 3,5% против 3,7% ранее;

— Уровень безработицы U6 6,9% против 7,2% ранее;

— Участие в рабочей силе 63,2% против 63,2% ранее;

— Рост зарплат 0,0%мм 2,9%гг против 0,2%мм 3,2%г ранее;

— Средняя продолжительность рабочей недели 34,4 против 34,4 ранее.

( Читать дальше )

Трамп размышляет о будущем. Обзор на предстоящую неделю от 22.09.2019

- 29 сентября 2019, 22:25

- |

По ФА…

1. Nonfarm Payrolls, 4 октября

Члены ФРС, кроме голубей Булларда и Кашкари, выступают против дальнейшего снижения ставок в этом году, опираясь на высокий потребительский спрос и устойчивый рынок труда.

Отчет по рынку труда станет либо веским основанием для отсутствия снижения ставки как минимум на заседании ФРС 30 октября либо, при откровенно слабых данных, заставит многих членов ФРС изменить своё решение, т.к. подтвердит мнение о том, что слабость сектора промышленности начала оказывать негативное влияние на всю экономику США.

Слабыми нонфармами следует считать количество рабочих мест ниже 100К, в идеальном варианте ниже 75К.

При этом необходим рост уровня безработицы U3 выше 3,7%, в идеальном варианте выше уровня 3,9%, который в сентябрьских прогнозах ФРС был признан уровнем полной занятости.

Рост зарплат не должен быть выше 3,4%гг, т.к. члены ФРС считают, что рост зарплат начиная с 3,5%гг начнет оказывать повышающее давление на инфляцию.

( Читать дальше )

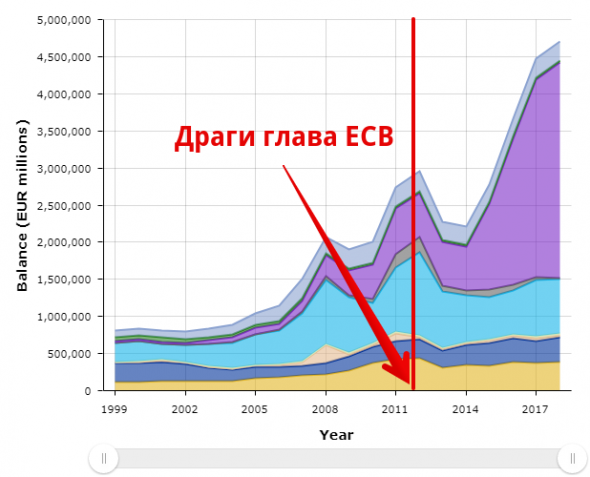

Драги в графиках

- 26 сентября 2019, 09:01

- |

С вступления Драги на пост главы ЕЦБ, Евро потеряла 22% своей стоимости. Для Валюты это надо сказать не мало. При этом большую часть снижения показал 2014 год, когда ФРС приступило к сворачиванию программы QE3. Тогда доллар США дорожал по отношению ко всему. Но и Драги приложил руку к снижению Евро, раздув баланс ЕЦБ до абсолютного рекорда. С 2,9 трлн. евро в конце 2012 до 4,7 трлн. евро к концу 2018

( Читать дальше )

TLTRO-III и TLTRO-II

- 25 сентября 2019, 14:54

- |

Сегодня ЕЦБ предоставил банкам ликвидность по первой операции ТLTRO-III в размере всего 3.4 млрд евро и провел изъятие с рынка 31.8 млрд евро в рамках досрочного погашения ТLTRO-II. В результате чистый “вывод” ликвидности по операциям ТLTRO составил 28.4 млрд евро. <br>

Только 28 банков участвовало в торгах по операции TLTRO-III.1.

В предыдущих операциях количество участников было гораздо больше:

TLTRO-II.4: 474 участника,

TLTRO-II.3: 200 участников,

TLTRO-II.2: 249 участников,

TLTRO-II.1: 514 участника.

В таблице объемы предоставленной банкам ликвидности.

( Читать дальше )

Утренний комментарий по финансовым рынкам за 24.09.2019

- 24 сентября 2019, 09:55

- |

• Мировые площадки снижаются на неуверенности за будущий экономический рост, что подтверждается актуальными данными макроиндикаторов, а также из-за временного перерыва в торговых переговорах США и Китая.

• Накануне предварительные данные по индексу деловой активности PMI подтвердили опасения. Данные по Германии вышли хуже ожиданий и зафиксировали минимальное значение индекса с кризисного 2009 года, что является важным сигналом. По Еврозоне в целом ситуация немного лучше, но также зафиксирован провал показателя. Более того, немецкий Бундесбанк признал, что экономика Германии в 3 кв. 2019 находится в фазе технической рецессии.

( Читать дальше )

Pimco: Бесконечное количественное смягчение ЕЦБ рискует "японизацией" еврозоны

- 23 сентября 2019, 19:15

- |

Заявление Европейского центрального банка о новом количественном смягчении, которое не имеет фиксированного срока действия, — это шаг в сторону «японизации» еврозоны. Об этом в интервью Dow Jones сказал Эндрю Босомуорт, портфельный менеджер Pimco.

«Это очень похоже на Банк Японии, начавший количественное смягчение в 2001 году, которое с перерывами продолжается уже 18 лет», — сказал он. Он сомневается, что эти меры ЕЦБ помогут повысить потребительские цены.

Количественное смягчение очень действенное средство в отношении инфляции цен на активы, но оно меньше влияет на инфляцию потребительских цен, отмечает он. ЕЦБ впервые принял программу количественного смягчения в марте 2015 года, которая продолжалась до конца 2018 года. Следующая программа начинается в ноябре, при этом ежемесячные покупки составят 20 млрд евро.

Решения Трампа могут шокировать рынки. Обзор на предстоящую неделю от 22.09.2019

- 22 сентября 2019, 21:46

- |

По ФА…

Заседание ФРС

ФРС снизила ставку по федеральным фондам на 0,25% и ставку по избыточным резервам на 0,30%.

Указания по ставкам в «руководстве вперед» остались неизменными по сравнению с июльскими, но сопроводительное заявление можно считать более голубиным по сравнению с ожиданиями рынка, т.к. оно по-прежнему указывает на слабый рост инфляции.

Против решения выступили три члена ФРС: Розенгрен и Джордж проголосовали против снижения ставки, Буллард выступил за снижение ставки на 0,50%.

Медианные прогнозы по ставкам не предполагают снижение ставок на всем прогнозируемом горизонте, что стало причиной роста доллара по факту оглашения решения ФРС.

Точечные прогнозы членов ФРС по ставкам указывают, что 7 членов ФРС видят ещё одно снижение ставки в этом году и 8 членов ФРС ожидают, что ставка будет ниже на 0,25% в следующем году:

( Читать дальше )

Терпение Трампа в отношении ФРС может лопнуть. Обзор на предстоящую неделю от 15.09.2019

- 15 сентября 2019, 21:33

- |

По ФА…

Заседание ЕЦБ

Решение ЕЦБ, объявленное в 14.45мск четверг, было более ястребиным, чем ожидали участники рынка, но отсутствие полной информации по многоуровневой системе депозитных ставок с учетом отсутствия понимания хода голосования и готовности ЕЦБ к наращиванию стимулов при дальнейшем ухудшении ситуации, привели к изначальному падению евро и развороту в рост после понимания нюансов.

Решения, принятые ЕЦБ:

— Депозитная ставка снижена до -0,50%, основная ставка сохранена без изменений.

Введение двухуровневой системы ставок освободит избыточные резервы банков от отрицательной ставки по депозитам в 6-кратном размере минимальных резервов, т.е. по ставке 0% банки могут держать избыточную ликвидность на счетах ЕЦБ в размере около 790 млрд евро, что примерно в среднем составляет 50% всей избыточной ликвидности, а значит средняя депозитная ставка ЕЦБ выросла до -0,25%.

Но т.к. распределение не будет зависеть от ключа капитала, то средняя ставка для банков разных стран Еврозоны будет варьироваться от -3,2% (для Германии) до -0,2%.

ЕЦБ сохраняет за собой право менять депозитную ставку и множитель для освобождения избыточных резервов банков от отрицательной ставки.

— ЕЦБ запустил программу QE в ежемесячном размере 20 млрд евро с «открытым концом», программа QE «будет работать столько, сколько будет необходимо… и закончится незадолго до начала повышения ставок ЕЦБ».

ЕЦБ закрепил своё решение, принятое в январе 2017 года, о покупке активов всех видов с доходностью ниже депозитной ставки при необходимости.

— ЕЦБ улучшил условия TLTROs снизив ставки и продлив срок погашения до 3 лет против 2 лет ранее.

— ЕЦБ изменил свои указания по ставкам, нивелировав календарные гарантии сохранения ставок низкими, теперь ставки останутся «на текущих уровнях или ниже» до тех пор, пока инфляция не достигнет цели ЕЦБ по мандату на устойчивой основе, динамика должна быть подтверждена базовой инфляцией.

( Читать дальше )

Экономическая импотенция Еврозоны

- 14 сентября 2019, 22:52

- |

Итак, с ноября ЕЦБ вновь начинает скупку активов. Для этих целей будут печатать по 20 млрд евро в месяц. Страны северной Европы протестовали против этого решения, но как это и было в предыдущий раз, их голос не был услышан. Таким образом, баланс ЕЦБ вновь начнет расти. На данный момент он составляет 4.7 трлн евро. Новая программа по скупке активов не имеет временных ограничений. Будет продолжаться до тех пор пока регулятор не добьется своих целей по росту инфляции.

Действия ЕЦБ очень красноречиво говорят о том, что происходит сейчас в Еврозоне. Спустя 8 месяцев вновь запустить печатный станок и понизить ставку с минус 0.4% до минус 0.5% — это фактически капитуляция. Признание полной беспомощности и растерянности. Очень сильно это контрастирует с тем, что происходит сейчас в США. Мало того, что ФРС уже 5 лет не проводит скупку активов, так еще и умудрилась провести программу количественного ужесточения, в рамках которой изъяли из системы 700 млрд долларов (ранее на эту тему писал в телеграм канале http://bit.ly/2khFTl4). Я уже не говорю про цикл повышения ставки, который ФРС смогла осуществить с конца 2015 по конец 2018 года. Не надо иметь семь пядей во лбу, чтобы по действиям центральных банков понять насколько всё запущено в Еврозоне по сравнению с США.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал