ЕВРАЗ

Российский экспорт угля по итогам 21 г достиг рекордных значений, планируется дальнейшее увеличение объемов

- 26 января 2022, 10:59

- |

— замминистра энергетики РФ Петр БобылевРоссия занимает третье место на мировой арене по экспорту угля <...> и объемы экспорта мы планируем наращивать. Под это есть ряд международных договоренностей. Например, не так давно был подписан меморандум с Индией по увеличению поставок угля почти в пять раз на ближайшие десять лет. То есть с 6 млн тонн до 40 млн тонн. Подобные переговоры идут с коллегами из Китая

Экспорт угля по итогам 2021 года достиг рекордных значений.

Россия намерена наращивать экспорт угля — Экономика и бизнес — ТАСС (tass.ru)

- комментировать

- 165

- Комментарии ( 0 )

Цены на энергетический уголь в январе снова стали расти

- 26 января 2022, 08:20

- |

Энергетический уголь в январе снова пошел вверх. Это необычно, так как при приближении конца отопительного сезона цены должны падать.

Уголь CIF ARA за месяц незначительно вырос, до $148 за тонну, CIF Восточное побережье — подорожал на 15%, до $170, FOB Ньюкасл — на 12,5%, до $180. На уровнях $150 остается уголь FOB порты Балтии.

Это может быть вызвано общим промышленным ростом и сохранением на высоком уровне цен на газ. Однако на рынке ждут роста цен и после завершения отопительного сезона.

Специфика текущей ситуации в том, говорит он, что стремительный рост цен на уголь взвинтил цены на логистику.

Ситуация прошлого года может повториться — когда угольщики проявили низкий интерес к внутреннему рынку при увеличении экспорта.

Отопительный не резон – Газета Коммерсантъ № 13 (7214) от 26.01.2022 (kommersant.ru)

Ожидаем сильных финансовых результатов Распадской за второе полугодие 2021 года - Синара Инвестбанк

- 24 января 2022, 11:40

- |

Распадская опубликовала исключительно сильные операционные результаты за 4К21: объем производства вырос на 34% к/к до 6,7 млн т (после разработки ключевых шахт длинными забоями). Продажи концентрата выросли на 11% (ниже, чем объемы производства, в связи с логистическими ограничениями). Самое важное — средняя цена реализации концентрата коксующегося угля подскочила на 54% к/к в связи с рекордно высокими ценами на внутреннем и экспортном рынках.

Объемы производства за 2021 г. достигли 23,2 млн т, что на 5% выше наших оценок. Ожидаем, что на фоне таких цифр Распадская опубликует очень хорошие результаты за 2П21 по МСФО и объявит рекордно высокие дивиденды за 4К21 на уровне около 35 руб. на акцию (дивидендная доходность 8,5%). Такие результаты также позитивны для ЕВРАЗа и могут указывать на столь же высокие показатели Мечела в 4К21 в части цен. Отмечаем, что датой закрытия реестра для акционеров, желающих участвовать в отделении Распадской, станет 17 февраля, акции компании перейдут новым собственникам 17 апреля. Участие в выделении Распадской из ЕВРАЗа нам представляется выгодным для инвесторов.Смолин Дмитрий

«Синара Инвестбанк»

Выделение Распадской из Евраза приведет к значительному росту free-float - Велес Капитал

- 21 января 2022, 17:41

- |

Мы ожидаем, что полугодовой FCFF Распадской превысит 0,5 млрд долл. и финальный дивиденд за 2021 г. (являющийся, по сути, выплатой за 4-й квартал) составит 34 руб. на акцию (доходность 8,3% к текущим котировкам). Помимо этого, 7 апреля 2022 г. завершится выделение «Распадской» из «Евраза», что приведет к значительному росту free-float и откроет дорогу к включению в индекс MSCI Russia. Мы сохраняем позитивный взгляд на бумаги «Распадской» и подтверждаем рекомендацию «Покупать» с целевой ценой 750 руб. за акцию.Газизова Эльза

ИК «Велес Капитал»

Производство. По итогам 4-го квартала 2021 г. Распадская нарастила добычу рядового угля на 11% г/г, до 6,7 млн т, в результате завершения перемонтажа на шахтах «Распадская», «Осинниковская» и «Ерунаковская-VIII». Увеличение объемов добычи продемонстрировали все активы, кроме шахты «Усковская» в связи с плановыми ремонтными работами.

( Читать дальше )

ЕВРАЗ ЗСМК будет выпускать рельсы для стран Африки по новому стандарту

- 18 января 2022, 15:11

- |

Поставки новых рельсов в длине от 18 до 60 метров для стран Африки ЕВРАЗ планирует в 2022 году.

ЕВРАЗ ЗСМК освоил новые рельсы для стран Африки — ЕВРАЗ (evraz.com)

Выделение Распадской из состава EVRAZ выгодно для обеих компаний - Открытие Инвестиции

- 12 января 2022, 15:30

- |

Поскольку Evraz, хотя и контролирует активы в основном в России, но является глобальной компанией с листингом в Лондоне, то соответствие компании современной ESG-повестке является важным для сохранения привлекательности в глазах современных инвесторов. Поэтому шаг по spin-off „Распадской“ является абсолютно оправданным и потенциально служит повышению акционерной стоимости Evraz.

( Читать дальше )

Одобрение со стороны регуляторов не приведут к отмене или приостановке выделения Распадской - Атон

- 12 января 2022, 10:41

- |

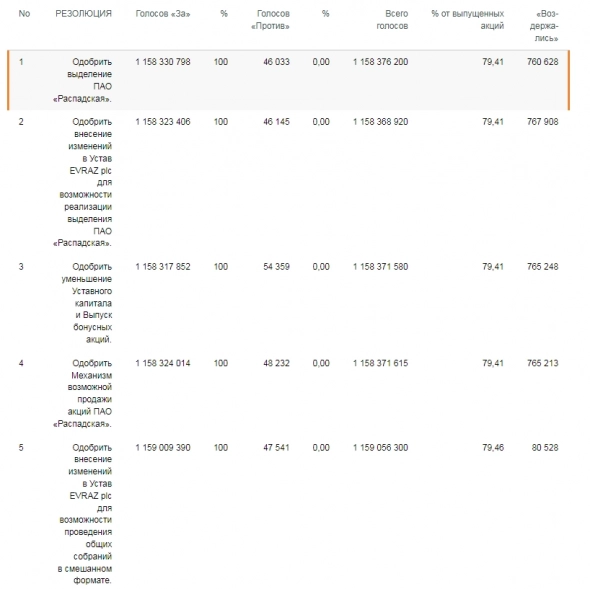

Согласно пресс-релизу Евраза, 11 января компания провела общее собрание акционеров, во время которого большинством голосов акционеры поддержали выделение угольных активов — Распадской — в самостоятельный бизнес. Ожидается, что акционеры Евраза получат 0.426 акций Распадской за каждую акцию Евраза, а основные акционеры (Роман Абрамович, Александр Абрамов и Александр Фролов) будут контролировать не менее 53.7% акций Распадской после выделения. Компании также по-прежнему требуется одобрение плана по уменьшению уставного капитала со стороны суда Англии. Продажу акций угольной компании планируется завершить к октябрю 2022.

Данное объявление вписывается в рамки ранее озвученных планов по выделение угольных активов. Мы считаем, что оставшиеся необходимые одобрения со стороны регуляторов являются техническим моментом и не приведут к отмене или приостановке выделения. Мы сохраняем рейтинг ВЫШЕ РЫНКА по Евразу, который остается дешевым, торгуясь с консенсус-мультипликатором EV/EBITDA 2022П 3.9x и дивидендной доходностью 17%.Атон

Цены на российский энергетический уголь могут вырасти на 10–15% из-за эмбарго в Индонезии

- 12 января 2022, 08:22

- |

Эмбарго на экспорт энергетического угля из Индонезии (приходится более 40% мирового экспорта энергетического угля), введенное в конце прошлого года, привело к росту мировых котировок на 15–20%.

В результате цены на российский энергетический уголь марки Д могут вырасти на 10%, до $130 за тонну.

Экспорт угля продолжает расти: по данным ОАО РЖД, в 2021 году погрузка угля в адрес экспортных портов выросла на 9,3%, до 182,3 млн тонн.

Однако эффект не будет долгосрочным, поскольку власти Индонезии уже обсуждают снятие эмбарго. Кроме того, на цены на уголь давит коррекция газовых котировок, которые снижаются из-за теплой погоды.

Министерство по морским делам и инвестициям Индонезии заявило 10 января, что запасы угля для электростанций государственной коммунальной службы достигли приемлемого уровня, а дефицит предложения на сегодняшний день восполнен.

После обеспечения внутренних поставок различные министерства будут обсуждать возобновление экспорта.

Индонезия поддержала российский уголь – Газета Коммерсантъ № 3 (7204) от 12.01.2022 (kommersant.ru)

Собрание акционеров Евраз одобрило выделение угольных активов на базе Распадской

- 11 января 2022, 16:56

- |

Акционеры ЕВРАЗа одобрили выделение ПАО «Распадская» — ЕВРАЗ (evraz.com)

Минэнерго прогнозирует рекордную добычу угля в 22 г

- 30 декабря 2021, 13:14

- |

Если говорить о прогнозе на 2022 год — мы рассчитываем также достичь показателя в 450 млн тонн— директор Департамента внешнеэкономического сотрудничества и развития топливных рынков минэнерго Сергей Мочальников

В 2021 году добыча угля ожидается в объеме 439 млн тонн

По итогам 2021 года экспорт угля вырастет по всем направлениям.

Суммарный объем поставок за границу ожидается в объеме 227 млн тонн (107 % к уровню 2020 года и 102,6 % к уровню 2019 года).

Поставки в Европу достигнут 50 млн тонн (+11,5% по сравнению с прошлым годом).

Экспорт в страны АТР — 129 млн тонн, из которых в Китай будет поставлено 52 млн т (+38%), а в Индию — 6,6 млн тонн (-15,4%).

В 2022 году экспорт угля может составить 237 млн тонн, из которых 139 млн тонн будет отгружено в АТР, а 98 млн тонн — по остальным направлениям.

В минэнерго ожидают рекордную добычу угля в 2022 году — Российская газета (rg.ru)

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал