Доходность

Доходность ИИС за 3 года

- 27 декабря 2023, 00:14

- |

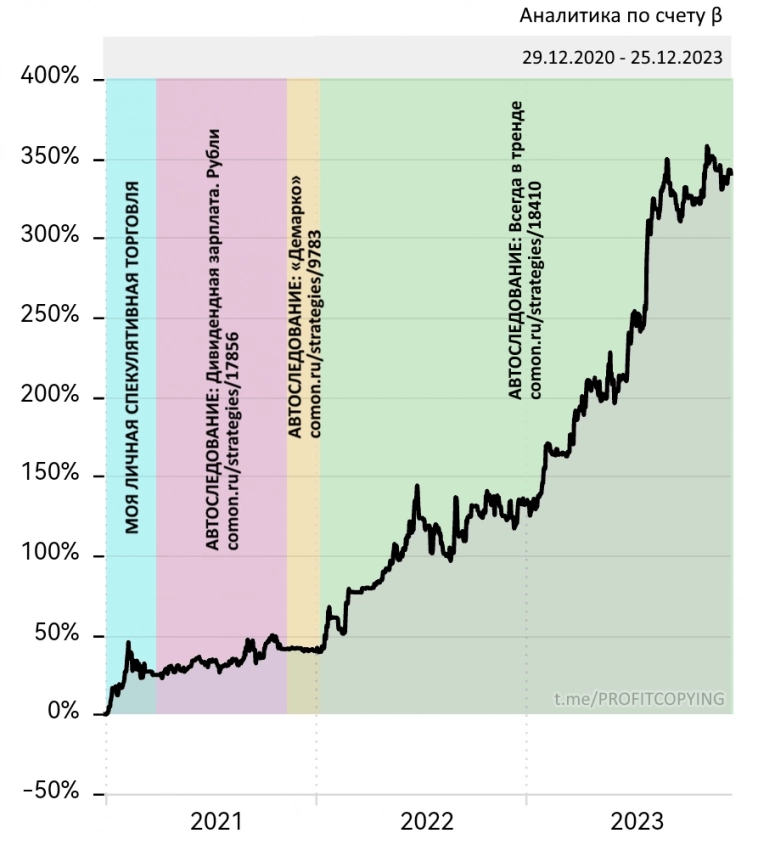

📊 Статистика 📈 доходности за 3 года с 22.12.2020 по 25.12.2023 моего ИИС открытого у Финам (не инвестиционная рекомендация), с демонстрацией периодов — когда и к какой стратегии автоследования comon (сервиса копирования сделок от Финам) был подключен мой ИИС. Пока не определился буду ли закрывать ИИС или с 2024 года переведу его в новый 3-й тип.

Последняя стратегия от которой ещё не отключался — «Всегда в тренде», за всё время подключения к ней с 10.01.2022 по 25.12.2023 пока она принесла мне +213%. Сам же счёт автора стратегии за этот период заработал +262%. Доходность на моём счёте меньше из-за:

1) комиссий, которые берёт автор стратегии за копирование и сервис копирования (суммарно 6%/год) и

2) из-за проскальзываний связанных со слабой ликвидностью рынка.

Максимальная просадка у данной стратегии за всё её время в моменте доходила до -23% из возможных заявленных до -35%.

Общая же доходность на моём ИИС с момента его создания (с 22.12.2020) на данный момент (при помощи личной торговли и других стратегий автоследования) составляет более +342%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Итоги работы в пропе 2023 год. За 1 год с 300 рублей до 300 000 рублей (доходность 100 000 %)

- 23 декабря 2023, 10:01

- |

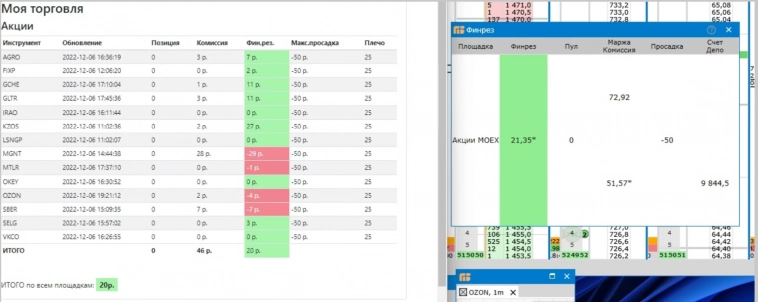

В ноябре 2022 года я уволился с работы и открыл счет в проп-трейдинговой компании. Мне выдали капитал в размере 300 рублей и покупательной способностью 7500 рублей с дневной просадкой в 50 рублей, краткое руководства по торговле и я начал раскачивать депозит собирая спред по 8 часов в день с утра до вечера.

Я выделил себе год, чтобы понять получится у меня с этого жить или нет. Первые несколько месяцев занимался сбором спреда и по итогу 8 часов, которые я проводил за компом заработок был копейки. По итогам декабря удалось утроит первоначальный депозит

( Читать дальше )

Золото может вырасти до $2300 долларов за унцию в следующем году - Промсвязьбанк

- 15 декабря 2023, 11:41

- |

Рынкам также становится очевидной перспектива дальнейшего снижения долларовых ставок. Уже вчера доходность 10-летних гособлигаций США впервые с августа опустилась ниже 4%, и, по нашим оценкам, в ближайшие 1–2 квартала уйдёт ещё ниже, в зону 3,5–3,7%. Это позволит раскрыть потенциал роста цены драгоценных металлов – бенефициаров снижения ставок.

Ждём, что в течение следующего года золото вырастет до 2300 долл./унц., +12%. Прогноз по приросту цены на серебро у нас ещё более оптимистичный, т.к. котировкам осталось ~10% только до исторического максимума (26,34 долл./унц. в мае 2023 г.). Таким образом, инвестиции в драгоценные металлы в следующем году могут показать хорошую доходность при сравнительно небольшом риске.Промсвязьбанк

Золото может вырасти до 2300 долларов за унцию в следующем году

- 14 декабря 2023, 11:26

- |

Вчера ФРС США понизила прогнозы на 2024 год: по инфляции и росту ВВП незначительно, но заметно – по ключевой ставке.

📍Регулятор ждёт, что по итогам следующего года ставка составит 4,6% (предыдущий, сентябрьский прогноз – 5,1%), по итогам 2025 г. – 3,6% (ранее 3,9%).

Федрезерв признал устойчивость тренда на торможение инфляции, но исходит из того, что процесс будет плавным. Насколько регулятор окажется прав и сможет ли инфляция удержаться от ухода под целевой уровень в 2% при всё более вероятном торможении экономики США – покажет время.

Рынкам также становится очевидной перспектива дальнейшего снижения долларовых ставок. Уже вчера доходность 10-летних гособлигаций США впервые с августа опустилась ниже 4%, и, по нашим оценкам, в ближайшие 1–2 квартала уйдёт ещё ниже, в зону 3,5–3,7%. Это позволит раскрыть потенциал роста цены драгоценных металлов – бенефициаров снижения ставок.

💡Ждём, что в течение следующего года золото вырастет до 2300 долл./унц., +12%.

( Читать дальше )

Какие возможности предоставят инвесторам ЦФА - Альфа-Банк

- 13 декабря 2023, 17:13

- |

ЦФА – это цифровые аналоги классических инструментов, например, акций, облигаций, драгоценных металлов и т.д. По ЦФА выплачивается процентный доход — он может быть фиксированным или привязанным к определенному показателю, например, ключевой ставке.

( Читать дальше )

Высокая ставка в ОФЗ помеха инвестициям в российские акции? IMOEX (MCFTR) VS ДОХОДНОСТЬ В ОФЗ (NRR)

- 08 декабря 2023, 09:55

- |

На этой неделе я опубликовал на закрытом канале ABTRUSTOPSEC много различных расчётов и выводов по возможным вариантам роста российских акций в 2024 и на следующие 5 лет. Одним из самых интересных было исследование зависимости доходности, а если быть точнее премии за инвестиции в российские акции (ERP), по отношению к доходностям ОФЗ (NRR).

Считается, что высокие ставки в госбондах (в нашем случае ОФЗ) давят на рост акций, так как инвесторам интереснее вложиться в надежные бумаги и получать достойную доходность, нежели нести риски. Но из моих расчетов следует, что взаимосвязи не существует. На графиках приведены расчеты с глубиной в 1 и 3 года. Корреляции между ERP и NRR просто нет — она составляет 0,05 и 0,09 соответственно. Единственное стоит отметить, что при относительно высоких ставках (от 13% и выше) ERP была мала, но она не так часто была отрицательна. Для горизонта в 1 год соотношение отрицательной и положительной ERP стремилось к соотношению 50/50, а на горизонте в три она была отрицательной только в 5% случаев. Но что ещё более интересно, что абсолютный отрицательный результат в доходности акций наблюдался совсем крайне редко на обоих горизонтах.

( Читать дальше )

Газпром по итогам 2023 года может выплатить дивидендами 20 рублей на акцию - Промсвязьбанк

- 07 декабря 2023, 17:53

- |

Согласно дивполитике, если коэффициент «чистый долг/EBITDA» превышает 2,5, то размер дивидендов может быть уменьшен. По итогам I полугодия этот коэффициент вырос с 1,1 до 1,9.

Мы ориентируемся, что по итогам 2023 г. Газпром выплатит 20 руб. на акцию, доходность 12%.Крылова Екатерина

«Промсвязьбанк»

IPO Совкомбанка может принести инвесторам до 90% доходности - Альфа-Банк

- 05 декабря 2023, 16:26

- |

Совкомбанк может соперничать с публичными банками: маржинальность корпоративного бизнеса не хуже, чем у Сбербанка, а по картам рассрочки «Халва» — выше, чем у Тинькофф по кредиткам. В итоге рентабельность капитала у Совкомбанка выше, чем у конкурентов: 51% за 9 месяцев 2023 года и 36% в среднем за 10 лет.

Российские банки давно не проводили первичное размещение, последним был МКБ в 2015 году. Для IPO Совкомбанк оценил себя скромно, чтобы его участники могли заработать на росте акций, говорил совладелец банка Cергей Хотимский. Цена акций соответствует капитализации в 200–219 млрд руб., а аналитики Альфа-Банка считают справедливой стоимость от 318 до 408 млрд руб., что примерно на 60–90% выше – это значит, что у акций есть хороший потенциал роста.

( Читать дальше )

Топ-11 акций декабря

- 01 декабря 2023, 14:34

- |

Подготовили для вас долгосрочные инвестиционные идеи для покупки в декабре

Дивидендные отсечки в декабре

14 декабря – последний день покупки акций для получения дивидендов от ЛУКОЙЛа, а 26 декабря – от Газпром нефти. Обе бумаги предлагают хорошую доходность (6,2% и 10% соответственно), а дивидендный гэп может быть закрыт достаточно быстро.

Предстоящие выплаты

Уже в начале года выплатят дивиденды Совкомфлот, Татнефть, Роснефть и Магнит. По всем этим бумагам у нас положительные ожидания, поэтому снижение рынка можно использовать для покупки по привлекательным ценам, особенно если вы планируете инвестировать на долгий срок. Помимо неплохой доходности ближайших выплат, последующие дивиденды тоже могут порадовать инвесторов.

Рост на ожиданиях

Все эти акции объединяет одно: мы надеемся, что до конца года произойдут события, которые приведут к сильной переоценке бумаг. Прежде всего, это появление сообщений по дивидендам от металлургов. Финансовое положение ММК, Северстали и НЛМК позволяет им произвести выплаты акционерам.

( Читать дальше )

Доходность: личное мнение.

- 27 ноября 2023, 09:51

- |

Друзья,

стабильно 30% годовых — это доходность чемпионов.

70% времени рынок — в боковике.

Сейчас рынок также в боковике.

На канале публично показал доходность по портфелю акций 100% (по фонде, на свои: без плеч).

Есть идеи по фондовому рынку и есть идеи по срочному рынку

(расчёты по фонде и по срочке, конечно, отдельно).

Думаю, не надо зацикливаться на доходности:

Важно понять Ваш стиль (который подходит именно под Вашу психологию),

действовать рационально.

Какую доходность это принесёт — будущее покажет.

Думаю, не эффективно стараться взять с рынка больше возможностей, чем рынок даёт в данное время.

С уважением,

Олег.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал