Доходность

Изобретатель систем. Условно универсальная механическая торговая система №1

- 19 января 2023, 19:43

- |

Всем привет!

Я уже 11 лет изобретаю торговые системы. За эти годы мой мозг настолько привык к этому делу, что даже сейчас, когда мои нынешние ТС меня вроде как полностью устраивают, я непроизвольно продолжаю генерить новые идеи (хотя среди них частенько встречаются и хорошо забытые старые), и происходит это почти постоянно.

Несмотря на то, что систем было придумано несколько десятков, описывал я далеко не все. Какие-то отбраковывались на этапе первичного анализа идеи (т.е. хорошего осмысления), какие-то после ручной «примерки» к графику, а какие-то после бэк-теста.

Многие идеи проверять было просто лень, некогда, «потом», и они благополучно забывались, хотя вполне могли оказаться эффективными.

Я подумал и решил, что теперь все идеи буду фиксировать (описывать), и какие-то из них публиковать.

Все мои идеи, как правило, простые, и большинство из них полностью формализуемы, т.е. по сути это алгоритмы.

По поводу же доходности могу сказать, что уже давно не придумывал убыточных систем. Наверное, не все придуманные мной системы универсальны, т.е. способны зарабатывать прям на любом инструменте, но я всегда держу в голове этот ориентир, поэтому можно сказать, что они стремятся к универсальности)

Механическая торговая система №1 (условно универсальная)

( Читать дальше )

- комментировать

- 2.9К | ★11

- Комментарии ( 19 )

5-летняя ОФЗ: два фактора привлекательности - Финам

- 17 января 2023, 20:14

- |

В 2023 год сегмент ОФЗ вступает с рекордным наклоном кривой, отражающим высокий уровень неопределенности относительно будущего. Основными риск-факторами, которые учитываются в ценах, являются: оживление инфляции и возможное ужесточение ДКП, навес предложения госбумаг для финансирования дефицита бюджета (которые, не исключено, будут размещаться с премией к рынку), потенциальный «выпуск» нерезидентов, пока запертых в ОФЗ. Отметим, что риск-премия заложена в котировки как среднесрочных, так и длинных бумаг.

( Читать дальше )

Евробонд Минфина РФ с погашением в 2028 году: по-прежнему в игре - Финам

- 10 января 2023, 20:58

- |

Бурный 2022 год. Изменения в прошлом году коснулись как торговли, так и обслуживания российских суверенных еврооблигаций. Фактически произошла фрагментация сегмента: если на глобальном рынке торговля в значительной степени сошла на нет, а цены бумаг скатились к дефолтным уровням, то на Мосбирже наблюдается совершенно иная картина. Так, объем торгов самым ликвидным суверенным выпуском — с погашением в 2028 году — восстановился до докризисных уровней. Отметим значительный рост оборотов в рублях в общем объеме торговли.

( Читать дальше )

Первый год на мосбирже. Нахватал лосей. Для меня это хобби. Делюсь впечатлениями.

- 05 января 2023, 03:23

- |

Торговать я начал год назад в декабре 2021 года, когда узнал, что время торгов расширилось и стало с 6:50 до 23:50.

Поскольку я работаю на заводе, то для меня это было очень удобно. Завел первые 10к рублей на пробу в декабре прошлого года, торговал в основном внутри дня преимущественно на смартфоне, иногда дома на компе. И успел заплатить первый небольшой налог на прибыль по итогам года, при этом торгуя на базовом тарифе с комиссией 0.3%. Потом, в начале следующего года у меня практически не было времени, был занят другими делами и я решил просто поиграть в инвестора, завел уже побольше, накупил в январе 2022 по советам всяких ютуб гуру разных акций(исключительно отечественных) и особо за ними не следил. В февральские события не верил и в кэш выходить не стал(при том, что все позиции находились в профите), плюс тогда я очень сильно простыл, температура была под 40, вообще было не до этого. Даже не следил, что там происходит, потому что самочувствие ухудшилось и в моменте стало так плохо, что мысленно был готов отправиться на тот свет. В итоге фиксировал убытки, когда немного оклемался, из ~330к осталось 186к р. Рынок меня наказал за мою жадность, моё наплевательское отношение и самоуверенность. Понял, почему все так получилось, признал свои ошибки. Получил хороший урок и хорошо, что в самом начале. Остаток вывел и потратил на себя любимого. До этого очень давным-давно торговал криптой и было тоже самое, когда спекулировал, все отлично, но как только играл в инвестора, фиксировал убытки.

( Читать дальше )

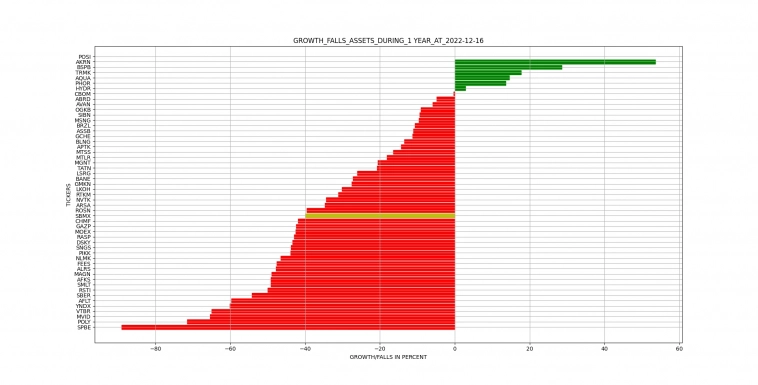

Чемпионы и аутсайдеры в акциях в 2022

- 20 декабря 2022, 12:29

- |

Доделал загрузчик по дивидендам. Теперь я собираю дивиденды и загружаю их в свою базу SQL в автоматическом режиме. И в связи с этим решил еще раз пересчитать итоговые значения лучших/худших за 1 год, которые я недавно публиковал для российского рынка в своем ТГ канале. В этом посте я сделаю расчет как на российские, так и на американские акции. В расчет будут взяты данные за период с 2021-12-16 по 2022-12-16. Дивиденды будут учтены как полученные и реинвестированные обратно в акции эмитента.

На российском рынке в качестве базы сравнения взят биржевой фонд SBMX. Из 53 эмитентов, хранящихся в моей базе, плюс показали акции семи компаний HYDR,PHOR,TRMK,BSPB,AKRN,POSI. Больше ставки безриска (на 2021-12-16 сроком на 1 год она была 8.44%) были шесть. Подкачал только HYDR. Остальные принесли убытки. При этом, лучше рынка (но в убытке) было 23, хуже — 21. Из известных имен на 15 процентных пунктов лучше рынка среди этих 23 были такие известные многим компании как T

( Читать дальше )

Акции ТМК позитивно отреагировали на новость по дивидендам - Атон

- 16 декабря 2022, 12:09

- |

Согласно сервису раскрытия информации Интерфакс, совет директоров ТМК рекомендовал выплатить дивиденды за 9М22 в размере 7.0 млрд руб., что соответствует 6.78 руб. на акцию. Дата закрытия реестра намечена на 31 января 2023 года, внеочередное общее собрание акционеров запланировано на 20 января.

Рекомендованные дивиденды предполагают доходность 8.3% по вчерашней цене закрытия. Акции позитивно отреагировали на новость, укрепившись более чем на 3% после объявления, но позднее растеряли часть роста. У нас нет официального рейтинга по ТМК.Атон

Шоу Мамкина Трейдерша. 31-я конференция СмартЛаб: как инвесторы пережили 2022 год. Интервью с инвесторами.

- 13 декабря 2022, 15:02

- |

Позитив Тенолоджис 5 декабря откроет книгу заявок на облигации объемом 2,5 млрд руб. - Синара

- 05 декабря 2022, 15:03

- |

В обращении у компании находится один выпуск, который при дюрации 0,3 года торгуется с доходностью ~8,2% годовых (премия к ОФЗ ~110 б. п.), однако в силу короткой дюрации использовать его в качестве ориентира не вполне корректно. Проходившие в последние два месяца размещения компаний с сопоставимым уровнем рейтинга давали премию к ОФЗ 250–300 б. п. Озвученный ориентир по состоянию на конец пятницы соответствует доходности ~11,5%, что на 30–50 б. п. выше верхней границы для вторичного рынка бумаг компаний, имеющих аналогичный кредитный рейтинг.

Таким образом, мы считаем, что в заявленный диапазон заложена премия 30–50 б. п., а справедливая доходность для нового выпуска находится на уровне 11–11,2% годовых.Афонин Александр

Синара ИБ

Замещающая облигация Газпрома с погашением в 2034 году: высокая долларовая доходность за рубли - Финам

- 23 ноября 2022, 20:50

- |

Сегмент замещающих облигаций обретает контуры. Процесс размещения российскими эмитентами локальных облигаций взамен своих евробондов постепенно набирает ход, и уже можно говорить о появлении на российской карте долгового рынка полноценного сегмента, позволяющего отечественным инвесторам получить экспозицию на свободно конвертируемые валюты на внутрироссийском периметре. Наибольшую активность в плане выпуска замещающих облигаций проявляет «Газпром».

( Читать дальше )

ОФЗ могут сыграть главную роль в финансировании дефицита бюджета - Райффайзенбанк

- 23 ноября 2022, 15:33

- |

Судя по всему, наличие такого спроса на госдолг может сделать ОФЗ основным источником покрытия дефицита бюджета. Напомним, что в рамках представленного ранее плана на текущий год, ведомство в большей степени ориентировалось на использование ФНБ (ОФЗ «выходили» на первый план только с 2023 г., хотя их доля в финансировании дефицита не сильно превышала 50%). Комментируя изменившуюся стратегию заимствований, А. Силуанов заявил, что ведомство и дальше готово «привлекать ресурсы на рынке на приемлемых условиях». На текущий момент, с начала года Минфин привлек ~1,4 трлн руб. (при этом объем погашений в этом году составил ~0,6 трлн руб., половина из которых пришлась на «флоатеры») – нетто-заимствования пока покрывают ~60% официальной оценки бюджетного дефицита (1,3 трлн руб., которая по факту может оказаться больше).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал