Дивиденды

Объявление дивидендов, прогноз по дивидендам, расчеты дивидендной доходности - все вы прочитаете в этом разделе.

Какие компании заплатят самые щедрые дивиденды во II квартале 2024 года

- 13 марта 2024, 16:11

- |

На Мосбирже начинается весенний дивидендный сезон. По оценкам наших аналитиков, больше всего отсечек проходит с середины апреля по середину июля, а главный месяц — май. Разберёмся, чем сезон дивидендов в этом году отличается от других и как этим можно воспользоваться.

Размер выплат

Дивидендные выплаты в 2024 году ожидаются весьма щедрые. По прогнозу аналитиков Альфа-Банка, в течение всего года они почти удвоятся до 5 трлн руб. Во многом это связано с тем, что экспортные доходы выросли во многом из-за ослабления курса рубля почти на 30% в 2023 году. А рост экономики (+3,6% по ВВП) был восстановительным.

В 2024 году Банк России ожидает рост ВВП уже на 1-2%, а Минэкономразвития — стабилизации курса рубля на уровне 90-92 руб. за доллар. Поэтому скачок в дивидендах может не повториться в следующем году.

Какие компании заплатят самые крупные дивиденды

Во II квартале 2024 года могут пройти свыше 10 выплат годовых дивидендов с учётом объявленных и ожидаемых аналитиками Альфа-Банка.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 4 )

🛢️ Лукойл силен

- 13 марта 2024, 15:21

- |

Лукойл наконец-то представил миру консолидированную отчетность по МСФО за 2023 год. И снова в чуть урезанном формате (это важно — см. ниже).

Ключевые результаты таковы. Выручка, снизившись на -15,6% (к уровню 2021 года – в 2022 отчетность компания не публиковала) составила 7,93 трлн рублей.

Операционная прибыль показала рост в +45,9% (к уровню 2021) до 1,43 трлн рублей. Чистая прибыль выросла еще более сильными темпами – +84,5% к уровню 2021 и составила 1,16 трлн рублей.

Как принято ее называть, “кубышка” (денежные средства на балансе) достигла уже 1,18 трлн рублей.

Общий долг – 2,198 трлн рублей, а чистый долг – отрицателен: 784 млрд рублей. Стоит отметить, что в 2021 году эти показатели равнялись 9,4 трлн рублей и 775 млрд рублей, соответственно.

Что тут можно сказать?

🧐 Сокращение выручки не пугает – все таки она сократилась относительно успешного 2021 года и не как-то радикально. В 2022 году, после ввода санкций, компания должна была адаптироваться к новым условиям и переориентировать экспортные поставки с рынков ЕС и США (на которые приходилось около 55% экспорта до этого). Такие обстоятельства не могли не отразиться…

( Читать дальше )

Будем богатеть!

- 13 марта 2024, 15:20

- |

1. Нефтегазовый сектор:

Лукойл, Газпромнефть, Роснефть, Сургутнефтегаз.

2. Метталурги:

Среди них скорее всего стоит ожидать выплат от Северстали и НЛМК.

3. Финансовый сектор: Сбер.

17-20% могут принести дивиденды от Лукойла, Русагро и привилегированные Сургутнефтегаза.

По мнению аналитиков самые привлекательные дивидендные акции -Лукойл, ММК, Магнит и Сбер.

Потому -что по мимо выплаты дивидендов у этих акций хороший потенциал роста.

Я все эти бумаги держу, кроме ММК, Русагро и Северстали.

Так- что будем богатеть) 👌❤

У вас, что есть из этих компаний?

Публичный портфель в ТГ t.me/+qa7KjdOJyCsyYjhi

Пишут: Лукойл получил в 2023 году рекордную прибыль. Ждут финальные дивиденды 650-750 рублей…

- 13 марта 2024, 15:12

- |

Новость, без сомнения, важная и приятная, но потратил я на нее ровно одну минуту.

Лукойл в портфеле уже год, средняя покупки 4226, дивидендная доходность выше 20%. Сумел удержать эту акцию в портфеле, несмотря на коррекции и боковики.

Получается, нет особого смысла погружаться в текущие новости (ну или есть, просто я не вижу).

Завтра покажу свой текущий портфель и расскажу где за последний год терял деньги и почему все не так просто даже на растущем рынке.

Думаю, будет интересно.

Акции Лукойла останутся в боковике до появления рекомендации по финальным дивидендам - Альфа-Банк

- 13 марта 2024, 15:11

- |

( Читать дальше )

Бумаги АФК Система добрались до своих максимумов августа 2023 года - Риком-Траст

- 13 марта 2024, 14:13

- |

По инерции можно добраться и до 20 руб., а этот уровень имеет важное значение: именно там будет повышенное давление участников рынка, а при его прорыве вверх курс смело может смотреть в сторону 25 руб.

( Читать дальше )

Мысли по поводу налогов и дивидендов

- 13 марта 2024, 13:59

- |

Если повысят НДФЛ на доходы свыше 5 млн руб. в год с 15% до 20%, то это ведь вступит в силу только в следующем году?

Появилось предположение, что некоторые эмитенты акций могут захотеть выплатить в 2024 году повышенные дивиденды, чтобы успеть на более низкую ставку налога, а в 2025 году уже выплачивать мало, пуская деньги на развитие или как-то по-другому выводя деньги (не через дивиденды).

В связи с этим вопрос: как поведет себя цена акций при таком сценарии?

Допустим, объявят дивиденды выше ожиданий, цена вроде бы должна расти. Но что будет после дивидендной отсечки? Есть риск того, что цена сильно упадет, т.к. будут заложены более низкие дивидендные выплаты в следующем году.

Мысль следующая: подождать, пока рынок достаточно просядет после объявления и принятия закона о повышении налогов (видимо, это будет сделано до конца весенней сессии Госдумы, а это примерно 15 июля, а скорей всего и существенно раньше), затем покупать акции, у которых прогнозируются выплаты дивидендов и мажоритарные акционеры — физические лица, ждать объявления дивидендов и продавать большую часть до отсечки, т.к. в следующем году дивиденды могут быть существенно меньше.

( Читать дальше )

Акции Норникеля держатся в целом лучше, чем палладий - Альфа-Банк

- 13 марта 2024, 13:45

- |

Доля палладия в выручке

Согласно производственному плану на текущий 2024 год, Норникель собирается произвести 398–422 тыс. т меди, 184–194 тыс. т никеля, 2,3–2,5 млн унций палладия и 0,5–0,6 млн унций платины.

( Читать дальше )

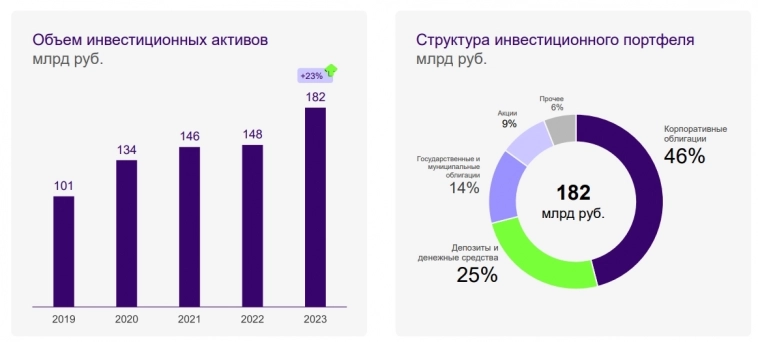

☂️ Ренессанс страхование (RENI) - новый рекорд по страховым премиям и рост инвестиционного портфеля

- 13 марта 2024, 13:27

- |

▫️ Капитализация: 57,6 млрд ₽ / 103,5₽ за акцию

▫️ Страховые премии 2023: 123,4 млрд ₽ (+17,3% г/г)

▫️ Результат страховых операций 2023:4,1 млрд ₽

▫️ Чистая прибыль 2023: 10,3 млрд ₽

▫️ скор. P/E ТТМ:8,5

▫️ fwd дивиденды 2023: 9,6%

▫️ P/B: 1,3

Телеграм: t.me/+Sh-aXTTRdpMyYzky

✅ Около 85% инвестиционного портфеля группы приходится на облигации (ОФЗ + корпоративные) и депозиты. Сам портфель за год вырос на 23% г/г до 182 млрд, а совокупный доход от переоценки и полученных процентов составил около 19 млрд. Время для компании сейчас крайне благоприятное, так как львиную долю прибыли формирует именно % доход, который сейчас высокий даже по консервативным инструментам.

✅ Ожидается, что сделка по покупке Райффайзен Лайф добавит около20 млрд активов и 10 тысяч новых клиентов (3,6 млрд собственного капитала по МСФО за 2022г). Компания готова и к новым сделкам M&A в дальнейшем, сектор открыт для дальнейшей консолидации.

✅ Менеджмент рассчитывает, что в 2024г портфель продолжит генерировать доход как минимум на уровне средней ключевой ставки по году.

( Читать дальше )

Дивиденды возвращаются. Какие акции покупать сейчас

- 13 марта 2024, 12:38

- |

Главное

• Инвесторы, участвовавшие в нашем опросе, ждут дивдоходность 11% на 12 мес. Это на уровне наших оценок, но сильно выше доходности 4–8% ранее. Опрос показал, что 70% выплат (после налогов) вернутся на рынок.

• Дивиденды — ключевой фактор роста для большинства инвесторов.

• Лучшая точка входа в дивиденды — за 10 недель до дивидендной отсечки. На этом сроке дивидендные истории бьют рынок на 5,5%. Держать акции после отсечки нет смысла — падение равно дивидендам.

• Закрытие дивидендного гэпа — городская легенда, он не закрывается.

• Топ-5 дивидендных бумаг: МТС, Сбербанк-ао, Северсталь, Интер РАО и ЛУКОЙЛ.

В деталях

Дивиденды — одна из центральных тем рынка РФ в последнее время. В преддверии сезона дивидендов мы спросили инвесторов касательно их ожиданий и планов в связи с этим. Наш опрос подтвердил, что дивидендная тема все еще доминирует в сознании людей. В ближайшие 12 месяцев респонденты ждут в среднем 11% дивидендной доходности. Это рекордный уровень: обычно средняя дивдоходность — 4–8% (наша оценка 10,6%).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал