Грузовичкоф

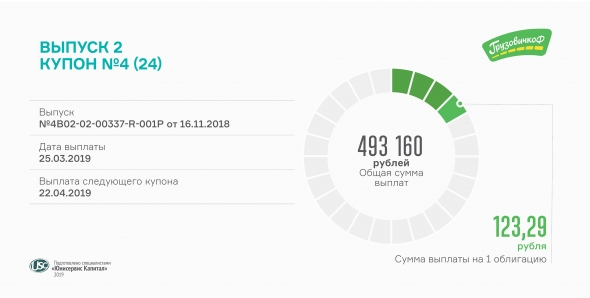

4-й купон выплатил «ГрузовичкоФ» по 2-му выпуску

- 25 марта 2019, 11:37

- |

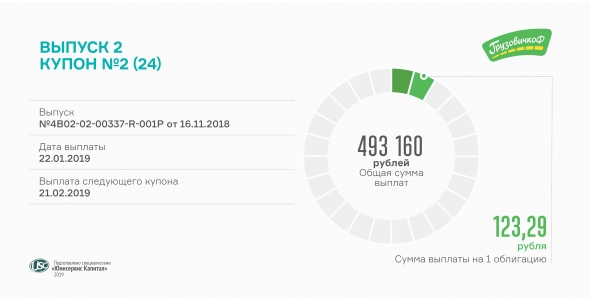

Размер дохода по купону в расчете на одну ценную бумагу составляет 123,29 рубля. Всего выплачено почти полмиллиона рублей. Расчет проводится по ставке 15% годовых, установленной на весь срок обращения выпуска.

Второй выпуск биржевых облигаций «ГрузовичкоФ» разместил в ноябре 2018 г. (RU000A0ZZV03). Компания привлекла на 2 года 40 млн рублей на досрочный выкуп автомобилей из лизинга. Номинал ценной бумаги — 10 тыс. рублей. Выплата купона производится ежемесячно: в рамках выпуска предусмотрено 24 купонных периода, каждый из которых длится 30 дней.

В феврале одновременно снизился объем торгов облигациями второго выпуска до 8,7 млн руб. и выросла средневзвешенная цена до 103,66% от номинальной стоимости. На вторичных торгах инвесторы ежемесячно реализуют не менее 20% объема выпуска.

На этой неделе также ожидается выплата 12-го купона по 1-му выпуску облигаций «ГрузовичкоФ».

- комментировать

- 190

- Комментарии ( 0 )

«ГрузовичкоФ-Центр» сохранил ставку 17% на второй год обращения выпуска

- 13 марта 2019, 09:24

- |

«Уменьшение выплат по купонам было бы не очень правильным шагом с нашей стороны, — комментирует генеральный директор „ГрузовичкоФ“ Рафаиль Купаев. — А мы бы хотели выразить признательность нашим инвесторам. Многие из них приобрели облигации по стоимости выше номинала и уменьшение ставки снизило бы доходность к погашению. Поэтому мы оценили свои возможности и приняли решение не снижать ставку».

При этом у инвесторов сохраняется право предъявить бонды компании к погашению в рамках безотзывной оферты. Прием заявок будет осуществлен в течение последних 5 рабочих дней 12-го купонного периода, с 22 по 28 марта. Эмитент удовлетворит требования 2 апреля.

( Читать дальше )

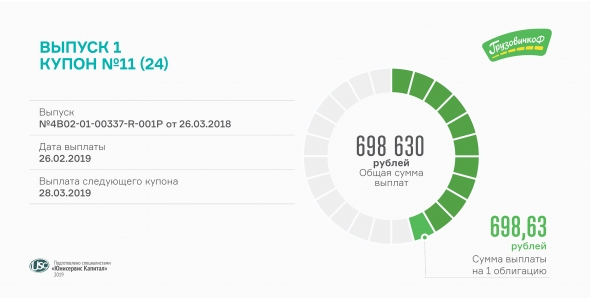

Владельцам облигаций 1-го выпуска «ГрузовичкоФ» выплачен 11-й купон

- 26 февраля 2019, 14:19

- |

Транспортная компания выплатила сегодня 11-й купон по биржевым облигациям серии БО-П01.

Ставка по купону составляет 17% годовых и зафиксирована на текущий, 12-й купон. Ставку по 13-24 купонам компания объявит в марте. Выплаты осуществляются ежемесячно. До погашения первого выпуска осталось чуть больше года.

Напомним, эмиссия облигаций 1-й серии «ГрузовичкоФ» состоялась в апреле 2018 г. Компания вышла на биржу с дебютным выпуском объемом 50 млн руб. (RU000A0ZZ0R3). Номинал ценной бумаги — 50 тыс. руб. Благодаря займу, компания увеличила автопарк на 20%, оформив в лизинг 280 автомобилей. Помимо авансовых платежей за технику, инвестиции были направлены на брендирование, регистрацию и страхование транспорта, а также на оснащение АТП ремонтной зоной и финансирование рекламной кампании в Москве.

( Читать дальше )

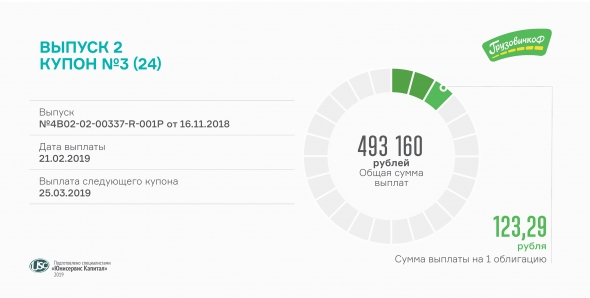

«ГрузовичкоФ» выплатит 3-й купон по второму выпуску облигаций

- 21 февраля 2019, 08:35

- |

Выплате 21 февраля подлежит 493 160 руб. по 4 тыс. размещенным облигациям серии БО-П02.

Купон выплачивается инвесторам ежемесячно по ставке 15% годовых. Размер начисленных процентов по одной ценной бумаге составляет 123,29 руб.

Второй выпуск «ГрузовичкоФ-Центр» (RU000A0ZZV03) объемом 40 млн руб. находится в обращении с ноября. Срок обращения — 2 года. Облигации торгуются ежедневно, инвесторы совершают в среднем по 19 сделок купли-продажи в день. Январский объем торгов превысил 11 млн руб. Котировки увеличились до 103,31% от номинала.

Как мы писали ранее, инвестиции от второго выпуска облигаций направляются на досрочное погашение лизинговых программ. В январе «ГрузовичкоФ» выкупил 65 автомобилей, уплатив лизингодателям 22,7 млн руб. Сейчас автопарк компании составляет более чем 1600 грузовиков. Остаток суммы второго выпуска будет освоен в течение ближайших месяцев.

«ГрузовичкоФ» досрочно выкупил 65 автомобилей

- 14 февраля 2019, 08:37

- |

Лизингодателям выплачено 22,7 млн руб. за счет привлеченных на фондовом рынке инвестиций.

Стартовавшая в 2018 г. облигационная программа «ГрузовичкоФ» позволила увеличить автопарк. Благодаря дебютному займу компания приобрела 280 транспортных средств в лизинг, 65 из которых выкупила уже в январе на средства от второго выпуска облигаций. Всего оператор внутригородских перевозок располагает более чем 1600 автомобилями не старше 2013 года выпуска. Рыночная стоимость транспорта превышает 1 млрд руб. и покрывает все финансовые обязательства компании.

Из 280 новых грузовиков на линию вышло 180. Технику зарегистрировали, застраховали и оснастили необходимым оборудованием. С завершением процесса брендирования в феврале на улицах Москвы и Санкт-Петербурга появятся остальные автомобили. Ожидается, что эксплуатация дополнительной техники обеспечит ежеквартальный прирост выручки на 126 млн руб., чистой прибыли — на 14 млн руб.

( Читать дальше )

Результаты внеочередной оферты "ГрузовичкоФ"

- 12 февраля 2019, 14:07

- |

Количество поданных заявок на досрочное погашение — 0.

Внеочередная оферта была объявлена в январе в связи с проводимой реорганизацией в структуре эмитента: присоединение ООО «ГрузовичкоФ-Центр» к ООО «Круиз» с передачей второму юрлицу обязательств по облигационным выпускам. Основной целью изменений компания называет приведение юридической структуры в соответствие с операционной деятельностью бизнеса.

Отсутствие поданных заявок на досрочное погашение связано прежде всего с ходом торгов облигациями компании: по первому выпуску (RU000A0ZZ0R3) в январе достигнут рекордный объем торгов 17 млн рублей при средневзвешенной цене 103,16% от номинала. По второму выпуску (RU000A0ZZV03) — 11 млн при цене 103,31%. Таким образом, любой инвестор при желании выйти из ценных бумаг эмитента мог продать их выше номинальной стоимости.

Процедура реорганизации компании завершится в апреле. Все обязательные к раскрытию сведения будут опубликованы на «Интерфаксе». За комментариями можно обращаться к специалистам нашей компании.

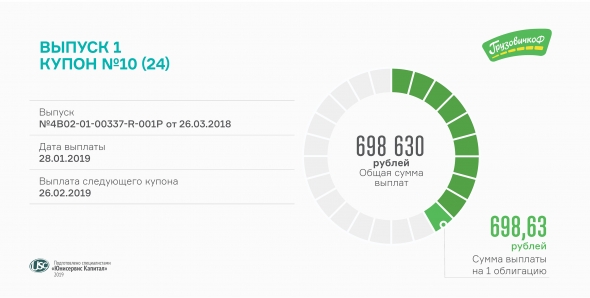

10-й купон по первому выпуску «ГрузовичкоФ» выплатит сегодня

- 28 января 2019, 12:15

- |

Транспортная компания выплатит 698 630 руб. в счет погашения 10-го купона биржевых облигаций серии БО-П01.

Дата окончания купонного периода выпала на выходной день — 27 января, поэтому расчет осуществится в понедельник. Выплате подлежит по 698,63 руб. на облигацию по ставке 17% годовых, которая будет действительна еще для двух купонов, до марта. В рамках годовой оферты «ГрузовичкоФ» вправе изменить купонную ставку.

( Читать дальше )

Второй купон по облигациям 2-й серии выплатит «ГрузовичкоФ»

- 22 января 2019, 09:05

- |

Обязательство по выплате купонного дохода по 2-му выпуску биржевых облигаций компания исполнит сегодня.

Размер выплат рассчитывается исходя из ставки купона 15% годовых и составляет 493 160 рублей. Каждая ценная бумага приносит своим держателям по 123,29 рубля ежемесячно.

Второй выпуск был размещен на Московской бирже в конце ноября и привлек большое внимание частных инвесторов, благодаря своей высокой доходности, положительной динамике развития компании и наработанной репутации надежного заемщика, исполняющего свои обязательства вовремя и в полном объеме. Первичное размещение выпуска объемом 40 млн руб. собрало заявки на 68,3 млн руб. Таким образом, переподписка составила 71%.

( Читать дальше )

Автопарк «ГрузовичкоФ» вырос на 20% благодаря инвестициям

- 15 января 2019, 11:21

- |

«ГрузовичкоФ-Центр» сообщает о полном освоении средств от первого выпуска облигаций. Компания приобрела в лизинг 280 автомобилей — на 30 единиц больше запланированного объема.

Закуп дополнительной техники стал возможен, благодаря отсутствию необходимости в авансовых платежах по нескольким лизинговым программам. Заявленные в презентации 250 авто уже находятся в распоряжении компании, еще 30 будут поставлены в течение нескольких месяцев.

Компания освоила все 50 млн руб., привлеченные в рамках первого выпуска облигаций (RU000A0ZZ0R3). На авансы по лизингу компания направила половину данной суммы, около 13 млн руб. потрачено на материалы для брендирования транспорта частных водителей, 6 млн руб. — на регистрацию и страхование приобретенных автомобилей. Оснащение столичного АТП ремонтной зоной потребовало чуть более 1 млн руб.

( Читать дальше )

«ГрузовичкоФ» продолжает процедуру реорганизации

- 10 января 2019, 09:46

- |

Месяц назад мы уже писали о начале реорганизации ООО «ГрузовичкоФ-Центр» в форме присоединения к ООО «Круиз» и целях данной процедуры.

А 9 января в «Вестнике государственной регистрации» вышла публикация, которая, согласно закону, обозначает начало 30-дневного срока оферты. Для реализации права на досрочное погашение владелец облигаций серий БО-П01 (RU000A0ZZ0R3) и БО-П02 (RU000A0ZZV03) должен направить в адрес эмитента требование о таком погашении, а также обратиться через уполномоченное лицо в «Национальный расчетный депозитарий» (НРД). В случае наличия таких обращений эмитентом будут удовлетворены требования о досрочном погашении биржевых облигаций в сроки, установленные законом, денежными средствами в безналичном порядке в рублях Российской Федерации. Взаиморасчеты при досрочном погашении биржевых облигаций по требованию их владельцев осуществляются по правилам НРД для переводов ценных бумаг по встречным поручениям отправителя и получателя с контролем расчетов по денежным средствам.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал