Госдолг России

Правительство ожидает, что дефицит бюджета сохранится до 2042 года при любом сценарии социально-экономического развития — Ведомости

- 16 декабря 2025, 09:46

- |

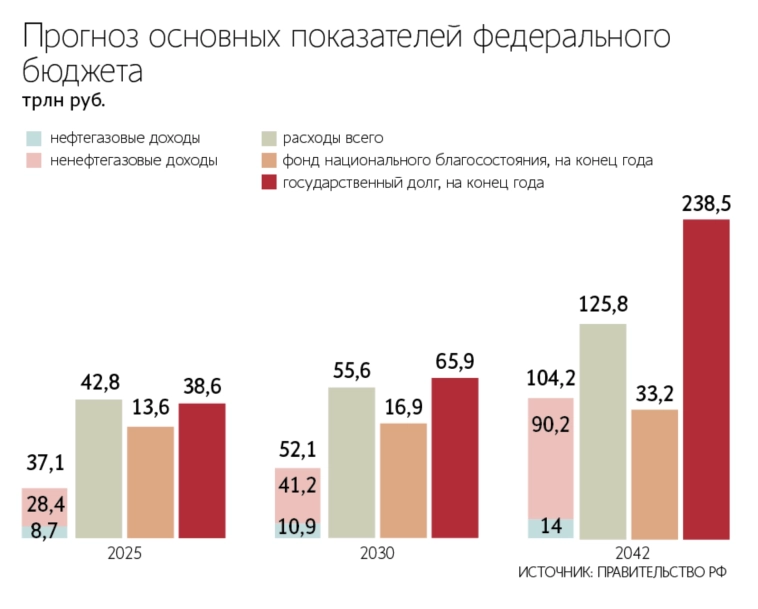

Правительство прогнозирует, что федеральный бюджет России останется дефицитным на протяжении ближайших двух десятилетий. Согласно опубликованному прогнозу до 2042 г., расходы превысят доходы при любом сценарии социально-экономического развития. В базовом варианте дефицит вырастет с ожидаемых 5,7 трлн руб. (2,6% ВВП) в 2025 г. до 21,6 трлн (2,9% ВВП) к 2042 г., а консервативный сценарий предполагает дефицит 54,7 трлн, или 8,4% ВВП.

Расходы бюджета почти утроятся — с 42,8 трлн в 2025 г. до 125,8 трлн в 2042 г., хотя их доля в ВВП снизится с 19,7% до 17%. В консервативном сценарии расходы составят 144,5 трлн, или 22,2% ВВП. При этом доходы будут расти в абсолютном выражении, но их доля в ВВП уменьшится: в базовом сценарии с 37 трлн (17,1% ВВП) в 2025 г. до 104,1 трлн (14,1% ВВП) к 2042 г., в консервативном — до 89,9 трлн (13,8% ВВП). Нефтегазовые доходы снизятся с 4% ВВП в 2025 г. до 1,9% к 2042 г., при этом цена на нефть марки Urals прогнозируется на уровне $69/барр. с 2031 г.

( Читать дальше )

- комментировать

- 241

- Комментарии ( 1 )

Уровень госдолга в 90-100% от ВВП для России безопасен?

- 05 декабря 2025, 10:27

- |

Эксперты оценили потенциал наращивания российского госдолга и возможности его обслуживания по сравнению с другими странами мира. Россия может удерживать «безопасный» уровень госдолга в диапазоне 90–100% от ВВП, оценили аналитики Центрального экономико-математического института (ЦЭМИ) РАН, пишут «Ведомости».

@ejdailyru

Госдолг и капитализация рынка акций в % ВВП в России - одни из самых низких в мире:

- 05 ноября 2025, 09:30

- |

▪️ Госдолг в ОФЗ ~14% ВВП = 30/214 трлн руб. по итогам 2025;

▪️ Капитализация ~20% ВВП = 43/214 трлн — достигла исторического минимума;

▪️ В США обратная ситуация: госдолг >120% (38/31) и капитализация >220% ВВП (69/31 трлн USD).

При этом в России ставят цели по ограничению роста госдолга (не выше 20% ВВП в проектировках Минфина) и повышению капитализации рынка акций (цель 66% в 2030), но пока добиваются противоположных результатов.

Госдолг к ВВП в России будет увеличиваться даже при 0-м первичном дефиците за счет высокой стоимости обслуживания. Особенно, если Минфин будет продолжать размещать длинные ОФЗ-ПД под 15% годовых на срок ~10 лет с высокой премией к целевой инфляции (4%) и ключевой ставке (8%).

В апреле 2024 уже делал подобные расчеты из доходности 14% годовых. С тех пор Минфин 1,5 года занимает по более высоким ставкам. Если бы не повышение НДС и замедление в ключевой ставки (КС), сейчас занимал бы уже дешевле.

К размещению в 2025 остались новые выпуски фиксов ОФЗ-ПД 26252 и 26253 с погашением в 2033 и 2038 гг.

( Читать дальше )

Минфин закроет расширение плана заимствований на ₽2,2 трлн преимущественно с помощью крупных размещений ОФЗ с плавающим купоном в конце года — Ведомости

- 29 сентября 2025, 07:11

- |

Минфин, по оценкам аналитиков, закроет расширение плана заимствований на 2,2 трлн руб. преимущественно с помощью крупных размещений ОФЗ с плавающим купоном (флоатеров) в конце года. Это хорошая новость для длинных облигаций с фиксированным доходом: спрос на них сохранится, а текущие доходности выглядят привлекательными.

Ситуация обострилась после поправок в бюджет на 2025 год. Дефицит увеличится на 1,944 трлн руб. до 5,737 трлн (2,6% ВВП), а объем размещений ОФЗ вырастет до 6,981 трлн руб. Привлечь такую сумму исключительно через «фиксы» сложно: это окажет давление на котировки и приведет к росту доходностей. Поэтому эксперты ожидают, что Минфин повторит сценарий прошлых лет, когда под конец года разово размещались крупные объемы флоатеров.

На данный момент наклон кривой госдолга заметно вырос: ставки дальнего сегмента подскочили на 240–380 б.п. Однако, по мнению стратегов, реакция была чрезмерной. Флоатеры в большей степени конкурируют с короткими бумагами, тогда как интерес к длинным фиксированным облигациям сохранится. Повышение НДС до 22% также может способствовать более мягкой денежно-кредитной политике в будущем, усиливая устойчивость бюджета.

( Читать дальше )

Расходы России на обслуживание госдолга за I полугодие 2025 года выросли в 1,5 раза г/г, до ₽1,58 трлн — Известия

- 23 сентября 2025, 09:52

- |

За январь–июнь 2025 года федеральный бюджет России потратил на обслуживание госдолга 1,581 трлн рублей, что почти в полтора раза превышает показатель аналогичного периода 2024 года, подсчитали аудиторы Счетной палаты. Это почти половина из запланированных на весь год 3,2 трлн рублей.

Основной причиной роста расходов называют увеличение госзаимствований на фоне высокой ключевой ставки ЦБ. Объем госдолга к середине 2025 года достиг 30,5 трлн рублей, из которых внутренняя задолженность составляет 26 трлн рублей, а внешний долг — около 4,2 трлн рублей. При этом выплаты по процентам уже начинают вытеснять социальные и инфраструктурные расходы, ограничивая возможности государства стимулировать экономику.

Доля расходов на обслуживание госдолга в бюджете составила 7,4% — на 1,4 п.п. больше, чем годом ранее. Для сравнения, почти 1,6 трлн рублей — это больше, чем планируемые затраты на ряд национальных проектов, таких как «Молодежь и дети» (460 млрд), «Продолжительная и активная жизнь» (370 млрд) или «Эффективная экономика» (200 млрд).

( Читать дальше )

В августе Минфин разместил ОФЗ лишь на ₽343 млрд, что в 2,3 раза меньше м/м и стало минимальным результатом с января — Ъ

- 28 августа 2025, 07:11

- |

В августе Минфин разместил облигаций федерального займа (ОФЗ) лишь на 343 млрд руб., что стало минимальным результатом с января и в 2,3 раза меньше июльского объема (790 млрд руб.). Причиной падения активности инвесторов стали неоправдавшиеся надежды на скорое урегулирование украинского конфликта и рост инфляционных ожиданий.

Несмотря на оживление в середине месяца, спрос на аукционах снизился: 27 августа заявки составили 111 млрд руб. (на 20% меньше недели ранее), а размещения — 91,9 млрд руб… Одновременно на вторичном рынке котировки гособлигаций пошли вниз: индекс RGBITR за шесть дней потерял 1,6%, а доходности долгосрочных бумаг выросли на 37 б. п. в среднем, вернувшись выше 14% годовых.

Минфин выполнил в августе лишь 22,5% квартального плана (из 1,5 трлн руб.). Однако за счет рекордного июля совокупное выполнение за два месяца превысило 75%, и в сентябре достаточно привлечь около 372 млрд руб. (в среднем 92,5 млрд за аукционный день). Аналитики считают этот уровень достижимым без изменения тактики заимствований.

( Читать дальше )

Минфин 20 августа привлек ₽95,4 млрд на аукционах ОФЗ с премией до 10 б.п., выполнив почти 70% квартального плана заимствований. Спрос со стороны инвесторов составил ₽139,7 млрд — Ъ

- 21 августа 2025, 07:13

- |

20 августа Минфин РФ провел очередные аукционы по размещению облигаций федерального займа (ОФЗ), суммарно привлек 95,4 млрд руб. и показал лучший результат августа. Спрос со стороны инвесторов составил почти 140 млрд руб., что выше прошлой недели, когда он едва превысил 90 млрд руб. При этом доля удовлетворенных заявок выросла с 62,4% до 68,3%.

Однако для повышения интереса Минфину пришлось увеличить премию по доходности ко вторичному рынку. По восьмилетним ОФЗ она составила 8 б. п. (средневзвешенная доходность — 13,66% годовых), по 12-летним — 10 б. п. (13,84% годовых). На июльских аукционах бумаги размещались с дисконтом до 6 б. п.

Рост спроса на госдолг сдерживается перегретостью рынка: индекс RGBI после переговоров президентов России и США на Аляске обновил исторический максимум (122,3 пункта), а доходности ОФЗ снизились до 12,8–14%. Участники закладывают в котировки ожидания снижения ключевой ставки ЦБ до 13% в течение года, что означает уменьшение еще на 5 п. п.

( Читать дальше )

Крепкий рубль может заставить Минфин увеличить выпуск ОФЗ в 2025 году на ₽620–900 млрд — Ведомости

- 04 июня 2025, 08:29

- |

Укрепление рубля может привести к росту плана Минфина по выпуску облигаций федерального займа (ОФЗ) на 13–17%, или 620–810 млрд руб., по оценке аналитиков «Эйлера». Другие эксперты — из БКС и «Синары» — дают ещё более высокую оценку — до 900 млрд руб., если среднегодовой курс доллара останется в диапазоне 85–88 руб.

Минфин пока не планирует увеличивать заимствования, рассчитывая покрывать дефицит за счёт остатков бюджета. Но бюджетное правило предполагает: если курс рубля сильнее прогноза, Минфин должен выпускать больше ОФЗ — по 100–120 млрд руб. на каждый 1 руб. укрепления. Новый прогноз курса — 94,3 руб./$ — на 2,2 руб. ниже прежнего, что формально требует увеличения плана на 220–260 млрд руб. И при дальнейшем укреплении валюты аппетит к заимствованиям может вырасти.

С начала года размещено ОФЗ на 1,65 трлн руб., это рекорд и 34,5% годового плана (4,78 трлн руб.). Для выполнения плана требуется привлекать по 104 млрд руб. в неделю — выше текущего темпа в 82,5 млрд.

( Читать дальше )

Россия впервые после начала СВО получила первый суверенный кредитный рейтинг в иностранном агентстве – BBB+g со стабильным прогнозом от китайского CCXI – Ведомости

- 19 мая 2025, 07:10

- |

Китайское рейтинговое агентство China Chengxin International (CCXI) впервые после начала СВО присвоило России суверенный рейтинг — BBB+g со стабильным прогнозом, что выше оценки до 2022 года (BBB-g). Это сигнализирует о средней устойчивости и умеренном риске дефолта.

CCXI отмечает адаптацию российской экономики к санкциям, устойчивость к внешним потрясениям и высокие международные резервы ($687,3 млрд) при поддержке ФНБ (11,75 трлн руб.). Уровень госдолга также остается низким: внутренний — 24,99 трлн руб., внешний — $53,9 млрд. ВВП России за 2024 год оценивается в $2,466 трлн.

Существенное расширение оборонного сектора снизило энергетическую зависимость страны и может дать импульс гражданской экономике. Однако агентство указывает на риски дисбаланса — инфляция (10,09%), дефицит рабочей силы и высокий уровень госрасходов. Ключевая ставка ЦБ — 21%.

Возможное повышение рейтинга связывается с ослаблением санкций и устойчивым ростом экономики. Поводом для понижения может стать эскалация конфликта, рост долговой нагрузки или истощение резервов.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал