Высокодоходные облигации

Бифорком Тек: мечта инвестора!?

- 10 сентября 2021, 15:01

- |

После многих сотен часов, проведённых за финансовым анализом российских предприятий, приходит день, когда в руки попадает баланс динамично и уверенно развивающейся молодой компании. Такой баланс приятно читать и анализировать. Жаль, что не многие предприятия, в любой сфере, могут похвастать своим финансовым положением, как это делает ООО «Бифорком Текнолоджис» .

Анализ финансового состояния предприятия ООО «Бифорком Текнолоджис»

Финансовый анализ ООО «Бифорком Текнолоджис»

( Читать дальше )

- комментировать

- 3.3К | ★4

- Комментарии ( 8 )

Коротко о главном на 10.09.2021

- 10 сентября 2021, 10:33

- |

Новые выпуски и рейтинги:

- «Реиннольц» завершил размещение выпуска трехлетних облигаций серии 001P-01 объемом 100 млн рублей. Ставка купона установлена на уровне 12,5% годовых на весь срок обращения ценных бумаг.

- «ПетроИнжиниринг» планирует 21 сентября провести сбор заявок от инвесторов на участие в выпуске пятилетних облигаций серии 001P-01. Объем выпуска — не более 500 млн рублей. Техническое размещение запланировано на 24 сентября. Организаторами размещения выступят «ВТБ Капитал» и «Совкомбанк».

- «КарМани» проведет сбор заявок на трехлетние облигации серии 01 объемом 400 млн рублей 20 сентября. Организаторы: ИФК «Солид», ИК «Риком-траст» и «Универ капитал».

- АКРА подтвердило рейтинг кредитоспособности «Лизинг-Трейд» на уровне «ВВ+(RU)» со стабильным прогнозом.

( Читать дальше )

Коротко о главном на 09.09.2021

- 09 сентября 2021, 10:06

- |

Оферта и новые размещения:

- Сегодня «Регион-Продукт» начинает размещение на Московской бирже выпуска пятилетних облигаций серии 001P-02 объемом 60 млн рублей. Ставка купона установлена на уровне 11,5% годовых на весь срок обращения ценных бумаг.

- Сегодня «Реиннольц» начинает размещение выпуска трехлетних облигаций серии 001P-01. Общий объем программы облигаций компании – 1,5 млрд рублей. Ставка купона установлена на уровне 12,5% годовых на весь срок обращения ценных бумаг.

- АПРИ «Флай Плэнинг» завершил размещение четырехлетних облигаций серии 002Р объемом 500 млн рублей. Ставка купона установлена на уровне 13% годовых на весь срок обращения ценных бумаг.

- «Кузина» завершила плановую оферту по облигациям серии БО-П01. В рамках плановой оферты компания выкупила пять облигаций на сумму 39 849,05 руб. Ставка купона – 15%.

( Читать дальше )

ТФН: анализ финансового состояния

- 08 сентября 2021, 15:01

- |

Проведя финансовый анализ ООО «ТФН», ничего сверхъестественного или ужасающего в финансовом положении предприятия обнаружено не было. Смущает только одно, общество с ограниченной ответственностью называет себя группой компаний.

Анализ финансового состояния предприятия

Финансовый анализ ООО «ТФН»

Анализ финансового состояния ООО «ТФН» проводится с целью оценки:

- финансовой устойчивости;

- риска ведения бизнеса;

- инвестиционного риска

( Читать дальше )

Коротко о главном на 08.09.2021

- 08 сентября 2021, 09:17

- |

Новые выпуски, дефолт и ставка купона:

- «Займер» 16 сентября начнет размещение выпуска трехлетних облигаций 3-й серии объемом 500 млн рублей. Ориентир ставки купона – 12,5-12,75% годовых.

- «Реиннольц» 9 сентября начнет размещение выпуска трехлетних облигаций серии 001P-01. Ставка купона установлена на уровне 12,5% годовых.

- «ДЭНИ КОЛЛ» допустил дефолт по выплате купонного дохода за 14-й период по облигациям серии КО-П02.

- «Диомидовский рыбный порт» установил ставку 8-го купона по облигациям БО-001-03 на уровне 14%.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

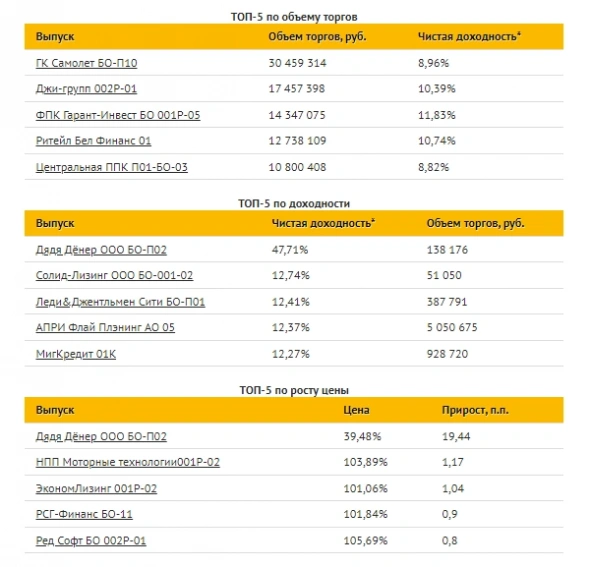

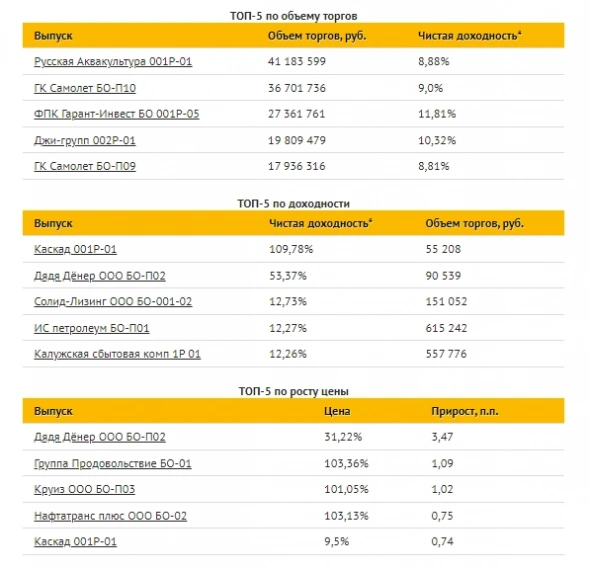

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

Коротко о главном на 07.09.2021

- 07 сентября 2021, 08:12

- |

Новые рейтинги, выпуск и заявка на бонды:

- «Интерлизинг» укрепил позиции в рейтинге кредитоспособности «Эксперт РА» до уровня «ruBBB+», прогноз «позитивный».

- «Лидер-инвест» соберет заявки на пятилетние бонды объемом от 8 млрд рублей. По выпуску предусмотрена амортизационная система погашения.

- «Лайм-Займ» зарегистрировал выпуск трехлетних облигаций 1-й серии с возможностью досрочного погашения по усмотрению эмитента. Бумаги будут размещаться по закрытой подписке.

- «Инград» получил рейтинг кредитоспособности АКРА «BBB+(RU)» со стабильным прогнозом.

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

( Читать дальше )

Коротко о главном на 06.09.2021

- 06 сентября 2021, 10:36

- |

Новые выпуски и ликвидация:

- «Славянск ЭКО» зарегистрировал программу облигаций серии 001Р объемом 50 млрд рублей на Московской бирже.

- «Регион-Продукт» 9 сентября начнет размещение выпуска облигаций объемом 60 млн рублей на Московской бирже. Ставка купона — 11,5% годовых. Организатором выступает ИК «Риком-Траст».

- Биржевые облигации «Каскада» оставлены в листинге Московской биржи. Свое решение биржа мотивировала тем, что нарушение, допущенное эмитентом, «носит несистематический характер».

- «ОР» сообщил о ликвидации подконтрольной РНКО «Платежный Стандарт». Решение Арбитражного суда Новосибирской области о ликвидации организации вступило в силу 24 августа. Ранее OR Group сообщил о планах слияния подконтрольной МФК «Арифметика» с Navigator Acquisition Corp.

( Читать дальше )

Объединение АгроЭлита: прикупить или продать?

- 03 сентября 2021, 14:03

- |

Как-то затерялись 2.75% облигаций «Объединения» в моём портфеле и лежат себе спокойно пока мне о них не напомнили подписчики. Забыл совсем, что прикупил их в прошлом году, поскольку ООО «ОАЭ» показало весьма неплохие финансовые результаты по итогам прошлого года. Что в этом году? Прикупить или продать? Интересно.

Здравствуйте, юные инвесторы, начинающие и продвинутые. Огромное вам спасибо за ⭐➕❤👍 и за комментарии под статьёй «Онлайн Микрофинанс: давать ли в долг должнику?»

Финансовый анализ ООО «Объединение Агроэлита»

( Читать дальше )

Коротко о главном на 03.09.2021

- 03 сентября 2021, 11:10

- |

Новые выпуски, рейтинг и техдефолт:

- Рейтинговое агентство «Эксперт РА» присвоило «Моторным технологиям» кредитный рейтинг на уровне «ruBB+» со стабильным прогнозом.

- «Займер» зарегистрировал выпуск трехлетних облигаций серии 03 объемом 500 млн рублей в Банке России. Присвоенный регистрационный номер – 4-03-00587-R. Бумаги будут размещаться по закрытой подписке среди квалифицированных инвесторов. По выпуску предусмотрено досрочное погашение по усмотрению эмитента.

- «КарМани» зарегистрировал выпуск трехлетних облигаций серии 01 в Банке России. Бумагам присвоен регистрационный номер 4-01-00321-R. Облигации будут размещаться по закрытой подписке среди квалифицированных инвесторов. По усмотрению эмитенту предусмотрена возможность досрочного погашения.

- «Регион-Продукт» зарегистрировал пятилетний выпуск облигаций серии 001P-02 на 60 млн рублей на Московской бирже. Присвоенный регистрационный номер – 4B02-02-05987-P-001P. Ориентир ставки купона – 11-11,5% годовых. Ценные бумаги включены в Третий уровень котировального списка и Сектор роста. Номинальная стоимость – 1000 рублей. Организатор— АО «Риком-траст».

( Читать дальше )

Коротко о главном на 02.09.2021

- 02 сентября 2021, 12:28

- |

Новая программа и негативный прогноз по кредитному рейтингу:

- «ГИДРОМАШСЕРВИС» зарегистрировал программу облигаций серии 001Р объемом до 15 млрд рублей включительно или эквивалент этой суммы в иностранной валюте на Московской бирже. Присвоенный регистрационный номер — 4-17174-H-001P-02E. В рамках бессрочной программы облигации смогут размещаться на срок до 10 лет.

- НРА изменило прогноз по кредитному рейтингу «Русской Контейнерной Компании» на уровне «В-|ru|» по национальной рейтинговой шкале для РФ на «Негативный».

Подробнее о событиях и эмитентах на Boomin.

План выплат купонов на сегодня в Ожидаемых событиях

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен — в ВДОграфе

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал