Возможности

Дикие Россети, головная компания ФСК Россети отстала от дочек в разы за несколько дней

- 12 января 2024, 10:55

- |

Наблюдая за Россетями, заметил с начала года интересное расхождение.

Дочерние компании, торгуемые в рынке существенно выросли.

многие прибавили по +20+25% .

и сегодня растут с опережением рынка.

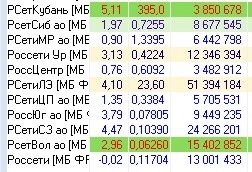

обороты во многих больше чем в головной компании ФСК Россети

(она в скрине последняя). с утра 13 млн.р оборот.

Россети Ленэнерго = 51 млн.р, Россети СЗ = 24 млн.р оборот., Россети Волга = 15 млн.р.

В данной картине рынка Сетевых компаний есть интересное расхождение:

— дочерние компании торгуемые в рынке оценены в 2 раза выше головной компании! и их рыночные капитализации продолжают стремительный рост.

Только за 12 дней 2024г. их капитализации в общей сложности выросли более чем на 150 млрд.р. сама ФСК Россети + 10-15 млрд.р.

Что это нам дает?… а это отразится аналогичным показателем Чистой прибыли в отчетности ФСК Россетей за 1 кв. 2024г.!, не считая прибыли от основной деятельности и остальных дочерних компаний Россетей. В рынке торгуется 11 компаний, а в реальности их 40!

( Читать дальше )

- комментировать

- 3.6К | ★2

- Комментарии ( 2 )

Упущенные возможности

- 30 ноября 2023, 19:00

- |

Реально ли жить на дивиденды?

- 27 ноября 2023, 22:26

- |

Лет 10 назад у меня была идея сформировать портфель, который будет генерировать поток дивидендов. И я даже приступил к реализации. Но все оказалось не так безоблачно.

Слышали про дивидендных аристократов? Это компании, которые в течение 25 лет непрерывно платят и повышают дивиденды. Так вот, первый дивидендный аристократ, акции которого я купил, обанкротился через полгода после покупки. Английская компания с бизнесом в области строительства и инжиниринга. Я потерял $20 тыс.

Как вам такое начало? К слову, рекомендацию “покупать” по этим акциям дал JP Morgan.

Потом случился 2020 и отрицательные цены на нефть. В тот год многие международные нефтяные компании порезали дивидендные выплаты на 50-75% и тоже стали не-аристократами. Котировки при этом обвалились в ад и я активно покупал на этом падении в расчете на рост выплат после кризиса. Кризис прошел, цены на эти акции выросли в 2-3 раза. Но выплаты на прежний уровень до сих пор не вернулись.

Ну и наконец история AT&T. Про эту замечательную компанию узнал еще во времена СССР. В каком-то журнале рассказали, как они круто проложили оптоволоконный кабель через всю Америку. А еще они платили дивиденды лет 30… А потом была серия неудачных поглощений, огромные долги и разделение на два бизнеса. Еще одним аристократом стало меньше.

( Читать дальше )

Коррекция - это возможность: на чём заработать на бирже. Мой портфель и почему он такой. Рубль ИДЕИ.

- 23 сентября 2023, 20:13

- |

Друзья,

На рынке – коррекция.

Коррекция – это возможность.

В этом ролике пишу личное мнение, что около 3 000 по индексу Мосбиржи

логично формировать портфель.

Brent уже около $95, Urals уже выше $80.

Часто работает подгонка РТС = URALS x 20 – 200, т.е. РТС может пойти на 1 400.

Высказываю своё мнение о рубле:

рубль, конечно, «мягкая» валюта, но временно, думаю, будет стабильна.

Президент России Владимир Путин поручил Центробанку и правительству

«своевременно» и «согласованно» принять меры по укреплению рубля.

В портфеле – фундаментально сильные акции, ОФЗ и ВДО:

- нефтегаз (Лукойл, Роснефть, Татнефть, Газпромнефть, Башнефть преф, Новатэк),

- лидеры финансового сектора (Сбер, Мосбиржа),

- Совкомфлот.

Продал ПолюсЗолото

(просадка в золоте, нет дивидендов, укрепление рубля и рост долг / EBITDA около 3 из – за buyback у своих аж по 14 200).

( Читать дальше )

Почему не стоит сожалеть об упущенных возможностях

- 06 сентября 2023, 11:27

- |

Один из самых популярных американских баскетболистов Мэджик Джонсон в интервью рассказал о самом важном финансовом решении в своей карьере, о котором он сожалеет на протяжении всей жизни.

После победы в баскетбольном чемпионате НБА в 1980 году к Джонсону подошли несколько представителей компаний, производящих спортивную обувь и предложили спонсорские соглашения. Это были бренды: Converse, Adidas и Nike.

( Читать дальше )

Мнение: какие возможности для инвестирования остались у россиян. Российский рынок. Рубль. Доллар. Портфель.

- 17 декабря 2022, 13:09

- |

Формат с комментариями и презентацией не зашёл.

Выкладываю привычный формат,

можно слушать за чашкой кофе,

кто захочет углубиться — добро пожаловать в телеграмм канал и в чат.

Ваши пожелания пишите в комментариях.

За 10 минут — мнение о том, какие возможности для инвестирования остались у россиян.Мнение о российском рынке, расчёт доходности портфеля.

Какие отрасли считаю сильными, какие слабыми и почему.

Желаю Вам здоровья и успеха (финансового и не только).

С уважением,

Олег.

Кризис время возможностей ?

- 03 марта 2022, 22:15

- |

Кризис время возможностей ?

Пишите свои мысли по этому поводу делитесь даже самыми безумными идеями ))

Для начала не могу не поделиться историей которую мне сегодня поведал коллега о том, как его товарищ с южной Украины на днях запустил «стартап» по производству… инвалидных колясок ....

Лично мое мнение что несмотря на спорный философский аспект данного проекта — он будущий Стив Джобс.

Срочный рынок

- 01 марта 2022, 11:04

- |

Околоронынок? О щас я вам

- 21 апреля 2021, 19:47

- |

Навеяно этим: https://smart-lab.ru/blog/691615.php

И этим: https://smart-lab.ru/blog/691574.php

Привет, парни!

А что скажете, если появятся школы типа:

-«Как создать околорыночный продукт, чтобы его покупали»;

-«Как выбрать ЦА вашего околорынка»;

-«Какие продукты продаются, а какие нет»;

-«Как устанавливать цену на свой околорынок? Что лучше как у всех или подешевле\подороже?»;

-«Где взять качественные сигналы, соответствующие рынку хоть как-то» и т.д.

Потому, что тут варианта 2:

-либо на околорынке можно успешно зарабатывать. Если Явление станет очевидным, массовым — школы появятся).

-либо нет, тогда школы не появятся, значит явление не имеет столь массового\значимого характера, как его малюют.

Мне же лично вот, что в этом вопросе интересно.

1. Можно ли думать за другого человека полезен ли ему продукт околорынка или вреден? И как повлиять на всех этих людей, согласно своим измышлениям?

2. Возможен ли успешный бизнес (любой) если продукт\услуга потребителю не нравится вообще никак?

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал