Валюта

Минфин планирует с 7 августа по 4 сентября 2025г. выставлять на продажу иностранной валюты и золота ежедневно на 300млн в рублях, общий объём превысит 6млрд руб.

- 05 августа 2025, 12:17

- |

Совокупный объем средств, направляемых Минфином на продажу ранее приобретенных иностранной валюты и золота, составляет 6,2 млрд руб. Операции будут проводиться в период с 7 августа 2025 года по 4 сентября 2025 года, соответственно, ежедневный объем продажи иностранной валюты и золота составит в эквиваленте 0,3 млрд руб.

minfin.gov.ru/ru/press-center/?id_4=39848-o_neftegazovykh_dokhodakh_i_provedenii_operatsii_po_pokupkeprodazhe_inostrannoi_valyuty_i_zolota_na_vnutrennem_valyutnom_rynke

- комментировать

- 261

- Комментарии ( 0 )

НОВАТЭК отчитался за I полугодие 2025 г. — укрепление рубля и санкции повлияли на чистую прибыль. FCF в плюсе, считаем дивиденды.

- 05 августа 2025, 10:16

- |

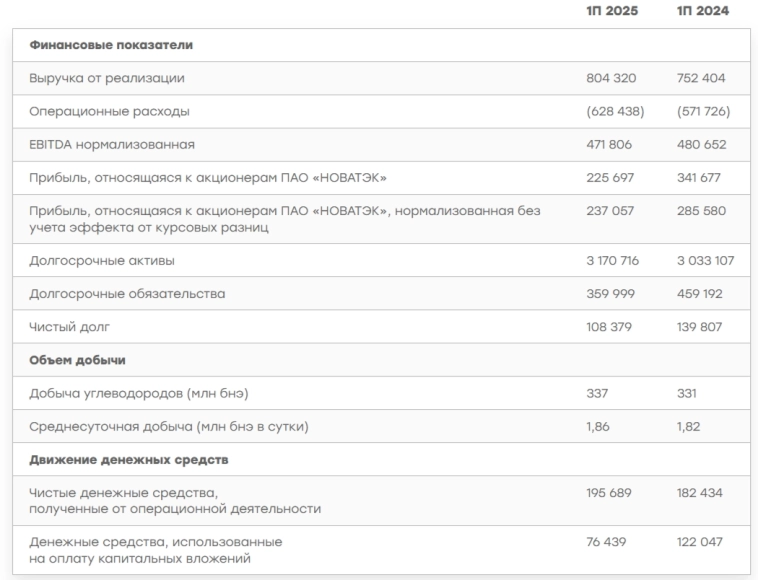

НОВАТЭК опубликовал финансовые результаты по МСФО за I п. 2025 г. Компания в очередной раз сократила отчётность (интересные статьи скрыты, но я попытаюсь разобраться в отчёте). В целом отчёт по цифрам настораживает, но стоит учитывать санкционное давление и курсовые разницы:

⏺ Выручка: 804,3₽ млрд (+6,9% г/г)

⏺ EBITDA нормализованная: 471,8₽ млрд (-1,8% г/г)

⏺ ЧП акционеров: 225,7₽ млрд (-34% г/г)

💬 Операционные результаты я разбирал недавно: добыча нефти и газового конденсата незначительно увеличились (6,92 млн тонн, +1,4% г/г), а вот взлёт продаж стоит отметить (9,2 млн тонн, +11,8% г/г). Именно продажи частично помогли выручке, это связано с запуском ещё в прошлом году в Усть-Луге 3 линии по переработке СГК (стабильный газовый конденсат), комплекс позволяет перерабатывать СГК в лёгкую и тяжёлую нафту, керосин, дизельную фракцию (более прибыльные продукты). Добыча природного газа увеличилась, но на скромные цифры (42,53 млрд куб.м, +1,9% г/г), продажи в той же манере (56,16 млрд куб.м, +0,5% г/г), стоит отметить, что в I п. были повышенные цены на газ (особенно в I кв.).

( Читать дальше )

Ждем ослабления рубля в августе?

- 05 августа 2025, 00:13

- |

Первая половина 2025 года продемонстрировала парадоксальную ситуацию на валютном рынке России: несмотря на более низкие цены на нефть, уменьшение притока валюты в РФ и усугубление геополитической ситуации после кратковременной разрядки весной, рубль сохраняет очень высокую устойчивость. Где предел этой устойчивости и ждать ли ослабления рубля в августе?

Для оценки справедливой стоимости рубля воспользуемся моделью, основанной на теории паритета покупательной способности (ППС). Методология предполагает, что в долгосрочной перспективе обменный курс между двумя валютами должен корректироваться таким образом, чтобы компенсировать разницу в темпах инфляции между странами.

Ключевой принцип модели заключается в выборе базового года как точки равновесия (в данном случае 1998 год), к которому кумулятивно применяется месячный дифференциал инфляции. Полученный расчетный курс отражает фундаментальную стоимость валюты, очищенную от краткосрочных рыночных факторов.

Текущий инфляционный дифференциал между Россией (9,17%) и США (2,7%) составляет 6,47 процентных пунктов. Это означает, что рубль должен ослабляться примерно на эту величину ежегодно для сохранения паритета покупательной способности.

( Читать дальше )

МВФ снизил прогноз роста экономики РФ, Трамп дал 10 дней на урегулирование конфликта, ЦБ снял ограничения на покупку иностранной валюты для иностранцев, коррекция акций США!

- 04 августа 2025, 19:55

- |

Разбираем самые важные новости финансовых рынков и экономики за прошедшую неделю.

Помимо биржевых обзоров, прогнозов и полезных образовательных материалов, еженедельно из нескольких сотен новостей я отбираю самые важные и интересные новости за последнюю неделю по экономике и финансам и составляю из них дайджест с моими краткими пояснениями:

— Приток средств в мировые фонды облигаций достиг рекордного уровня за 5 лет. За неделю инвесторы вложили в них почти $26 млрд. —ждут снижение ставки.

— МВФ значительно снизил прогноз роста экономики РФ в 2025 году — с 1,5% до 0,9%. ЦБ в июле сохранил прогноз роста ВВП на уровне 1–2%. — интересно, какой будет ВВП за II квартал.

— Аэрофлот заявил о сбое в работе информационных систем. Причиной сбоя стала хакерская атака. 28 июля перевозчик отменил или задержал около 42% рейсов. Это затронуло около 20,000 пассажиров. Ущерб от атаки оценили в $10–50 млн. — однако акции отреагировали слабым падением.

( Читать дальше )

Курс пары юань/рубль может задержаться около уровней 11-11,2 руб. за юань до раскрытия деталей санкций США и анонса августовских объемов операций с валютой — Банк Санкт-Петербург

- 04 августа 2025, 12:31

- |

Курс валютной пары юань/рубль может задержаться около уровней 11-11,2 руб. за юань до раскрытия деталей санкций США и анонса августовских объемов операций с валютой по бюджетному правилу, считают аналитики банка Санкт-Петербург.

Котировки нефти марки Brent резко снизилась в прошедшую пятницу на неожиданно слабых данных по американскому рынку труда, а на выходных давление на цены оказало решение ОПЕК+ дополнительно нарастить добычу в сентябре, констатируют эксперты. В понедельник фьючерсы торгуются у $69,7 за баррель, но в условиях рисков перебоев в поставках РФ, цена на сырье вряд ли пока уйдет сильно ниже $68 за баррель, — говорится в комментарии аналитиков банка.

Источник

Аукционы Минфина — спрос растёт, а банкам не хватает ликвидности. Индекс RGBI находился выше 119 пунктов.

- 03 августа 2025, 12:50

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его проведении индекс RGBI находился выше 119 пунктов, с учётом дефляции 2 недели подряд индекс остался на уровне 119 пунктов (геополитика вмешалась):

🔔 По данным Росстата, за период с 22 по 28 июля ИПЦ снизился на -0,05% (прошлые недели — -0,05%, 0,02%), с начала месяца 0,71%, с начала года — 4,51% (годовая — 9,02%). В июле 2024 г. инфляция составила 1,14%, при сегодняшней динамике мы выйдем на 1/2 данных цифр (снижение инфляции связано с плодоовощной продукцией), так же впервые с 2022 г. случились 2 подряд дефляционные недели. Стоит отметить, что Центробанк снизил прогноз инфляции на этот год до 6-7% (было 7-8%) и среднего значения ставки до конца года до 16,3-18% (это значит, что ставку до конца года могут оставить без изменений или снизить до 14%, разброс интересный, но с учётом дефляционных недель вполне правдоподобный).

🔔 Минфин планирует занять в 2025 г. 4,781₽ трлн (погашения — 1,416₽ трлн), сумма рекордная с начала пандемии и выше, чем в 2024 году (3,92₽ трлн).

( Читать дальше )

Оборот юань-рубль резко вырос

- 02 августа 2025, 15:04

- |

Если в понедельник оборот на Мосбирже в паре юань-рубль был 155 млрд р. — пик последних недель, то во вторник оборот достиг 186,5 млрд — новый пик. Кто-то из крупных корпораций, возможно не одна, закупает юани в большом количестве. В результате, рубль слабнет, юань через кросс-курс влияет на доллар и евро. Для сравнения, 17 июля оборот в сделках юань-рубль был 85,4 млрд р., 18 июля — 117,5 млрд, 21 июля — 134,6 млрд, 22 июля — 64,9 млрд, 23 июля — 102 млрд.

30 июля оборот на Мосбирже в сделках юань-рубль достиг абсолютного пика — почти 210 млрд р. В два раза больше среднего ежедневно оборота(!) Тем не менее, курс рубля перешёл к укреплению, вопреки ожиданию участников, что национальная валюта опустится до 85-86 р. по отношению к доллару США. Мы остаемся верны собственному прогнозу (https://t.me/wareconomic/2275): курс рубля стабилизируется на 80 р за доллар США.

Мобилизационная экономика (https://t.me/wareconomic/)

Обзор рынков за месяц. Куда вкладывать после рецессии?

- 02 августа 2025, 09:00

- |

🔹 Эмоции на валютном рынке ненадолго взяли верх над экономикой

🔹 Курс рубля и индекс доллара

🔹 Золото выглядит опасным для ставок на рост

🔹 Американский рынок обновил максимумы и перешел к снижению на плохой статистике

🔹 Низкая инфляция и ожидания рецессии в России поддерживают ОФЗ

🔹 Обвал на рынке депозитов

🔹 ЦБ снижает не только ставку, но и ослабляет макропруденциальные ограничения

🔹 Индекс MOEX во власти политических ожиданий

🔹 Связь PMI и IMOEX

🔹 Отраслевой срез рынка акций за месяц

🔹 Россия находится в стадии спада, а за ней восстановительный рост

🔹 Главная проблема торговли по бизнес-циклу

🔹 Отработка прогнозов и пауза в выпусках на отпуск

Youtube:

youtu.be/OcuR9GHBQGc

Rutube:

rutube.ru/video/28f1da293d368d844d48aa4e8418bc27/

VKvideo:

vkvideo.ru/video-230173709_456239032

Очередное снижение макс.ставки по вкладам. Бежим в новую (старую) реальность! Уже 16,44!!!!

- 02 августа 2025, 08:01

- |

🗂 Бизнес или государство: какие валютные облигации выбрать

- 01 августа 2025, 15:14

- |

Когда доллар и юань растут, инвесторы ищут способы выгодно вложиться в валюту. Облигации — один из самых предсказуемых инструментов. Но здесь, как и с рублёвыми бумагами, нужно выбирать: корпоративные бонды или государственные.

У первых, как правило, выше доходность. Вторые предлагают максимальную надёжность — и не надо разбираться в бизнесе эмитентов.

Сравнили оба варианта на карточках — листайте, чтобы понять, какие облигации лучше впишутся в ваш портфель.

Как определитесь, открывайте раздел «Биржа» ➡️ «Облигации в валюте» в ВТБ Мои Инвестиции и выбирайте «те самые» активы.

Инвестируйте с умом, а не с догадками 👍

( Читать дальше )

- комментировать

- 11.3К |

- Комментарии ( 0 )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал