ВСМПО-Ависма

🔎Корпорация ВСМПО-АВИСМА Отчет МСФО

- 28 сентября 2023, 13:09

- |

Источник:https://www.e-disclosure.ru/portal/fileload.ashx?fileid=1811416

( Читать дальше )

- комментировать

- 148

- Комментарии ( 0 )

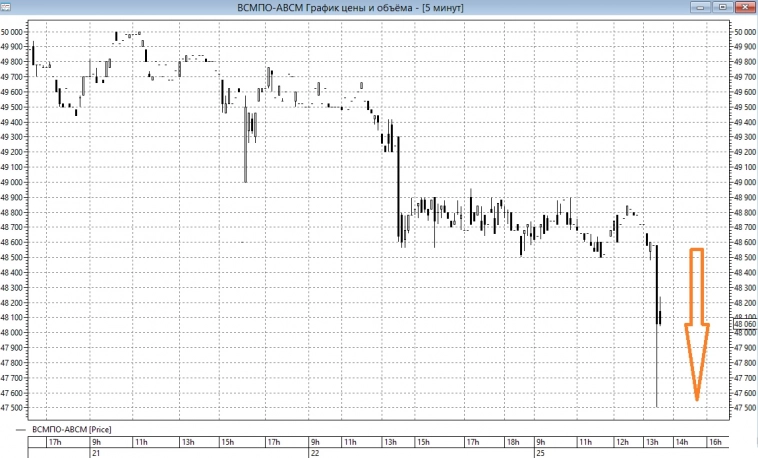

📉Котировки ВСМПО-АВИСМА упали на 1,3% после внесения компании Минпромторгом США в черный список

- 25 сентября 2023, 16:44

- |

Минторг США внес «ВСМПО-Ависма» в черный список

- 25 сентября 2023, 16:36

- |

Под ограничения попали российские компании:

— корпорация «ВСМПО-Ависма»;

— Device Consalting;

— Grant Instrument;

— SMT-iLogic;

— Streloy.

Подробнее на РБК:

www.rbc.ru/politics/25/09/2023/651188239a794701c57d2c66

📰"Корпорация ВСМПО-АВИСМА" Решения общих собраний участников (акционеров)

- 30 августа 2023, 13:34

- |

2.1. Вид общего собрания участников (акционеров) эмитента (годовое (очередное), внеочередное): внеочередное.

2.2. Форма проведения общего собрания участников (акционеров) эмитента (собрание (совместное присутствие) или заочное голосование): заочное голосование....

( Читать дальше )

📰"Корпорация ВСМПО-АВИСМА" Решения совета директоров

- 01 августа 2023, 15:02

- |

2.1. Сведения о кворуме заседания совета директоров (наблюдательного совета) эмитента и результатах голосования по вопросам о принятии решений, предусмотренных пунктом 15.1 Положения Банка России от 27.03.2020 № 714-П «О раскрытии информации эмитентами эмиссионных ценных бумаг»: имеется - 6 из 7 действующих членов Совета директоров ПАО «Корпорация ВСМПО-АВИСМА» участвуют в принятии решений....

( Читать дальше )

📰"Корпорация ВСМПО-АВИСМА" Проведение заседания совета директоров и его повестка дня

- 01 августа 2023, 14:55

- |

2.1. Дата принятия председателем совета директоров эмитента решения о проведении заседания совета директоров эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров: 31 июля 2023 года....

( Читать дальше )

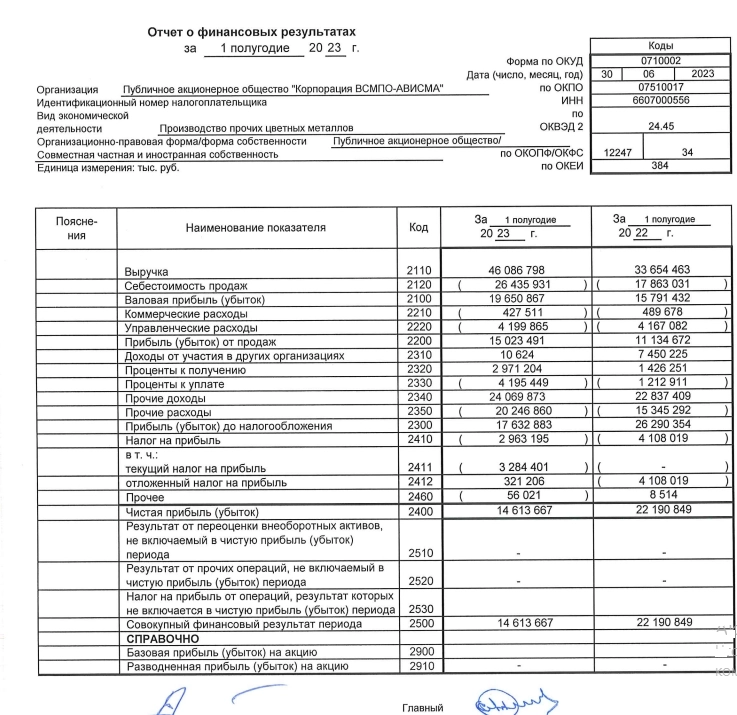

ВСМПО-АВИСМА опубликовала отчет за 1-е полугодие 2023 года

- 20 июля 2023, 15:35

- |

ОТЧЕТ ПО ССЫЛКЕ: disk.yandex.ru/d/-HWSMkh2h0FE3Q

Гендиректором ВСМПО-Ависма избран Дмитрий Трифонов — Компания

- 17 июля 2023, 10:04

- |

Предыдущий гендиректор корпорации Дмитрий Осипов покинул пост 3 апреля. До назначения нового руководителя исполняющим обязанности назначили Николая Мельникова.

Досрочно прекратить полномочия исполняющего обязанности генерального директора ПАО «Корпорация „ВСМПО-Ависма“ Мельникова Николая Константиновича 16 июля 2023 года на основании личного заявления об увольнении по собственному желанию. <...> Избрать генеральным директором ПАО „Корпорация “ВСМПО-Ависма» Трифонова Дмитрия Валериевича на срок с 17 июля 2023 года по 16 июля 2026 года

В пресс-службе корпорации уточнили, что и. о. исполнительного директора «Ависма» (филиал «ВСМПО-Ависма») назначен Владимир Бабин, ранее занимавший должность заместителя директора по технологии «Ависма».

Дмитрий Трифонов родился в 1962 году в Верхней Салде Свердловской области. Окончил Московский институт стали и сплавов (МИСиС). С 1984 года он работает в корпорации «ВСМПО-Ависма», где прошел трудовой путь от прокатчика горячего металла до исполнительного директора филиала «Ависма» в Пермском крае. На эту должность он был назначен в 2012 году.

( Читать дальше )

📰"Корпорация ВСМПО-АВИСМА" Решения совета директоров

- 17 июля 2023, 08:56

- |

2.1. Сведения о кворуме заседания совета директоров (наблюдательного совета) эмитента и результатах голосования по вопросам о принятии решений, предусмотренных пунктом 15.1 Положения Банка России от 27.03.2020 № 714-П «О раскрытии информации эмитентами эмиссионных ценных бумаг»: имеется - 6 из 7 действующих членов Совета директоров ПАО «Корпорация ВСМПО-АВИСМА» участвуют в принятии решений....

( Читать дальше )

📰"Корпорация ВСМПО-АВИСМА" Проведение заседания совета директоров и его повестка дня

- 17 июля 2023, 08:48

- |

2.1. Дата принятия председателем совета директоров эмитента решения о проведении заседания совета директоров эмитента или дата принятия иного решения, которое в соответствии с уставом эмитента, его внутренними документами или обычаями делового оборота является основанием для проведения заседания совета директоров: 14 июля 2023 года....

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал