ВК

Результаты торговли на российском рынке за 3-7 июня 2024 г.

- 10 июня 2024, 09:39

- |

В конце каждой недели мы в Finrange подводим промежуточные итоги и делимся результатами.

Спекулятивный портфель с 11 июля 2022 г.:

- Текущая сумма: 2 480 057,09 руб.

- Результат за неделю +124 107,3 руб.

- Доходность портфеля: +210,07%

Основная стратегия: Поиск спекулятивных идей на основе технического анализа с учётом рыночного сантимента с минимальным соотношением риск к прибыли 1 к 3. Одновременно может быть открыто до 4-х позиций с удержанием от нескольких дней до нескольких недель. Используются кредитные плечи, шорты и мани-менеджмент.

В начале этой неделе я закрыл шорты по ацкиям Группы ВК (+10,73%) и "префам Мечела" (+28,71%). Перевернулся в лонг и открыл спекулятивные позиции по акциям Озона (+8,83%) и Газпром нефти (+4,86%). В результате на последних 4-х сделках я в 2 раза перекрыл все последние стопы-лоссы. Суммарная доходность с учётом убыточной серии сделок составила почти +39%. В итоге спекулятивный портфель на этот раз вырос на 5,26% по сравнению с ростом индекса МосБиржи на 0,50%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

📱 VKCO. Торговый план.

- 07 июня 2024, 20:17

- |

С момента прошлой публикации от 28 марта бумага ушли чуть ниже обозначенного в сообщении минимума коррекции:

26 января я рекомендовала вам скидывать акцию на ожидании коррекции в диапазон 616.6-635.8 с потенциалом до 580.2… Этот факт заставил пересмотреть немного разметку, но не изменить планы по бумаге. Напомню, что снижение прошло без сделки: нам просто не дали подтверждение.

Пока я по-прежнему не торговую актив, жду выполнения двух условий:

🔹 Выход из нисходящего канала

🔹 Пробой накопления на 630.8

И далее в районе 630.8 можно будет рассмотреть покупки с целями на 870.0 и 1085.4.

Портфели БКС. НЛМК и ФСК-Россети — новые аутсайдеры

- 29 мая 2024, 12:11

- |

На среднесрочном горизонте ожидаем возобновления растущего тренда, а текущая коррекция — хорошая возможность купить интересные активы по более привлекательным ценам.

Динамика портфеля за последние три месяца: фавориты выросли на 6%, индекс МосБиржи — на 4%, аутсайдеры упали на 1%.

📈 Краткосрочные фавориты:

• ЛУКОЙЛ/Татнефть — текущая ситуация благоприятна для дивидендных выплат от обеих компаний.

• Сбер — сильная фундаментальная история и высокий дивидендный потенциал.

• Магнит — возврат к постоянным дивидендным выплатам положителен для компании.

• Северсталь — дополнительные дивиденды и сезонный рост спроса на сталь поддержат котировки компании.

• ТКС Холдинг — потенциальная интеграция с Росбанком может усилить рыночные позиции компании.

• МТС — высокие дивиденды и привлекательная оценка.

📉 Краткосрочные аутсайдеры:

• АЛРОСА — низкий спрос на алмазы.

• Газпром — рост капзатрат на мегапроект «Восточная система газоснабжения».

( Читать дальше )

КИТ Финанс: ВК. Мнение

- 28 мая 2024, 11:44

- |

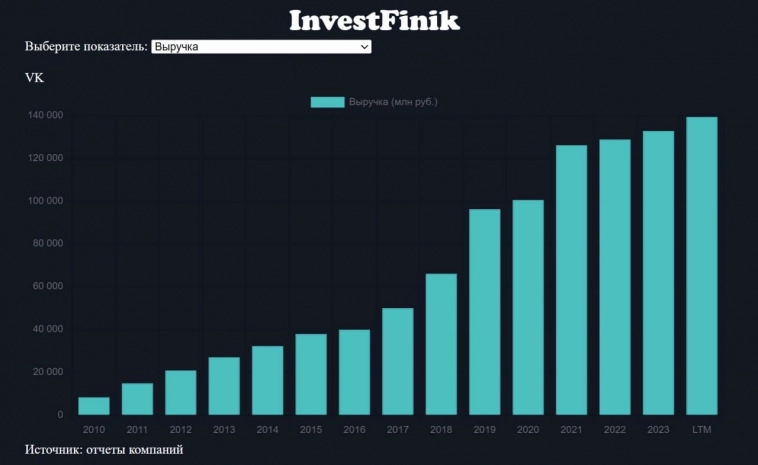

Оценивали перспективы компании в феврале. Акцентировали внимание на том, что бумага не дивидендная, а у компании высокая долговая нагрузка, несмотря на рост выручки. Соответственно, факторов для роста котировок не выделяли.

Что-то изменилось❓

По результатам 1 квартала 2024г общая выручка +24% по сравнению с аналогичным периодом прошлого года, до ₽33,8 млрд. Как и по результатам 9мес 2023г, основным источником роста стала выручка от онлайн-рекламы +21%, до ₽19,8 млрд.

Компания ставит в приоритет развитие и инвестирование в свои продукты и технологическое развитие. Результат как отражается в существенном росте аудитории и качественном изменении всех сегментов бизнеса, так и в наличии высокой долговой нагрузки.

АКРА на этом фоне понизило кредитный рейтинг акций и облигаций до уровня AA(RU), прогноз «стабильный».

🗣Мнение: умеренно позитивно смотрим на вышедшую отчетность, но сохраняем негативный взгляд на перспективы роста акций компании.

Информация является аналитической и не является индивидуальной инвестиционной рекомендацией.

( Читать дальше )

ВК. День

- 27 мая 2024, 10:35

- |

МКПАО ВК (VKCO)

На дневном графике цена дошла до своих локальных поддержек в виде трендовой и границы зеленого канала и пробует вернуться к росту и уйти выше гориз.уровня 588.

Сигналами для лонга будут являться:

— пробой с тестом сверху гориз.уровня (588 на сегодня)

— пробой с тестом сверху трендовой (603,4 на сегодня)

— повторный отбой от зеленого канала и трендовой(580 на сегодня)

— отбой от гориз.уровней 571,2 и 551

Как торговать уровни — писал здесь.

При торговле не забываем про стопы и тейки!

Пересечение уровней в одном месте усиливает этот уровень.

Ключевые уровни на графиках и в тексте выделены жирным.

Не является индивидуальной инвестиционной рекомендацией.

Считаем что акции VK справедливо оценены рынком (612 р. за акцию) - Газпромбанк инвестиции

- 23 мая 2024, 18:49

- |

Выручка за первые три месяца 2024 года выросла на 24%, достигнув 33,8 млрд рублей.

Выручка по ключевому сегменту «Социальные платформы», занимающему 65% в структуре оборота компании, составила 22,1 млрд рублей, прибавив 21,9% год к году. Главным драйвером стал рост аудитории: средняя дневная и среднемесячная аудитории выросли на 9%, достигнув 57,3 и 89 млн пользователей соответственно, а также увеличение среднесуточного количества просмотров VK Клипов и VK видео на 77% и 21%. Свой вклад внес и рост базы подписчиков VK Музыка на 49%.

Рост выручки в сегменте «Образовательные технологии», занимающем 14% в структуре выручки компании, составил 36,3%, достигнув 4,7 млрд рублей, благодаря устойчивому спросу на образовательные платформы Skillbox Holding Limited и Учи.ру, а также консолидации Учи.ру с Тетрики с 1 сентября 2023 года.

В сегменте «Технологии для бизнеса», на который приходится 5% в структуре выручки, рост составил 55,2%, достигнув 1,8 млрд рублей. Облачные сервисы VK Cloud и коммуникационные решения VK WorkSpace стали основными факторами роста.

( Читать дальше )

Выручка ВК выросла на 24%, но есть одно НО...

- 23 мая 2024, 15:53

- |

Выручка интернет-холдинга VK в первом квартале выросла на 24% и составила 33,8 млрд рублей, что близко к ожиданиям аналитиков. Основным источником роста компании стала выручка от онлайн-рекламы, увеличившаяся на 21% до 19,8 млрд рублей.

ВК публикует финансовый отчет раз в полугодие, по итогам 1 и 3 кварталов компания обычно дает операционные результаты, поэтому информации о других показателях нет.

Такую же схему финансовых отчетов практикуют многие компании и многие из них убыточные. На наш взгляд, если бы ВКонтакте получила бы прибыль в первом квартале 2024 г., то об этом было бы сказано в пресс-релизе, так как, учитывая показатели компании за последние годы, это было бы очень значимым достижением.

Ссылка на пост

Выручка VK в 1кв24 может вырасти на 25,4% г/г до 34,2 млрд руб - Альфа-Банк

- 22 мая 2024, 17:38

- |

VK опубликует отчетность за 1К24 в четверг 23 мая. Мы ожидаем дальнейшего замедления роста выручки по сравнению с предыдущими кварталами, до 25,4% г/г (для сравнения, в 3К23 и 4К23 она выросла соответственно на 37% и 34%). По нашим оценкам, выручка за 1К24 составит 34,2 млрд руб.

Согласно нашему прогнозу, выручка сегмента Социальные платформы и медиаконтент составит 22,5 млрд руб., благодаря росту доходов от онлайн-рекламы. Темпы роста сегмента Образовательных технологий останутся высокими, но нормализуются до 40,9% г/г в связи с окончанием влияния эффекта от консолидации Учи.ру. Темпы роста выручки в сегменте Технологии для бизнеса, по нашей оценке, также сезонно замедлятся до 37,5% г/г.

VK: Прогноз финансовых результатов (1К24 МСФО)

- 20 мая 2024, 14:20

- |

Группа VK представит свои финансовые результаты за 1К 2024 г. в четверг, 23 мая. В релизе, как мы полагаем, будет раскрыто ограниченное количество информации, а более подробную публикацию стоит ожидать по итогам полугодия. Согласно нашим оценкам, выручка холдинга в январе-марте увеличилась на 24% г/г. Замедление темпов роста относительно второй половины предыдущего года мы связываем с эффектом высокой базы сравнения и уходом положительного эффекта от консолидации активов. Рост мог наблюдаться во всех основных сегментах бизнеса. Наша текущая рекомендация для акций VK — «Покупать» с целевой ценой 1 139 руб. за бумагу.

Согласно нашим оценкам, выручка VK по итогам января-марта увеличилась на 24% г/г. Замедление темпов роста относительно второй половины предыдущего года мы связываем с эффектом высокой базы сравнения и уходом положительного эффекта от консолидации приобретенных активов. В частности, влияние уже не будет оказывать консолидация EdTech-платформы Учи. В сегменте социальных платформ и медиа выручка, по нашим расчетам, составила 22,3 млрд руб.

( Читать дальше )

📈Бывший подводник: "Акции VK к 12:00 прибавляют более 3%. Возможно мы достигли дна. Но это не точно"

- 14 мая 2024, 12:11

- |

Пользователь «Школа Свободных наук» на Смартлабе интересуется когда будет допка?

smart-lab.ru/forum/VKCO

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал