ВДО

Коротко о главном на 17.02.2020

- 17 февраля 2020, 08:02

- |

- ГК «Самолет» в рамках оферты выкупила 107 780 облигаций серии БО-П05 по цене 100% от номинала. Выпуск был размещен в августе 2019 года, в обращении находилось 280 млн

- «ЭБИС» опубликовал отчет о целевом использовании денежных средств, полученных от размещения облигаций серии БО-П01 и БО-П02

- «ММЦБ» совершил сделку в размере 70 млн рублей, получив право использования ноу-хау от «ИСКЧ». «ИСКЧ» внес дополнительный вклад в уставный капитал «ЦГРМ «ГЕНЕТИКО» в размере 120 млн рублей

Подробнее о событиях и эмитентах на Boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

( Читать дальше )

- комментировать

- Комментарии ( 0 )

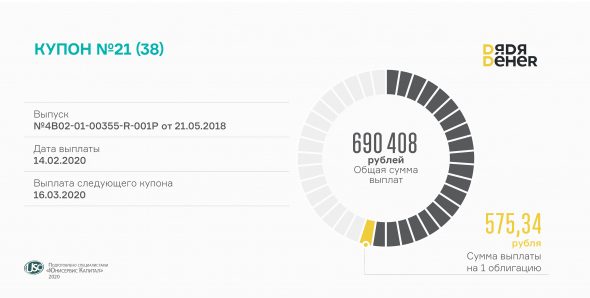

«Дядя Дёнер» выплатил купонный доход за 21 период

- 14 февраля 2020, 13:53

- |

Сумма выплат, предназначенная инвесторам сети быстрого питания, которая была перечислена в НРД, составила 690 408 руб.

Ежемесячно одна облигация ООО «Дядя Дёнер» (ISIN код: RU000A0ZZ7R8) приносит своим держателям 575,34 руб. дохода из расчета 14% годовых. Номинал одной бумаги — 50 тыс. рублей, количество в выпуске — 1200 штук. Общая сумма привлеченных денежных средств составила 60 млн руб.

Однако в мае ожидается оферта и размер годовой ставки на оставшиеся 14 купонных периодов обращения облигаций может быть пересмотрен.

По итогам торгов богатого на праздники января оборот по выпуску облигаций «Дядя Дёнер» составил порядка 3,4 млн руб., что почти в 2 раза скромнее декабрьских объемов. Зато средневзвешенная цена мини-бондов достигла значения 102,01% от номинала, увеличившись на 0,39 пункта.

На 2020 год у компании обширные планы. «Дядя Дёнер» планирует увеличить количество торговых точек за счет открытия павильонов сети быстрого питания в Новосибирской и Кемеровской областях.

Коротко о главном на 14.02.2020

- 14 февраля 2020, 07:44

- |

- «Соломенский лесозавод» признан банкротом, Московская биржа приостановила торги облигациями

- «Обувь России» переезжает в Москву

- «Мосгорломбард» сообщил о планах на эмиссию коммерческих облигаций в феврале и биржевых – в июне

Подробнее о компаниях и событиях на Boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

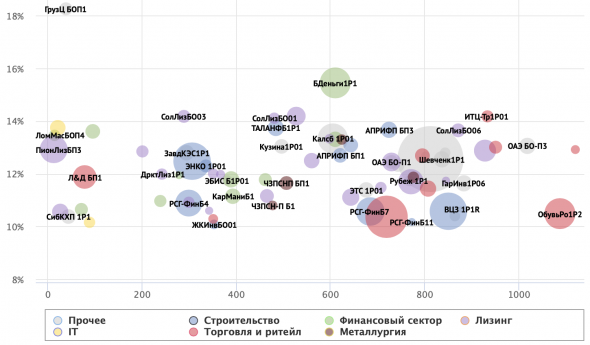

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

( Читать дальше )

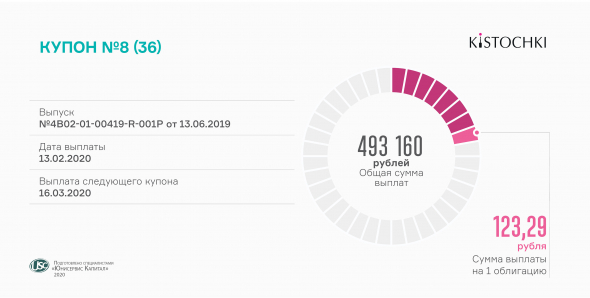

«Кисточки Финанс» рассчитались с инвесторами за 8-й купонный период

- 13 февраля 2020, 16:25

- |

Ежемесячная выплата на каждую облигацию составляет 123,29 руб. по ставке 15% годовых.

Напомним параметры выпуска БО-П01 (RU000A100FZ0): бумаги номиналом 10 тыс. руб. на общую сумму 40 млн руб. с периодом обращения три года и 30-дневными купонными периодами. Оферта запланирована на июнь.

По результатам январских торгов облигации компании прибавили 1,3 пункта к средневзвешенной стоимости и торговались по цене 101,92% от номинала. Общий объем торгов составил 3,34 млн рублей.

Спрос на услуги бьюти-индустрии, в которой работает компания, непрерывно растет уже несколько лет подряд. В связи с чем «Кисточки Финанс» активно развивают свою сеть. Например, на март запланировано открытие студии маникюра и педикюра KISTOCHKI по франшизе в Санкт-Петербурге.

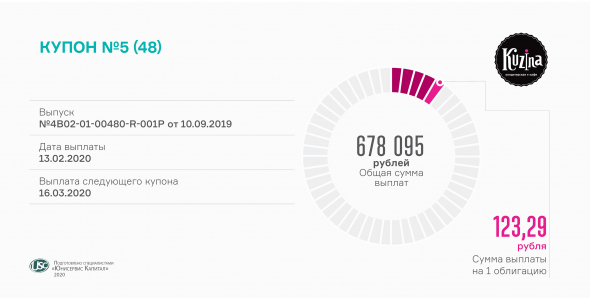

«Кузина» выплатила 5-й купон

- 13 февраля 2020, 14:10

- |

Эмиссия облигаций номиналом 10 тыс. руб. в количестве 5,5 тыс. на общую сумму 55 млн со сроком погашения 4 года состоялась в сентябре 2019-го. Ежемесячно инвесторы компании получают доход в размере 678095 руб. Сумма выплат на одну облигацию составляет 123,29 руб.

Облигации «Кузины» активно участвовали в январских торгах на Московской бирже, сформировав оборот свыше 13,6 млн руб. Средневзвешенная ставка по ним составила 103,24% от номинала, показав прирост на 1 пункт по сравнению с декабрьскими данными.

По результатам исследования, проведенного маркетинговой компанией Nielsen, «Кузина» — самый узнаваемый в Новосибирске кондитерский бренд. Тем не менее, руководство сети не сбавляет обороты, а напротив, планирует дальнейшее развитие через внедрение вспомогательных онлайн-сервисов и увеличение ассортимента выпускаемой продукции.

Коротко о главном на 13.02.2020

- 13 февраля 2020, 08:51

- |

- «ПР-Лизинг» прошел оферту по выпуску серии 001Р-01. Держатели не предъявили облигаций к выкупу

- «Ай-Теко» заключил договор подряда на выполнение работ в строящемся отеле Radisson Blu в Москве, заказчик – дочка НОВАТЭКА «Шервуд Премьер»

Подробнее о событиях и эмитентах на Boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

Критерии выбора базового списка бумаг: купон более 11% (что соответствует в среднем спреду в 4 п.п. к ОФЗ с сопоставимым сроком обращения), эффективная доходность к погашению/оферте более 10%.

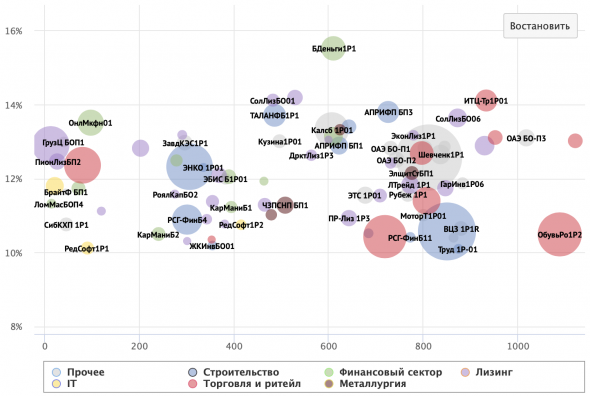

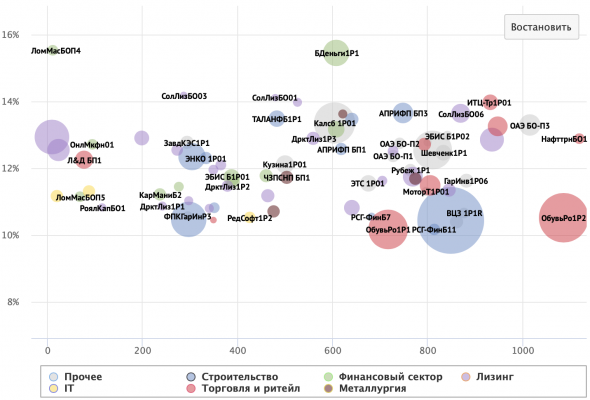

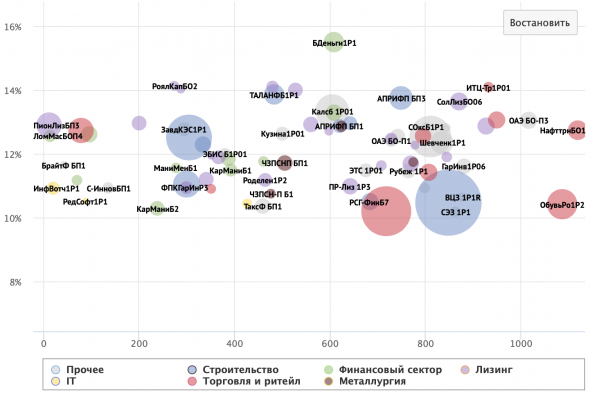

Вертикальная ось — эффективная доходность к погашению/оферте в % годовых, горизонтальная — дюрация в днях.

На сайте график интерактивный, можно увеличить масштаб любой области графика, выделив ее мышкой. Все выпуски сгруппированы по отраслям — выберите какие отображать на графике, а какие скрыть.

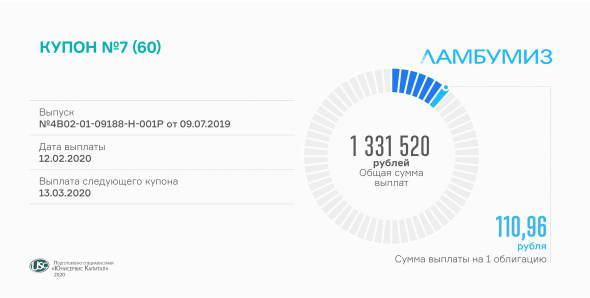

«Ламбумиз» выплатил 7-й купонный доход своим инвесторам

- 12 февраля 2020, 13:22

- |

В рамках выпуска ООО «Ламбумиз» получил 120 млн инвестиций с 5-летним сроком погашения и 60-ю купонными периодами. Сумма выплаты купона по ставке 13,5% годовых за одну облигацию номиналом 10 000 составила 110,96 руб.

На январских торгах облигации котировались по средневзвешенной стоимости в 103,35% от номинала, что почти на 1,5 пункта выше декабрьских результатов. Сформированный оборот за месяц – свыше 7,8 млн рублей.

ООО «Ламбумиз» занимается производством многослойной картонной упаковки для молочных продуктов, соков и вин. Компания также имеет собственную дизайн-студию, что позволяет создавать готовый полноценный продукт, полностью соответствующий потребностям заказчиков.

По оценке ФАС, компания входит в ТОП-5 производителей, формирующих Российский рынок картонной упаковки. Основное направление, выбранное ООО «Ламбумиз» для дальнейшего развития – увеличение объемов выпуска и расширение ассортимента продукции путем развития направления гибкой упаковки.

Коротко о главном на 12.02.2020

- 12 февраля 2020, 08:37

- |

- «Брусника» утверждает изменения в программу облигаций и проспект ценных бумаг

- «Сибирский гостинец» начал размещение дополнительного выпуска обыкновенных акций: 500 тыс. ценных бумаг номиналом 1 копейка каждая

- Московская биржа переводит выпуск серии 001Р-01 «Обуви России» во Второй уровень ценных бумаг

- «Дэни колл» опубликовал отчет, ответив на некоторые вопросы инвесторов публично. Мнение аналитиков boomin в нашей главной новости

Подробнее о событиях и эмитентах на Boomin.ru

Следим за объемами торгов в нашем сегменте облигаций: в интерактивном графике, таблице текущих размещений и лучших ценных бумаг по объему торгов, доходности и изменению цен – в ВДОграфе

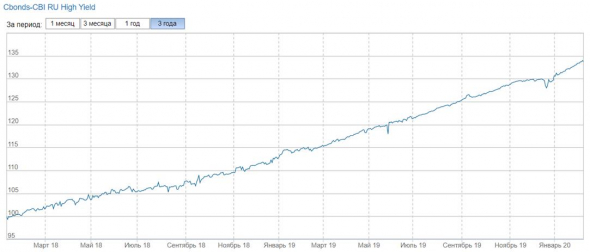

Как чувствует себя сектор высокодоходных рублевых облигаций?

- 12 февраля 2020, 07:31

- |

Как чувствует себя сектор высокодоходных рублевых облигаций? Обратимся к индексу Cbonds-CBI RU High Yield. В конце прошлого года сектор испытал первый заметный шторм: число эмиссий превышало спрос, а облигации «Дэни Колл» упали на 35%. Однако рыночный маятник качнулся в противоположную сторону. Как раз в конце 2019 года интерес к высокодоходным облигациям начал стремительно расти. К примеру, за последние 2 недели за комментариями именно по рынку ВДО к нам обратились сразу 3 топовых деловых издания. Знали ли журналисты этих изданий высокодоходном секторе еще полгода назад? Так или иначе, итогом стал рост цен высокодоходных облигаций. Сопровождая постепенное снижение купонных доходностей новых выпусков, он позволил зафиксировать индексу High Yield доходность в 16,5% за последние 12 месяцев. С начала года сектор ВДО уверенно выигрывает в доходностях у широкого рынка облигаций.

Каковы ожидания от рынка? Расширение спроса во многом нивелирует дефолтные риски. Вряд ли в нынешнем году мы увидим даже пару дефолтов. Но и удержать доходность в 16,5%, скорее всего, не удастся. Купоны в секторе все реже достигают или превышают 13%, облигации с купонами в 15% и более постепенно уходят с рынка. Центром притяжения доходностей любого облигационного рынка являются купонные ставки. Которые в наступившем году, учитывая денежную политику Банка России и низкую инфляцию, вероятно, в среднем не превысят 12,5-13%. Высокодоходные облигации – это, как правило, короткие бумаги, со средним сроком погашения 2-3 года. Короткие сроки ограничивают рост цен (как и ограничивают их падение в неблагоприятных условиях). Так что заработать на портфеле ВДО 13% годовых в перспективе 2020 года будет более реалистично, чем 15% или более.

( Читать дальше )

Коротко о главном на 11.0.2020

- 11 февраля 2020, 08:21

- |

- «Дядя Дёнер» сообщило о направлении заявления на регистрацию выпуска биржевых облигаций серии БО-П02, номинальной стоимостью 10 тыс. рублей каждая. Срок обращения бумаг составит 3 года. Сумма выпуска и ставка пока не сообщаются

- «Сибирский КХП» принял решение вступить в Ассоциацию предприятий пищевой и перерабатывающей промышленности Омской области

- АКРА подтвердило кредитный рейтинг «МигКредит» на уровне BB-(RU). Прогноз — «развивающийся»: отражает мнение АКРА относительно неопределенности структуры собственности «МигКредита» и взаимоотношений собственников с банковскими кредиторами

Подробнее об эмитентах и событиях на boomin.ru

Об итогах прошедшего торгового дня и результатах размещений на первичном рынке в ВДОграфе

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал