ВДО

Обзор портфелей PRObonds. Пока что "все идет по плану"

- 23 сентября 2020, 08:01

- |

• Результаты

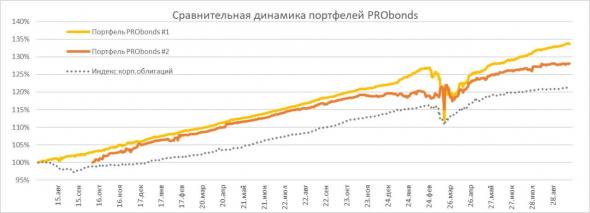

o Актуальные доходности портфелей (за 365 дней) составляют 12,9% годовых для портфеля PRObonds #1 и 9,9% для портфеля PRObonds #2. Портфели полностью доступны для копирования, все рекомендации публикуются заранее, до совершения сделки.

o Портфель #1, полностью ориентированный на облигации, хоть и содержит небольшую часть активов в деньгах, продолжает быстрыми темпами обгонять широкий облигационный рынок (приведена разница в динамике портфеля и индекса корпоративных облигаций Московской биржи).

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Сразу три эмитента «Юнисервис Капитал» получили субсидии

- 22 сентября 2020, 11:58

- |

В рамках национального проекта «Малое и среднее предпринимательство и поддержка индивидуальной предпринимательской инициативы» компании-эмитенты могут рассчитывать на частичную компенсацию купонных выплат по своим облигациям из бюджета страны.

Завершившийся тур стал третьим по счету с момента запуска программы в 2019г. Отбор кандидатов проходит дважды в год. На этот раз заявки подали сразу 13 компаний: ООО «НЗРМ», ООО «Талан-Финанс», ООО «Брайт-Финанс», ООО «С-Инновации», ООО «Трейдберри», ООО «Каскад», ООО НПП «Моторные технологии», ООО «Эбис» (с заявками по двум выпускам), ООО «Легенда», ЗАО «Ламбумиз», ООО «Завод КриалЭнергоСтрой», ООО «Мессис» и ООО «Кузина».

На выплату субсидий отобранным в третьем туре компаниям МСП Минэкономразвития выделило в общей сложности 88,7 миллионов рублей.

Согласно правилам программы поддержки, каждый из участников в праве претендовать на компенсацию, не превышающую 70% от учетной ставки Центробанка, которая составляет 6,25% годовых и делать это дважды в год, получая субсидии по фактически выплаченным купонам. Кроме того, участники могут разово претендовать и на компенсацию части затрат по организации выпуска облигаций. Такая поддержка позволяет снизить долговую нагрузку на компании, а также мотивирует других представителей МСП активнее использовать такой перспективный финансовый инструмент, как биржевые облигации.

( Читать дальше )

Коротко о главном на 22.09.2020

- 22 сентября 2020, 07:16

- |

Старт новых размещений:

- «Регион-продукт» 24 сентября начнет размещение выпуска трехлетних облигаций серии 001Р-01 объемом 50 млн рублей. Организатор — Церих, соорганизатор и якорный инвестор — МСП Банк

- «СЭЗ им. Серго Орджоникидзе» сегодня начинает размещение выпуска 7-летних облигаций серии 001Р-02 объемом 500 млн рублей. Ставка купона установлена в размере 10,75% годовых на весь срок обращения. Организатор — ИК «Фридом Финанс»

- «Группа «Продовольствие» сегодня начинает размещение дебютного выпуска объемом 70 млн рублей, срок обращения — 2 года. Ставка купона — 13% годовых на весь срок обращения. Организатор — GrottBjorn, андеррайтер — «Иволга Капитал»

GrottBjorn планирует в первой декаде октября размещение еще одного дебютного выпуска — ООО «Сибнефтехимтрейд». Уведомить о желании купить облигации можно через сервис boomerang -https://boomin.ru/boomerang/emissions/sibnefteximtrejd (сервис дает возможность вернуть 0,5% бонусами boomin от приобретенного объема).

( Читать дальше )

Еще две АЗС Shell начали свою работу в Новосибирской области

- 21 сентября 2020, 14:52

- |

Сеть автозаправочных станций под брендом одной из крупнейших в мире нефтегазовых компаний Shell растет в Новосибирске при сотрудничестве с ООО «АЗС-Люкс» и участии нефтетрейдера «Нафтатранс Плюс».

Новые заправочные станции, расположенные по адресу Бердское шоссе, 500 и ул. Фабричная, 57 оснащены в соответствии с существующими европейскими стандартами и представляют все виды топлива, включая фирменные марки Shell V-Power.

Традиционно на территории заправок расположены минимаркет, кафе с напитками и свежей выпечкой, точка подключения к интернету и санитарные помещения, которыми могут воспользоваться посетители.

Бесперебойные поставки топлива для всех заправок Shell в Новосибирской области обеспечивает ООО «Нафтатранс Плюс». Специально для этих целей партнер нефтетрейдера, предоставляющий услуги по транспортировке ГСМ, приобрел и оформил в фирменные цвета бренда Shell новый бензовоз.

( Читать дальше )

«НЗРМ» направил в НРД средства на выплату 19 купона

- 21 сентября 2020, 11:45

- |

Общая сумма купонных выплат составляет 887 680 рублей. Доход инвесторов начисляется каждые 30 дней по ставке 13,5% годовых, которую эмитент установил на весь срок обращения облигаций. На одну бумагу в номинале 10 тысяч приходится 110,96 руб.

Общий объем облигационного займа серии БО-П01 (ISIN код: RU000A1004Z9) — 80 млн руб. Бумаги поступили в обращение на биржу 1 марта 2019 года и были выкуплены в течение одного дня. Установленный срок погашения бондов — 12.08.2022г.

Облигации ООО «НЗРМ» с момента выпуска активно торгуются на вторичном рынке. А августе на Мосбирже по ним было заключено сделок купли-продажи на общую сумму 3,3 млн руб. (почти на 1 млн больше, чем месяцем ранее). Средневзвешенная цена за прошлый месяц выросла на 1,66 пункта и составила 106,15% от номинальной стоимости.

В ближайшее время мы опубликуем аналитические данные по итогам работы эмитента в первом полугодии 2020г., составленные на основании бухгалтерской отчетности компании. Внимательно следите за нашими обновлениями.

Коротко о главном на 21.09.2020

- 21 сентября 2020, 11:10

- |

Размещения новых эмитентов:

- «ТЕХНО Лизинг» полностью разместил выпуск пятилетних облигаций серии 001Р-03 объемом 250 млн рублей. Ставка купона на весь срок обращения установлена в размере 12,5% годовых

- «Группа «Продовольствие» 22 сентября начнет размещение выпуска двухлетних облигаций серии БО-01 объемом 70 млн рублей. Ставка купона установлена в размере 13% годовых на весь срок обращения бумаг, купоны ежемесячные

- «Септем Капитал» сообщил о планах по размещению выпуска коммерческих облигаций «ТЭК Салават». Параметры выпуска в настоящее время неизвестны. Основная деятельность эмитента — сбор и обезвреживание отходов

Подробнее о событиях и эмитентах на boomin.ru

Продолжаем сбор предварительных заявок на участие в выпуске биржевых облигаций ООО «Сибнефтехимтрейд». Заявки можно подать напрямую организатору на ящик investor@grottbjorn.com, указав ФИО, количество и брокера.

( Читать дальше )

На платформу boomerang добавлен выпуск облигаций ООО "Сибнефтехимтрейд"

- 18 сентября 2020, 07:25

- |

Размещение «Сибнефтехимтрейд» запланировано на первую декаду октября. И как анонсировал Максим Чернега на онлайн-семинаре Cbonds, организатор выпуска GrottBjorn начинает изучать спрос на платформе boomerang.

На странице boomin.ru/boomerang/emissions/sibnefteximtrejd, начиная с 17:30 по Москве можно оставить уведомление на любое количество облигаций, а если вы планируете купить от 200 штук и более, то после размещения вам будет начислено 0,5% вознаграждения.

Коротко параметры выпуска:

- Объем: 300 млн рублей

- Номинал: 1 тыс. рублей

- Ориентир ставки купона: 13,5% годовых

- Срок обращения: 3,5 года

- Оферта: не предусмотрена

- Организатор и андеррайтер: финансовое ателье GrottBjorn (ЗАО «СБЦ)

Презентация эмитента также доступна по ссылке.

Всем, кто оставит уведомления, накануне размещения будет отправлен скрипт.

Инициативы по росту налогов в призме рисков высокодоходных облигаций

- 18 сентября 2020, 07:16

- |

Наблюдаю инициативы правительства по росту НДПИ для металлургической и химической промышленности (рост вплоть до 3,5 раз), разговоры о возможности поднятия налога для нефтяных компаний, ускоренное движение законопроекта об увеличении НДФЛ до 15% при годовом доходе гражданина выше 5 млн.р., предложение премьера о повышении акцизов на табачную продукцию на 20%. Такой плотности фискальной повестки я не могу вспомнить. Сбор налогов на фоне дефицитов федерального и региональных бюджетов перешел в разряд суперприоритетных задач.

Параллельно с ростом самого налогового бремени должны ужесточиться методы сбора. Ждем больше налоговых проверок и больше налоговых исков. В конце концов, больше налоговых списаний и штрафов, вне зависимости от их справедливости.

Практический вывод, который из этого должен сделать в нашем случае владелец высокодоходных облигаций: необходимо уделять пристальное внимание соблюдению налоговой дисциплины эмитентами, бумаги которых он держит. Риск далек от умозрительного.

( Читать дальше )

Коротко о главном на 18.09.2020

- 18 сентября 2020, 06:50

- |

Ближайшие размещения, итоги оферты и исключение из котировального списка

- «СЭЗ им. Серго Орджоникидзе» планирует 22 сентября начать размещение семилетнего выпуска серии 001Р-02 объемом 500 млн рублей, ставка купона — 10,75% годовых на весь срок обращения. Организатор — ИК «Фридом Финанс»

- «Сибнефтехимтрейд» в первой декаде октября планирует разместить дебютный выпуск облигаций объемом 300 млн рублей, срок обращения — 3,5 года. Организатор — финансовое ателье GrottBjorn. Выпуск добавлен в систему boomerang на boomin.ru

- «Ломбард «Мастер» с 16 декабря прекращает торги по выпускам БО-П06, БО-П07, БО-П08 на Московской бирже

- «ПР-Лизинг» подвел итоги оферты по трем выпускам. Суммарно эмитент выкупил 64 699 облигаций

Подробнее о событиях и эмитентах на boomin.ru

( Читать дальше )

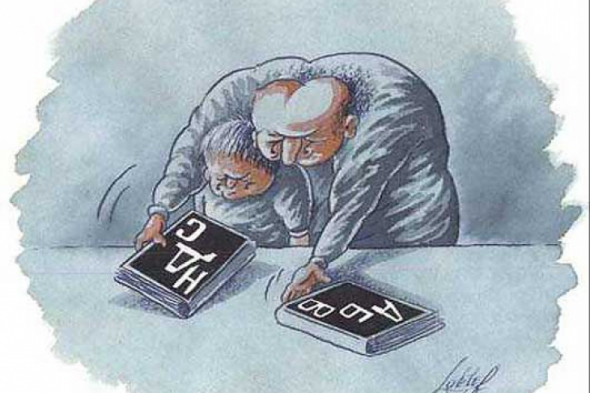

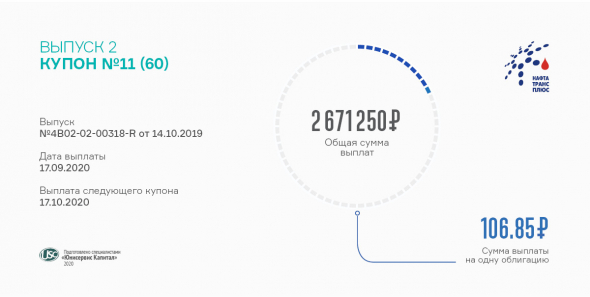

Состоялась выплата 11 купона по 2 выпуску ООО «Нафтатранс плюс»

- 17 сентября 2020, 15:24

- |

Купонный доход начислен по ставке 13% годовых. Одна облигация ежемесячно приносит держателю 106,85 руб., общая сумма, выплаченная эмитентом в этом месяце составила 2 671 250 руб.

По данному выпуску действует плавающий купон, который устанавливается с учетом ставки ЦБ, но не менее 13 и не более 15% годовых.

Компания привлекла инвестиции в размере 250 млн рублей, разместив выпуск серии БО-02 (RU000A100YD8) в октябре 2019 года. Бумаги будут обращаться на бирже в течение пяти лет (до 26.09.2024 г.), но могут быть досрочно погашены по решению эмитента.

Августовский оборот по бумагам данной эмиссии составил почти 16,7 млн руб., что, впрочем, на 30,8 млн меньше, чем в июле. А котировки напротив, показали существенный прирост — средневзвешенная цена августа выросла на 0,88п.п. и зафиксирована на уровне 100,57% от номинала.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал