ВДО

Анализ МФСО компании ПАО "Кокс" за 1п2025г

- 01 декабря 2025, 12:38

- |

📊 Кредитный рейтинг: ВВВ+, прогноз негативный (АКРА)

Мои выводы:

🔴 Отраслевые риски (горно-металлургическое предприятие)

🔴 За 1п2025г в сравнении с 1п2024г:

1) Выручка -4,7% (60,7 млрд)

2) Валовая прибыль -29,4% (8,8 млрд) — выручка упала, а себестоимость даже чутка выросла ❗️

3) Операционная прибыль -67,7% (1,2 млрд) — стараются резать расходы, но результат мизерный ❗️

4) Финансовые расходы +54,6% (11 млрд) — продолжают набирать долг под высокий процент ❗️

5) Чистый убыток -9,7 млрд (годом ранее 1,9 млрд) — закономерный результат...❗️

🟢 Чистые денежные средства полученные от операционной деятельности за 1п2025г в сравнении с 1п2024г +6,5 млрд (11,8 млрд / год назад 5,3 млрд)

🟡 За 9м2025г в сравнении с концом 2024г:

1) Кэш -48% (2,7 млрд) — учитывая процентные платежи, погашения кредитов, размер кэша невелик ❗️

2) Дебиторская задолженность -17,3% (19,6 млрд)

3) Запасы -22,1% (10,9 млрд)

4) РА: средний финансовый профиль (наличие значительных невыбранных лимитов по предоставленным кредитным линиям) ✅

( Читать дальше )

- комментировать

- 567 | ★1

- Комментарии ( 0 )

Новый выпуск облигаций "реСтор" (RU000A10DMN0)

- 01 декабря 2025, 10:08

- |

🔶 ООО «реСтор»

▫️ Облигации: реСтор-001Р-02

▫️ ISIN: RU000A10DMN0

▫️ Объем эмиссии: 1 млрд. ₽

▫️ Номинал: 1000 ₽

▫️ Срок: на 2 года

▫️ Количество выплат в год: 12

▫️ Тип купона: постоянный

▫️ Размер купона: 18,85%

▫️ Амортизация: нет

▫️ Дата размещения: 01.12.2025

▫️ Дата погашения: 21.11.2027

▫️ ⏳Ближайшая оферта: -

Об эмитенте: «реСтор» (г. Москва) — розничная сеть магазинов техники и электроники.

➖➖➖

Информацию о новых выпусках, анализ эмитентов (с расчетом ОФС, фин. показателей, рейтинг и др.) см. в телеграм-канале.

Сделки в портфеле ВДО. + Л-Старт (YTM 33,6%)

- 01 декабря 2025, 08:29

- |

📌Редактируемая версия таблицы — в 👉👉👉 чате Иволги 👉 t.me/ivolgavdo/49711

Все сделки новой недели — по 0,1% от активов портфеля за сессию, начиная с сегодняшней, для каждой из позиций.

Исключение — Л-Старт 02 (B, YTM 33,6%), эту бумагу покупаем сегодня на первичном размещении.

Интерактивная страница портфеля PRObonds ВДО: https://ivolgacap.ru/hy_probonds/

( Читать дальше )

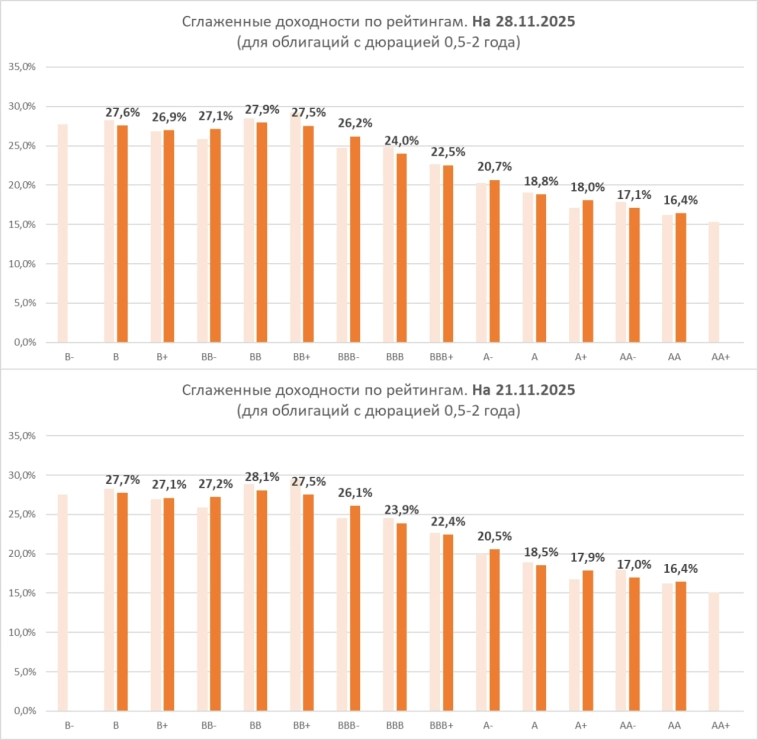

Средние доходности облигаций (по рейтингам)

- 01 декабря 2025, 07:45

- |

Средние доходности облигаций в зависимости от рейтинга. И как они изменились за неделю.

Telegram: @AndreyHohrin

Не является инвестиционной рекомендацией. Ссылка на ограничение ответственности

Следите за нашими новостями в удобном формате: Telegram, Youtube, Rutube, Smart-lab, ВКонтакте, Сайт

68 наиболее и 65 наименее доходных облигаций с рейтингами от BB- до AA+, по оценке Иволги

- 01 декабря 2025, 06:22

- |

📌Полный файл с отбором ВДО для этой публикации — 👉👉👉 в чате Иволги: 👉 t.me/ivolgavdo/49687

Ранжируем сравнительную привлекательность ВДО и не только ВДО по «справедливой» доходности и по доходности относительно рейтинга. В выборке наиболее ликвидные облигации с рейтингами от BB- до AA+, суммы выпусков — от 300 млн р. Тот спектр бумаг, которым, в основном Иволга и торгует.

|«Справедливый» уровень доходности для каждого из кредитных рейтингов предполагает, что облигационная доходность равна доходности денежного рынка, если поправить ее на вероятность дефолта (рассчитывается на статистике дефолтов от 3 рейтинговых агентств) и возможность продать облигацию по цене 25% от номинала.|

Чем больше премия доходности отдельной облигации к ее справедливому уровню, рассчитанному нами, тем выше эта облигация в 👆первой таблице.

Чем, наоборот, больше дисконт – тем ниже облигация во 👇второй таблице.

Зеленым выделены бумаги, входящие в публичный портфель PRObonds ВДО, где мы стремимся держать облигации из 👆первой таблицы и избегать из 👇второй.

( Читать дальше )

Первичные размещения облигаций: план на неделю с 1.12 по 7.12.25 (часть 1/2)

- 01 декабря 2025, 02:52

- |

💰 АФК Система: AA-, 2 выпуска – фикс купон до ~17,7% ежемес. (YTM до ~19,2%), флоатер ΣКС+450 ежемес. (EY до 23,15%), 2,5/2 года, общий объем 3 млрд.

Оставлю за скобками кредитное качество эмитента и серийность их выпусков. Тут общего мнения быть не может, спекулятивно есть смысл ориентироваться на рынок (где АФК по-прежнему торгуется ниже своего формального рейтинга), а в холд – только верить, что too big to fail

Фикс удобно сравнить с недавним выпуском 2Р-04 RU000A10CU48, который сидит недалеко от номинала с YTM чуть выше 18%. Соответственно, новый можно считать самостоятельно интересным только в пределах купона 17,5%, дальше разница остается чисто косметическая

( Читать дальше )

Анализ РСБУ компании "ПЭТ ПЛАСТ" за 3кв2025г

- 30 ноября 2025, 06:45

- |

📊 Кредитный рейтинг и эфир: В, прогноз стабильный (Эксперт РА) / эфир с эмитентом

📄 Прошлый обзор эмитента за 1п2025г тут

⚙️ Деятельность эмитента тут

Мои выводы:

🟢 За 9м2025г в сравнении с 9м2024г:

1) Выручка -1,5% (1,2 млрд / +64% кв/кв) — сократили отставание по сравнению с 1п2025г

2) Валовая прибыль +26,1% (280 млн / +74% кв/кв)

3) Прибыль от продаж +53,3% (197 млн / +84% кв/кв) — растут быстрее валовой прибыли, как результат экономии✅

4) Проценты к уплате х2,1 (152 млн / +84% кв/кв) — темп роста остался прежним, что и в 1п2025г, а вот рост прибыли от продаж замедлился

5) Не понимаю, почему прочие доходы отличаются в строке 2340 (40,359) от таблицы в пояснительном документе (49,498), тоже самое с прочими расходами: строка 2350 (13,604) и таблица в документе (175,519)❗️

6) Чистая прибыль +24% (78,5 млн / +38,7% кв/кв) — замедление роста чистой прибыли

🟡 ОДП за 9м 2025г в сравнении с9м2024г -364 млн (год назад -185 млн / убыток увеличился на 7% кв/кв)

🟡 За 9м2025г в сравнении с концом 2024г:

( Читать дальше )

Анализ РСБУ компании "КВАЗАР Лизинг" за 3кв2025г

- 29 ноября 2025, 12:50

- |

📊 Кредитный рейтинг и эфир: В, прогноз стабильный (Эксперт РА) / эфир с эмитентом

Мои выводы:

🔴 Отраслевые риски (лизинг+майнинг)

🔴 Очень маленькая компания

🟢 За 9м2025г в сравнении с 9м2024г:

1) Выручка х2 (370 млн / +52% кв/кв)

2) Валовая прибыль х2,8% (135 млн / +53% кв/кв)

3) Прибыль от продаж вышла в плюс на 90 млн (+47% кв/кв) — управленческие расходы даже снизились в сравнении с 9м2024г, отличный результат✅

4) Проценты к уплате 9,7 млн, годом ранее данных нет (+86,5% кв/кв) — стремительный рост за квартал

5) ЧИЛ +24,2% (1,12 млрд / -2% кв/кв) — компания маленькая, поэтому хорошо, что растут, лишь бы выдержали долговую нагрузку✅

6) Чистая прибыль х5,8 (26,1 млн / х2,4 кв/кв)

🟢 ОДП за 9м2025г в сравнении с9м2024г +76,6 млн (469 млн / +61% кв/кв)

🟢 За 9м2025г в сравнении с концом 2024г:

1) Кэш х2,1 (134 млн / х2,5 кв/кв) — думаю готовятся к погашениям и готовят деньги

2) Дебиторская задолженность -17,3% (21,5 млн / +70% кв/кв)

3) Изъятие предметов лизинга для перепродажи (запасы) -12,3% (17,6 млн / 0% кв/кв)

( Читать дальше )

🔥 Аудиторы, рейтинги и здравый смысл. Что на самом деле защищает от дефолтов ❓ Как не купить кота в мешке на облигационном рынке ❓ Жесткие правила выживания

- 29 ноября 2025, 10:33

- |

За последний год на бирже появилось несколько десятков новых эмитентов. За 3 года – больше сотни. А всего на бирже 2536 выпусков облигаций. Но как в них ориентироваться? Разбираемся, кто такие аудиторские компании, рейтинговые агентства, и чем они могут помощь российскому инвестору? Цитируем классика 😊

Вообще, ключевые отличия облигаций:

🔹срок (и дюрация)

🔹доходность

🔹ликвидность

🔹качество

И если с первыми тремя все более-менее понятно, тот как оценить качество заемщика? Вы ведь теперь кредитор и только вам решать, что лучше: дать в долг надежной компании, но под меньший процент, или рискнуть, вложив деньги в 10 стартапов с высокими ставками, понимая, что у нескольких из них будут проблемы. Для этого, нужно понимать: кто рискованный, а кто – нет. Для кого ставка 20% мало, а для кого 15% — много.

Для определения качества, у инвестора есть три помощника:

🔹 аудиторская компания

🔹 рейтинговое агентство

🔹 здравый смысл 😅

Поговорим о первых двух. Например, в нашем проекте 👵Портфель бабули мы в первую очередь ориентируемся на кредитный рейтинг. Стараемся обходить стороной все, что ниже А-.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал