ВВП США

США. Рецессия. ВВП 1 кв 2025 г. Банк Атланты 26 марта 2025 г.

- 26 марта 2025, 19:41

- |

Последняя оценка: -1,8 процента. 26 марта 2025 г.

Оценка модели GDPNow для реального роста ВВП (сезонно скорректированная годовая ставка) в первом квартале 2025 года составляет -1,8 процента 26 марта, не изменившись с 18 марта после округления. После недавних публикаций Бюро переписи населения США и Национальной ассоциации риэлторов текущий прогноз реального роста валовых частных внутренних инвестиций в первом квартале снизился с 9,1 процента до 8,8 процента. Прогноз альтернативной модели, которая корректирует импорт и экспорт золота, как описано здесь, составляет 0,2 процента.

Следующее обновление GDPNow — пятница, 28 марта.

- комментировать

- 404

- Комментарии ( 0 )

Заседание ФРС Заявление Пауэлла Снижение прогнозов по ВВП, вероятность рецессии увеличивается

- 19 марта 2025, 22:20

- |

Федеральная резервная система (ФРС)

сохранила процентную ставку по федеральным кредитным средствам (federal funds rate)

в диапазоне 4,25-4,5% годовых,

по итогам заседания 18 — 19 марта.

С апреля ФРС будет снижать объем US Treasuries на своем балансе на $5 млрд в месяц, а не на $25 млрд, как сейчас.

Ежемесячные темпы сокращения вложений в ипотечные бумаги останутся на уровне $35 млрд.

Федрезерв сокращает объем активов на своем балансе за счет отказа от реинвестирования поступлений от погашаемых бумаг.

Решение сохранить ставку было принято единогласно всеми членами FOMC и совпало с ожиданиями.

Федеральная резервная система (ФРС) повысила прогноз инфляции в США на 2025 год до 2,7% с ожидавшихся в декабре 2,5%, на 2026 год — до 2,2% с 2,1%, говорится в сообщении американского ЦБ.

Прогноз инфляции на 2027 год оставлен на уровне 2%.

Федрезерв ухудшил прогноз роста ВВП США на 2025 год до 1,7% с 2,1%,

на 2026 год — до 1,8% с 2%,

на 2027 год — до 1,7% с 1,9%.

Медианный прогноз руководителей ФРС предполагает, что

( Читать дальше )

США. ВВП 1 кв 2025 г. Банк Атланты 17 марта 2025 г.

- 17 марта 2025, 19:29

- |

Последняя оценка: -2,1 процента — 17 марта 2025 г.

Модель GDPNow оценивает реальный рост ВВП (сезонно скорректированная годовая ставка) в первом квартале 2025 года на уровне -2,1 процента 17 марта, что ниже -1,6 процента 7 марта. После публикации данных о розничных продажах сегодня утром прогноз реального роста личных потребительских расходов в первом квартале снизился с 1,1 процента до 0,4 процента.

Темпы роста реального валового внутреннего продукта (ВВП), измеряемые Бюро экономического анализа США (BEA), являются ключевым показателем темпов экономической активности. Это одна из четырех переменных, включаемых в экономические прогнозы членов Совета управляющих Федеральной резервной системы и президентов банков для каждого второго заседания Федерального комитета по открытым рынкам (FOMC).

Для личного и образовательного использования.

📈🇪🇺🇺🇸EURUSD с начала недели вырос на 3,3% - разбираемся в причинах и анализируем дальнейшие перспективы.

- 05 марта 2025, 15:23

- |

На прошлой неделе я подробно описывал причины начала укрепления USD. В этом плане у нас ничего не изменилось — EUR снижался на ожиданиях введения пошлин и сейчас в этом плане у нас ничего не изменилось.

Текущее же ослабление USD связано уже с поступающими данными из экономики самих США. В пятницу 28.02 ожидаемый ВВП за 1 квартал этого года (GBPNow) неожиданно показал снижение -1,5% вместо ожиданий в +2,3%, а затем в понедельник 03.03 данный показатель уже оценивал ВВП США в 1 кв. 2025 в -2,8%.

Для справки:

GDPNow – это инструмент прогнозирования экономического роста, разработанный Федеральным резервным банком Атланты. Он оценивает темпы роста реального ВВП США в текущем квартале на основе поступающих макроэкономических данных.

Модель обновляется в реальном времени по мере выхода новых экономических показателей (розничные продажи, промышленное производство, экспорт/импорт, инфляция и др.).

GDPNow использует статистические алгоритмы, приближенные к методике расчёта официального ВВП, но без субъективных корректировок. Прогноз пересчитывается до 6 раз в месяц, обеспечивая оперативную оценку экономики.

( Читать дальше )

США. Рецессия. ВВП 1 кв 2025 г. Банк Атланты 28 февраля 2025 г.

- 03 марта 2025, 13:52

- |

GDPNow не является официальным прогнозом Федерального резервного банка Атланты. Скорее, его лучше всего рассматривать как текущую оценку реального роста ВВП на основе доступных экономических данных за текущий измеряемый квартал. В GDPNow не вносятся субъективные корректировки — оценка основана исключительно на математических результатах модели.

Модель GDPNow оценивает рост реального ВВП (сезонно скорректированный годовой показатель) в первом квартале 2025 года на 28 февраля на уровне -1,5 процента по сравнению с 2,3 процента по состоянию на 19 февраля. П

( Читать дальше )

Немного о США

- 08 февраля 2025, 09:32

- |

ВВП США в 2024г вырос на 2,8%, в 4кв - на 2,3% — Министерство торговли страны

- 30 января 2025, 17:01

- |

1prime.ru/20250130/ssha-854563507.html

ВВП США в третьем квартале вырос на 2,8% в годовом исчислении

- 30 октября 2024, 16:39

- |

Экономика, темпы роста которой несколько замедлились по сравнению с показателем в 3% во втором квартале, развивалась благодаря растущим потребительским расходам. В третьем квартале они выросли на 3,7% в годовом исчислении, что почти на целый п.п. больше, чем в предыдущем квартале. Экспорт также вырос на 8,9% в годовом исчислении, что значительно выше 1% во втором квартале. Расходы федерального правительства выросли на 9,7% в годовом исчислении (по сравнению с 4,3% во втором квартале). Такого рода экономическая активность компенсировала стремительный рост импорта, который свидетельствует об устойчивом спросе. Однако при расчете ВВП он оказывает негативное влияние на экономический рост.

Темпы роста американской экономики замедлились по сравнению с концом 2023 года, когда они достигали 3,4%. В третьем квартале 2023 года рост ВВП страны составил 4,9%. На снижение показателя повлиял резкий рост импорта.

tass.ru/ekonomika/22271381

ВВП на душу США vs Европа

- 30 октября 2024, 05:36

- |

Сегодняшний мир, отмечается в отчете Марио Драги, особенно плохо подходит для ЕС. Эпоха динамичной торговли и многосторонности умирает. Блок потерял своего самого важного поставщика дешевой энергии — Россию. Цены на электроэнергию в ЕС в 2-3 раза выше, чем в США. Цены на природный газ выше в 4-5 раз.

ВВП на душу в долл.:

Согласно отчету, «темпы роста реального располагаемого дохода [на душу населения] в США в два раза выше, чем в ЕС. Во многом это объясняется тем, что ЕС сильно отстал от США (и даже Китая) в цифровой революции. Только четыре из 50 крупнейших технологических компаний мира являются европейскими. Цены на энергоносители в ЕС относительно высоки, особенно по сравнению с ценами в США. Демографические показатели в ЕС также ужасны».

тг канал https://t.me/TradPhronesis

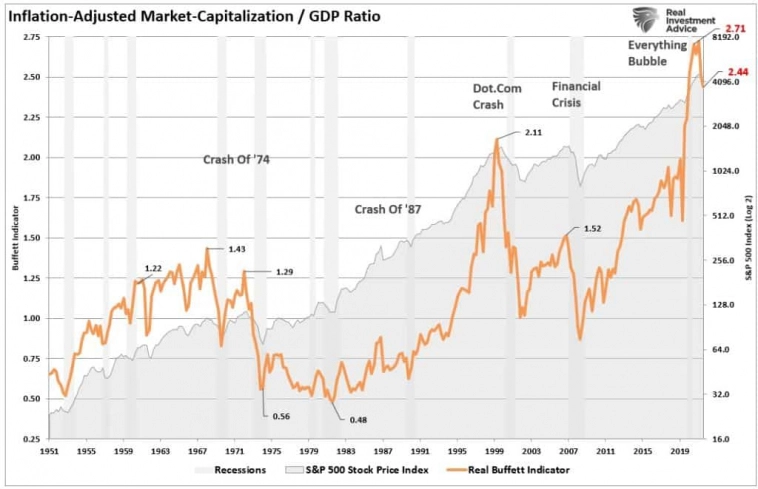

Если индикатор Баффета работает...

- 23 октября 2024, 11:45

- |

Для справки, индикатор Баффета это просто соотношение двух цифр — рыночная капитализация всех местных компаний поделенная на ВВП страны. Некоторые люди по непонятной мне причине считают, что это отношение должно составлять 1. И якобы маркеткап любой страны колеблется вокруг этого соотношения к ВВП, равному 1 и стремится к нему, в этом как бы и состоит «индикация» индикатора Баффета )

Так вот, если индикатор Баффета работает (т. е. стремится к 1), то получается, что индексы фондовых рынков в реальном выражении в среднем должны расти со скоростью роста ВВП соответствующих стран (США) или регионов (ЕС), то есть на 1-2-3% в год, то есть с той же скоростью, что растут так называемые развитые страны. Но большинство долгосрочных инвесторов почему-то ждет, что в долгосроке индексы будут давать им, как в прошлом, по 5-7% в год… Почему так?

Получается, либо индикатор баффета сними, либо повышенную относительно роста ВВП доходность надень )).

А если индикатор Баффета не работает… то никто никому ничего не должен )).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал