ВАлюта

Обзор рынка акций за неделю (ФГ "ФИНАМ"). Чиновники ФРС готовы к многократному повышению ставок в 2022 году

- 10 января 2022, 13:35

- |

Минувшая неделя обернулась коррекцией для американских индексов после нескольких серьезных «ястребиных» сигналов. Чиновники ФРС готовы к многократному повышению ставок в 2022 году для усмирения инфляции, а упавшая до 3,9% безработица лишь усилила эти перспективы. По другую сторону океана Кристин Лагард и ее политика «дешевых денег» испытают дополнительное давление на фоне взлетевшей до 5,0% инфляции. Тем временем ситуация в секторе недвижимости Китая продолжает оставаться напряженной, а Apple стала первым членом «клуба $3 трлн».

По итогам недели Dow Jones Industrial Average опустился на 0,29%, индекс широкого рынка Standard & Poor's 500 стал легче на 1,87%, а Nasdaq Composite упал на 4,53%. Немецкий индекс DAX, в свою очередь, окреп на 0,40%, британский FTSE 100 выиграл 1,36%, а китайский CSI 300 уменьшился на 2,39%. Долларовый индекс DXY закрылся на уровне 95,18 пункта, потеряв за неделю 0,82%, а валютная пара EUR/USD ослабла на 0,08% до 1,1359.

Доходность 10-летних гособлигаций США за неделю выросла на 25,30 б. п. до 1,765%, британских 10-летних Gilts – на 20,50 б. п. до 1,178%, 10-летних немецких бондов – на 15,00 б. п. до -0,029%.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Евро. Три сценария с выходом на 1.6+

- 09 января 2022, 23:01

- |

Таймфрейм: 1D

В своей аналитике по индексу доллара и по доллар/рублю я уже говорил ранее, что целесообразно хранить свои валютные сбережения именно в евро, и вот почему (см. график). Цели по евро/доллару в глобальном масштабе начинаются с 1.6, то есть 1 евро будет минимум в 1.6 раз дороже 1-го доллара, в то время как сейчас соотношение всего 1.1, если округлить. Иными словами, ожидается рост евро на 50% в долгосрочной перспективе против американского доллара.

Что же касается среднесрочной перспективы, то и здесь всё достаточно интересно выглядит, после 1.11 следует ожидать достаточно резкий выход цены вверх в область примерно 1.3. Поэтому я и конвертирую потихонечку свои валютные сбережения в евро.

P.S. Стрелочки на графике направленные вверх без учёта шкалы времени, они призваны показать характер мощной девальвации доллара, а не дать ориентиры по срокам конца этой девальвации. Движение на 1.6+ должно занять до 10-и лет.

Вот как можно доверять теханализу после этого?

- 08 января 2022, 10:49

- |

Как видно, цена пробила голубую линию и ушла вниз. Начала падать. Казалось бы, нужно шортить?

Но далее мы видим, что цену потащили вверх и цена пробила голубую линию.

Пробой сопротивления — лонг на всё?

Как бы не так — цену уронили вниз, вздрючив лонгистов.

Вот как можно доверять теханализу после этого?

Эфир. Самая банальная инвестиция в альткоины

- 08 января 2022, 00:12

- |

Таймфрейм: 1D

Прогноз о судьбе биткоина вы поддержали лайками и репостами, на что я исполняю своё обещание — даю торговые и инвестиционные идеи по рынку альткоинов. Начать следует с эфира, потому как текущий год может стать его годом.

В этом году он может вырасти на 60-80% в долларе, что является весьма достойным потенциалом, и однозначно заслуживает нашего с вами внимания. Прямо сейчас я наращиваю спотовую позицию со стоп лоссом в районе 2200 долларов и целями от 5100 за монету.

Уговор у нас с вами простой: с вас лайки и репосты — с меня идеи :o)

ЗОЛОТО - спасение? Волновой анализ

- 04 января 2022, 23:21

- |

#GC

Таймфрейм: 1W, 4H

Все сценарии на ближайшие годы нам говорят о том, что если мы не на пороге стагфляции во всём мире, то точно уже в раскручивающимся маховике инфляции. Логичный вопрос: куда бежать из рубля и акций?

Я весь конец прошлого года потихоньку конвертировал акции из своего портфеля в металлы. Потому как многие из них практически не участвовали в распределении ликвидности в последнюю фазу роста мировых рынков.

Считаю, что золото покажет свои максимумы на годы или даже десятилетия позже максимумов по S&P и другим индексам, поэтому план на текущий год состоит в конвертировании в металлы до 30% своего портфеля.

( Читать дальше )

Валюта

- 04 января 2022, 11:27

- |

Где посмотреть статистику оборотов на форексе? ссылку киньте Пжлста.

Где предел роста $$ ?

Кому это выгодно? Соображения есть?

Индекс DJI. Финальная фаза роста

- 02 января 2022, 21:55

- |

#DJI

Таймфрейм: 1W, 1D, 4H

Вполне вероятно, что мы являемся свидетелями заманивания последних хомяков в рынок и финального выноса шортистов перед началом стагфляции в США. Прогноз очень смелый, на столько смелый, что я сам в него верю с трудом. Считаю, что пока резанная бумага способна не дать обрушится долговому рынку в США, и за компанию не только разогнать инфляцию, но и немного производство, за которым пойдут и цены на акции, крипту и товары.

Данный пост написан исключительно чтобы предупредить о возможности обвала всей мировой фонды вслед за американской. А вот реализуется эта возможность и если да, то когда? — у меня пока ответа нет. Для себя принял решение планомерно продолжить выходить в кэш, сокращать инвестиционный портфель в пользу металлов, евро, йены и фунта. В долларе жду инфляцию в любом случае.

Обмен валюты

- 30 декабря 2021, 21:30

- |

ps теоретически и налог не надо с разницы платить.

Что скажите господа и дамы?

Есть ли подобные функции в других банках?

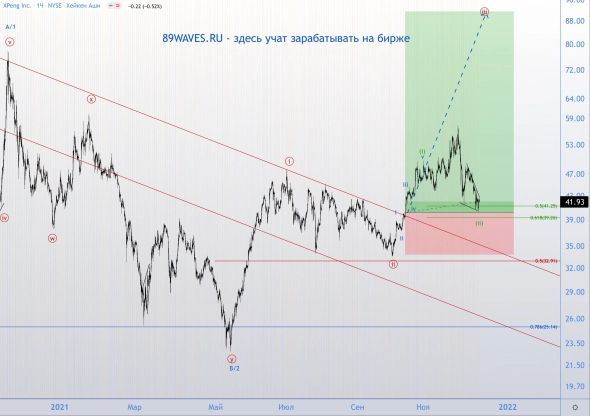

XPENG. Будет экспоненциальный рост?

- 19 декабря 2021, 20:17

- |

#XPENG

Таймфрейм: 1H

Как я вам и обещал месяц назад, китайскую теслу мы поймали в области зелёных фиб: https://vk.com/wall-124328009_23362. Теперь по моему плану самое время начинать экспоненциальный рост по данной бумаге. Сделка с p/l 8. Мне кажется, весьма интересная инвестиция на 3%-5% в портфель.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал