ВАЛЮТА

Рубль Валюты Почему рубль крепкий Мысли Как заработать Портфели

- 05 декабря 2025, 11:04

- |

Это же видео

https://rutube.ru/video/a7c23558ae4e675c26b2e5baa95c0055/

https://vk.com/video-229320515_456239116

Друзья,

в этом ролике расскажу и покажу на цифрах,

почему рубль крепкий,

как финансируют дефицит бюджета,

что нужно ЦБ РФ для продолжения цикла снижения ключевой ставки,

как заработать с разным уровнем риска,

мои портфели и почему они именно такие.

- комментировать

- 563

- Комментарии ( 7 )

Российская валюта уже давно переоценена — опрошенные РБК эксперты

- 05 декабря 2025, 09:11

- |

«Фундаментальные модели — это не догма. Швейцарский франк переоценен десятилетиями, потому что потоки капитала в него идут. Ликвидация переоценки может потребовать длительного времени», — обращает внимание начальник аналитического отдела УК ПСБ Александр Головцов.

- Высокая ключевая ставка ЦБ делает все заимствования в рублях дорогими, что поддерживает спрос на рублевые инструменты и сам рубль

- Экспорт по объему держится, импорт растет медленнее

- Экспортеры активно продают валютную выручку особенно в период налоговых отчислений

💵 Курс вернется к 100р за доллар?

- 05 декабря 2025, 09:04

- |

Сошлись все звезды, чтобы рубль укреплялся в моменте. Можно много привести разных аргументов в пользу укрепления рубля, но сильнее всего рубль поддерживает высокая ставка ЦБ. Доходность рублевых инструментов сильно превышает официальную инфляцию, а разница в доходности между рублевыми и валютными инструментами частично компенсирует риск ослабления рубля.

👆 Однако, всё постепенно меняется. Если еще буквально полгода назад можно было найти надёжные корпоративные корпоративные бонды с доходностью в рублях 25%+, а надежные валютные бонды торговались с доходностью до 8%, то сейчас полно надежных валютных бумаг с доходностью >9% годовых (есть варианты с рейтингом AAA с привязкой к USD, EUR и CNY), а среди рублевых бондов нет практически ничего ликвидного и интересного с доходностью выше 22%.

Делать выбор в пользу рублевых инструментов не так интересно как раньше. Короткие банковские вклады под 15-16% — тоже не так интересны, учитывая что только рост бакса до 90 рублей может дать 18% доходности (скорее всего, меньше, чем за год), не считая %.

( Читать дальше )

Укрепление рубля в последние дни основывается на сохранении надежд на решение украинского вопроса — Ъ

- 05 декабря 2025, 07:27

- |

«Позитивен сам факт сохранения процесса переговоров. Геополитика задает тон на внутренних площадках, и, пока сохраняется возможность достижения договоренностей, рубль, вероятно, будет у локальных максимумов»,— считает руководитель аналитического управления банка «Зенит» Владимир Евстифеев.

Укреплению позиций российской валюты способствуют:

- профицит торгового баланса,

- высокая ключевая ставка,

- пониженный спрос на валюту со стороны импортеров: большинство импортных товаров к высокому новогоднему сезону уже оплачено и в декабре спрос на них снижается

- окончание активных покупок зарубежных авто на фоне увеличения ставок утильсбора

- активизация экспортеров, которые продают почти всю валютную выручку

До конца года аналитики ждут продолжения укрепления рубля и обновления годового минимума по доллару США.

www.kommersant.ru/doc/8251902?tg

⭐️ Инфляция уже 6,61% 😮 Бизнес в обмороке: реальная ставка рвёт рынок❄️Новый ледниковый период 🦖🦕 Что будет с ключевой ставкой?

- 04 декабря 2025, 21:07

- |

Инфляция и потребительский спрос — штуки инертные. Обвал продаж машин, недвижимости, техники докатился до реальности только сейчас. И вот парадокс: ключевую уже несколько раз смягчили, инфляция уверенно ползёт вниз… но где-то внутри свербит вопрос: снижение инфляции ведь означает снижение спроса. Снижение спроса — это товары, которые никто не купил. И вот мы сидим, радуемся «победе над инфляцией», но иногда это выглядит как танцы на костях экономики

📈Инфляция

За неделю потребительские цены выросли на 0,04% после 0,14% неделей ранее. При этом годовая инфляция снижается уже пятый месяц подряд и опустилась до 6,61% против 6,97% неделей ранее / 7,2% двумя неделями ранее за счет выбывания высокой базы прошлого года. Это невероятно, но мы достигли прогноза ЦБ на 2025 год ❗️ Высокая база прошлого года «на руку» перед последним заседанием года 🤔

Разрыв между ключевой ставкой и инфляцией продолжает находиться на рекордных уровнях. И сюрприз: банковские вклады впервые за весь цикл смягчения ставки показали рост. Причем уже 2 недели подряд! Это прямой сигнал — ликвидность на рынке заканчивается

( Читать дальше )

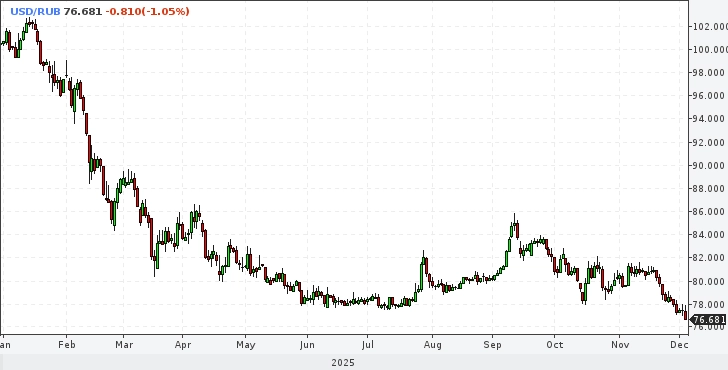

📉Курс пары доллар/рубль на Forex в моменте коснулся отметки в ₽76 впервые с мая 2023 года

- 04 декабря 2025, 10:32

- |

www.profinance.ru/chart/usdrub/

юань идет на 10,4

- 04 декабря 2025, 06:59

- |

Однако, на 10,4 юань курс держит...

С января 2026 года начнется массовый завоз мигрантов в Россию, в связи с этим, как сообщают люди с предприятий России мигрантам платят по 200 тысяч, когда русский рабочий за эту же работу получает всего лишь 60 тысяч. И это естественно, потому как мигранты приезжают в Россию деньги зарабатывать а тратить их они будут у себя, на родине. вот им и подняли зарплату, что бы те могли купить себе больше валюты. Веть как не крути, а если их зарплаты в валюте будут меньше чем к примеру в Дубае, то какой им смысл ехать в холодную страну с ее зимой и метелями, да еще и за меньшие деньги (.

Поэтому ВЛАСТИ делают нечто среднее- повышают им зарплаты в рублях и несколько роняют курс валюты, что бы те могли ее себе купить и сумма была не меньше чем в Дубае.

Дубай я тут беру просто для примера.

Есть и другие страны, города, где платят не меньше, а вот климат там лучше российского.

Так что ждем пока на 10,4 юань, а там, в течении 2026 года посмотрим что вылазить будет. Вообще массовый приток мигрантов ожидается на 2027 год. Ну а к этому году ВЛАСТИ должны привести в соответствие курс валюты и зарплаты мигрантов.

🔥Самая простая и очевидная инвест.идея от ВТБ👻Доходность 44% годовых❗️

- 03 декабря 2025, 21:39

- |

В своем макро-прогнозе ВТБ поделился самыми важными для нас ожиданиями – по ключевой ставке и курсу доллара. Аналитики банка считают, что к концу 2026 года «ключ» будет 13% (закладывая, откровенно, не быстрое снижение) и курс рубля к доллару почти 100 😳

Если ориентироваться на прогноз курса рубля в 99,8 то за 13 месяцев доходность составит 27,3% годовых. А разместив деньги в валютные облигации еще купонами накапает от 7% до 13% в подорожавшей валюте. Тогда эффективная доходность составит 36% (при размещении в ААА бумаги) до 44% в облигациях с кредитным рейтингом уровня А-

О том, как рубль укрепляется можно посмотретьздесь 👈. Шутливое, но отрезвляющее видео. А самый короткий курс экономики рубля от самого главного человека в стране – тут, не пропустите ❗️Это правда и смешно, и грустно, и поучительно

✌️Мы видим 2 интересные стратегии на рынке долларовых бондов:

- Вложения в надежный ААА рейтинг на 3-5 лет для налоговой льготы ЛДВ

- Покупка среднесрочных облигаций в рейтинге А с доходностью 11-13% (Полипласт, Уральская сталь, Инвест КЦ)

( Читать дальше )

🔥РАЗБОР СДЕЛКИ: +6000р на фьючерсе CNY. Трейдер Кинглаб Иван Жаданов

- 03 декабря 2025, 17:44

- |

В новом видео трейдер проп компании Кинглаб показывает разбор своей сделки на вечном и квартальном фьючерсе CNY, в живой записи.

✔️Суть сделки — цену продавливали вниз сразу на двух инструментах, работали роботы, плотности, айсберги, все как мы любим. Сделка не простая, поэтому требует еще большего внимания!

В разборе:

— почему решил входить именно в этот момент

— как распознал айсберги

— какой объем использовал

— как отработал движение

Видео будет полезным для тех, кто торгует фьючерсы или учится читать стакан. Здесь хорошо видно, как ведет себя инструмент, и как на это реагирует опытный трейдер.

😊Хотите больше таких сделок?

Пара GBPUSD, похоже, готовится к устойчивому росту в 2026 году (анализ волн Эллиотта)

- 03 декабря 2025, 14:22

- |

На графике показано, что восстановление после 2022 года с уровня 1,0357 выглядит как последовательность первых и вторых волн. Имеется диагональная линия, ведущая к уровню 1,3142, обозначенная цифрами 1-2-3-4-5 в волне (1/A), за которой следует бегущая плоская коррекция ABC в волне (2/B). После завершения коррекции предыдущий тренд возобновляется, и именно это произошло с парой GBPUSD в этом году. Пара выросла с уровня 1,2100 в январе до почти 1,3800 в июле, но в последние месяцы несколько снизилась.

На графике показано, что восстановление после 2022 года с уровня 1,0357 выглядит как последовательность первых и вторых волн. Имеется диагональная линия, ведущая к уровню 1,3142, обозначенная цифрами 1-2-3-4-5 в волне (1/A), за которой следует бегущая плоская коррекция ABC в волне (2/B). После завершения коррекции предыдущий тренд возобновляется, и именно это произошло с парой GBPUSD в этом году. Пара выросла с уровня 1,2100 в январе до почти 1,3800 в июле, но в последние месяцы несколько снизилась.( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал