ВАЛЮТА

Кривая бондов США инвертировалась впервые с 2007 года

- 22 марта 2019, 19:48

- |

Кривая бондов США инвертировалась впервые с 2007 года — Первый сигнал большого кризиса

Эд Дафнер

(Блумберг) -- Спред доходности трехмесячных и 10-летних казначейских бумаг стал отрицательным, ставки пересеклись на уровне около 2,46%.

- комментировать

- ★1

- Комментарии ( 6 )

Два графика. Такие разные откаты.

- 21 марта 2019, 11:37

- |

www.tradingview.com/x/trjjcci5/

Доллар-рубль

www.tradingview.com/x/LAxvEx8Q/

( Читать дальше )

ФРС может сохранить в планах повышение процентной ставки

- 20 марта 2019, 12:44

- |

Инвесторы ждут ‘точек’ ФРС, хотя Пауэлл предупредил о рисках

Регулятор может сообщить свежую информацию о планах по балансуСтив Мэтьюз

(Блумберг) -- Председатель Федеральной резервной системы Джером Пауэллутверждает, что у регулятора нет предпочтений относительно того, вверх или вниз двигать ставку в следующий раз, однако сигналы его коллег могут оказаться более «ястребиными».

Федеральный комитет по открытым рынкам, скорее всего, сообщит о планах повысить ставку один раз в этом году по сравнению с декабрьским прогнозом о двух повышениях, а также укажет на планы еще одного ужесточения в следующем году, свидетельствует опрос экономистов, проведенный агентством Блумберг.

При этом в сообщении по итогам заседания в среду комитет, вероятно, подтвердит, что будет проявлять «терпение» в вопросе ставок, а также объявит о сроках завершения процесса постепенного сокращения активов на балансе ФРС.

Вместе с итоговым документом будет опубликована и обновленная точечная диаграмма ФРС с прогнозами по ставке и экономике. Через полчаса после этого начнется пресс-конференция Пауэлла, который в январе ввел обычай общаться с прессой после каждого заседания FOMC.

‘Точки’ ФРС

Вопросы к Пауэллу, безусловно, будут касаться прежде всего дальнейшей траектории ставки. В ходе выступления 8 марта он сравнил точечную диаграмму с пуантилизмом — манерой письма французского художника Жоржа-Пьера Сера: «Если смотреть на отдельные мазки, можно не увидеть целой картины».

«Многие инвесторы полагают, что ФРС покончила с ужесточением политики, но регулятор не об этом говорил, — отмечает Роберто Перли, партнер Cornerstone Macro LLC в Вашингтоне. — ‘Точки’, вероятно, окажутся ниже по сравнению с декабрем, но, скорее всего, будут свидетельствовать о возможности одного или двух повышений ставки до завершения цикла ужесточения, и для многих это может оказаться сюрпризом».

Прогнозы роста

Сообщение FOMC, возможно, будет похоже на январское, но оценки текущей ситуации могут быть снижены. Прогноз роста экономики на этот год может быть понижен до 2,2 процента с 2,3 процента в декабре, а безработицы — повышен.

«Рынки будут следить за малейшим изменением в тональности сообщения», — говорит главный экономист Stifel Nicolaus & Co в Чикаго Линдси Пьегза. Последние данные были неоднозначными, и ФРС столкнется с «колоссальной неопределенностью в том, что касается роста экономики и инфляции».

Баланс ФРС

Экономисты также ожидают, что ФРС сообщит, когда перестанет сокращать активы на балансе с учетом того, что находящиеся на нем казначейские бумаги и ипотечные облигации погашаются. Наиболее вероятной датой завершения этого процесса, по их оценкам, является четвертый квартал — к тому времени размер баланса ФРС может быть сокращен примерно до $3,5 триллиона по сравнению с посткризисным пиком на уровне $4,5 триллиона.

«Инвесторам будет важна любая информация о балансе, — сказал Джеймс Онг, старший макростратег Invesco Ltd. в Атланте. — Рынки ждут финальной цели по размеру баланса и какой-то информации о том, как ФРС будет ее добиваться».

Среднесрочный прогноз по паре доллар/рубль согласно волновой теории Эллиотта 18.03.2019

- 20 марта 2019, 00:01

- |

Я пока продолжаю придерживаться долгосрочной разметки от 23.01.2016, поэтому данная среднесрочная разметка представляет из себя более подробную разволновку в С.

С моей точки зрения, ((i)) в С закончилась на отметке 55.715 в апреле 2017 года. Волна ((ii)) в С представляет из себя плоскую коррекцию. Она закончилась в сентябре 2018 года на отметке 70.60 (новогодний сквиз в расчёт не берётся). Сейчас пара доллар/рубль, скорее всего, находится в волне ((iii)) в С, соответственно, её цели находятся ниже 55. Подчеркну также, что, поскольку волна С представляет из себя конечный диагональный треугольник, волна ((iii)), так же как и волна ((i)), будет комбинацией трёшек, поэтому более-менее определённо её траекторию подсчитать проблематично.

Доктор околовсяческих наук и профессор рюхизма Обдолбай Хохотаев

Коммерсантъ: Рублю прогнозируют недолгий рост

- 19 марта 2019, 19:38

- |

Рубль укрепился до полугодового максимума: в понедельник на Московской бирже евро в моменте стоил меньше 73 руб., доллар опускался до отметки в почти 64 руб. Российская валюта дорожает с пятницы, 15 марта.

Как долго продлится эта тенденция? Аналитик Райффайзенбанка Денис Порывай полагает, что рост рубля вызван, в первую очередь, наступившим налоговым периодом, а, значит, и укрепление национальной валюты временное.

Денис Порывай, аналитик Райффайзенбанка:

«Сейчас выплачивается налог на добычу полезных ископаемых. Кроме того, есть позитивный эффект от предыдущих двух месяцев. Банки поднакопили запас валютной ликвидности, и поэтому сейчас наблюдается укрепление рубля. Не исключено, что текущий уровень по курсу — это выше минимума этого года, и ниже уровня в 64, вероятно, мы уже не пойдем.

В следующем месяце можем увидеть только выше курс. Поэтому сейчас-то надо уже не доллары в рубли переводить, а ровно, наоборот, — рубли в доллары.»

( Читать дальше )

Что ждать от рубля. Обзор валютного рынка. Март 2019

- 19 марта 2019, 13:26

- |

Главное:

· Рубль имеет потенциал для снижения, в первую очередь из-за коррекции цен на нефть

· Формирование валютных резервов Минфином и рост долларовых процентных ставок будут оказывать дополнительное давление на российскую валюту

· Опасения жестких санкций США отошли на второй план в первом квартале 2019 года, но геополитика может вернуться на валютный рынок в любой момент

· Ожидания разворота в политике ЕЦБ оправдались, евро имеет потенциал снижения относительно доллара

· Мы ждем, что на конец 2019 года курс доллара составит около 73,5 (+13%) рублей, евро – 80 рублей (+8%).

Зависимость рубля от нефти вновь растет

( Читать дальше )

Среднесрочно евро может укрепиться к другим валютам

- 18 марта 2019, 18:24

- |

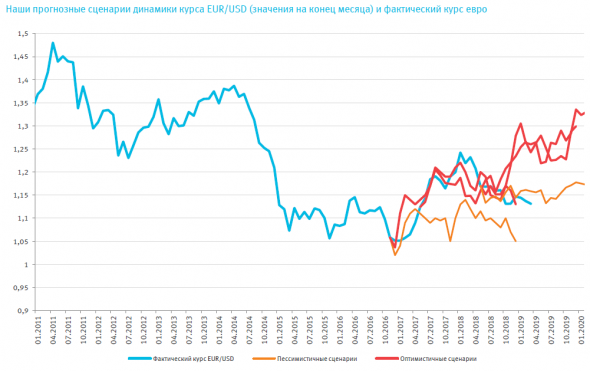

Разбор полётов. Исполнение прогнозов

В 2016-2017 годах наши наиболее вероятные оптимистичные прогнозы довольно точно совпали с фактической динамикой пары EUR/USD. Между тем, после нашего прошлогоднего майского прогноза, курс евро пошёл ближе к пессимистичному сценарию. Основным фактором, негативно повлиявшим на курс европейской валюты, стало резкое замедление темпов роста экономики ЕС на фоне глобальных торговых войн, проблем с поставками автомобилей в США, полным сворачиванием программы выкупа ABS от ЕЦБ. Дополнительный негатив добавили Brexit и проблемы периферийных стран еврозоны.

Изменения в экономике

Как мы уже писали ранее, в кризис 2008 года европейская экономика пострадала особенно сильно. Сказалась эйфория начала 2000-х, во время которой при новом евро страны периферии еврозоны получили возможность бесконтрольного заимствования средств по низким немецким ставкам, что привело к чрезмерному росту долгов, инвестиций и зарплат. Разрешение вскрывшихся долговых проблем стран PIIGS в 2012 году погрузило европейскую экономику в повторную рецессию, а меры бюджетной экономии (austerity), на которых настаивала Германия, замедляли восстановление. Пока американская экономика в 2012-2013 годах продолжала активное посткризисное восстановление и рост, европейская экономика беспомощно барахталась в своих проблемах.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал