В мире

Наибольшая угроза для рынка нефти

- 24 октября 2016, 07:00

- |

Уже более двух лет нефтегазовая индустрия испытывает худшие времена с 1980-х гг. Согласно прогнозам участников рынка облегчение может наступить не ранее середины 2017 года.

Но это о ближайшей перспективе. Однако важен и взгляд в отделенное будущее. Речь идет о такой проблеме как пик в потреблении нефти.

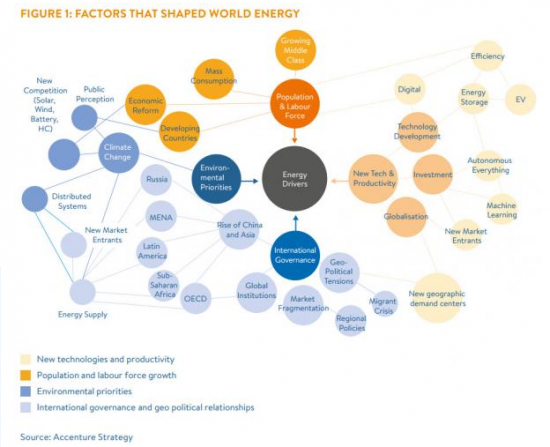

В новом отчете Мировой энергетический совет предсказывает, что пиковое значение будет достигнуто в 2030 году на уровне 103 млн барр. в сутки по сравнению с 94 млн б/с в 2015 году. Подобный сценарий предполагает активное продвижение электромобилей, альтернативной энергетики и цифровых технологий. Все это не так сложно представить. Более того, МЭС сделал предположение, что к этому моменту спрос на всю энергию также может пройти экстремум.

Подобные выводы идут в разрез с общепризнанным мнением, подразумевающим последовательный устойчивый рост спроса на нефть в долгосрочном периоде. Конечно, рынок черного золота проходит через волны подъема и спада в рамках циклов, и потребление может колебаться. Однако уже более века спрос на нефть растет, ведь мировой ВВП и население увеличивается. Конечно, рецессии оказывали давление на спрос, но при восстановлении экономики восстанавливалось и потребление.

По мнению, МЭС впереди нас ждут структурные изменения. Подобное мнение не является исключительным. Ранее Bloomberg New Energy Finance опубликовало сценарий, предполагающий к 2040 году падение спроса на нефть на 13% от текущих уровней за счет развития электрических двигателей.

БКС Экспресс

- комментировать

- 3

- Комментарии ( 8 )

Кто поддержит рынок нефти: Трамп или Клинтон?

- 21 октября 2016, 05:52

- |

Выборы в США на носу, а рынок нефти все еще хрупок. Кто поможет котировкам черного золота? Дональд Трамп или Хиллари Клинтон? Вопрос непростой.

Программы кандидатов в президенты США в этом аспекте крайне разнятся, и однозначный вывод сделать сложно. Давайте рассмотрим каждую из предвыборных программ поподробнее.

Хиллари Клинтон

Кандидат от Демократов намерена превратить США в супердержаву в области чистой энергетики. Высказано желание сократить потребление нефти в стране на треть в течение 10 лет. Может быть ограничен фрекинг (добыча путем гидравлического разрыва пласта, опасная для экологии). Будут снижены налоговые субсидии для нефте- и газодобывающих компаний. Клинтон озабочена климатической ситуацией на глобальном уровне и намерена предпринять адекватные проблеме действия.

Последствия подобных мер могут быть двоякими. С одной стороны, предложение нефти заметно сократится. С другой – спрос на нее в США также провалится.

( Читать дальше )

«Черный понедельник» на носу-2?

- 20 октября 2016, 06:23

- |

В среду Wall Street праздновала 29 годовщину знаменитого «Черного понедельника».

19 октября 1987 года мировые фондовые рынки взорвались. В тот день индекс Dow Jones потерял 22%, что стало наибольшим внутридневным падением за всю историю.

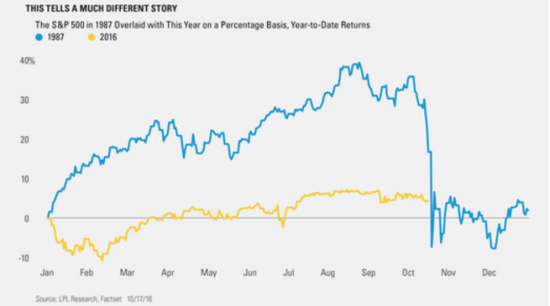

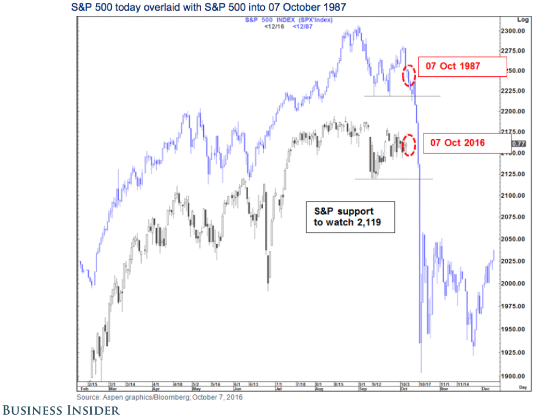

Аналитики неплохо подготовились к знаменательной дате, пытаясь заглянуть в будущее при помощи графических аналогий. Недавно Citigroup наложил текущий график S&P 500 на поведение индекса в 1987 году – как раз перед знаменитым крушением. Выглядит достаточно похоже.

Однако главный стратег LPL Financial- Райан Детрик — видит иную картину. Дело в том, что в 1987 году в преддверии краха рынок США взлетел практически вертикально: к концу сентября S&P 500 прибавил 40%. Фондовые активы были перегреты, что сделало последующее падение достаточно закономерным.

Если наложить график прироста S&P 500 в 1987 году, наблюдавшегося с начала года, на соответствующую динамику последнего (не столь бурного) времени, то картина выглядит абсолютно иной. Поймать черного лебедя за хвост пока не удалось!

БКС Экспресс

Будущее ЕЦБ в деталях: Больше QE, меньше QE…

- 19 октября 2016, 06:45

- |

Марио Драги еще рано прятать свою «базуку», считают экономисты.

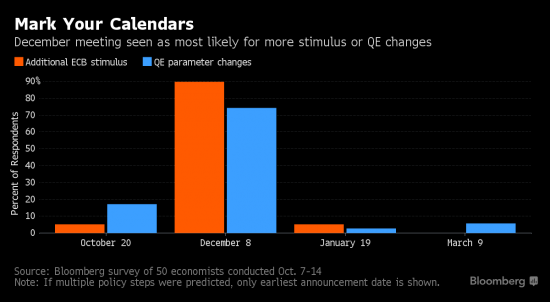

Недавний опрос Bloomberg среди аналитиков показал, что большинство респондентов предсказывают продление программы по выкупу активов от ЕЦБ. Подобное решение будет связано с низкой инфляцией и хрупкой экономикой региона, и будет, по всей видимости, принято в декабре. Примечательно, что во 2-й половине 2017 года, может начаться сворачивание QE еврозоны.

В деталях:

• Несмотря на противоречивость программы QE и сверхнизких процентных ставок, 78% из 50 опрошенных экономистов настроено на оглашение новых стимулов в обозримой перспективе. Скорее всего, это будет декабрь. В четверг же, когда состоится ближайшее заседание регулятора, ожидать анонсирования новых мер, скорее всего, не приходится.

• С момента предыдущего заседания (в сентябре) доля аналитиков, предсказывающих продление выкупа активов (после марта 2017 года), выросла. В тоже время, ожидания относительно снижения процентных ставок сократились, ибо отрицательные ставки негативно сказываются на финансовых показателях банков.

( Читать дальше )

Что больше рынок нефти или рынок металлов?

- 18 октября 2016, 06:51

- |

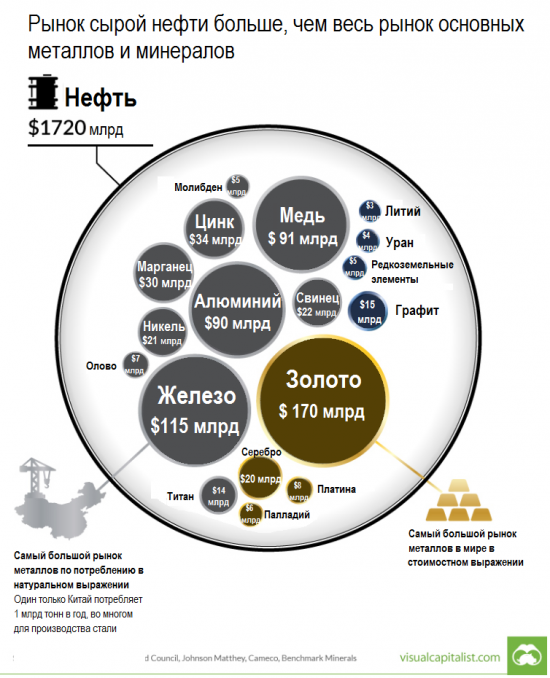

С изобретением двигателя внутреннего сгорания, нефть стала одним из наиболее важных товаров на Земле. Без нее создание современного транспорта было бы невозможным. Отрасли машиностроения, авиастроения, судоходства выглядели бы совсем иначе, чем сегодня.

Конечно же, мы знаем, что с экологической точки зрения существует ряд недостатков. И в то время как новые зеленые технологии и литиевая революция уменьшают роль нефти в транспортировке, фактом остается то, что мы до сих пор потребляем 94 млн баррелей в сутки сырой нефти.

Бесспорно, энергетика по-прежнему оказывает огромное влияние на нашу жизнь. Саудовская Аравия и Россия обладают дополнительной геополитической и экономической мощью из-за природных ресурсов. Также можно утверждать, что всё, от войны в Персидском заливе до более поздних вмешательств на Ближнем Востоке в Ливии, Сирии и Ираке, было, по крайней мере, частично связано с нефтью.

Картина, представленная ниже, поможет понять влияние, которое оказывает нефть на рынки и страны, с помощью очень простого взгляда на размер рынка сырой нефти против рынка основных металлов и минералов, вместе взятых.

( Читать дальше )

Три пузыря на рынке США. Куда податься инвесторам?

- 17 октября 2016, 06:48

- |

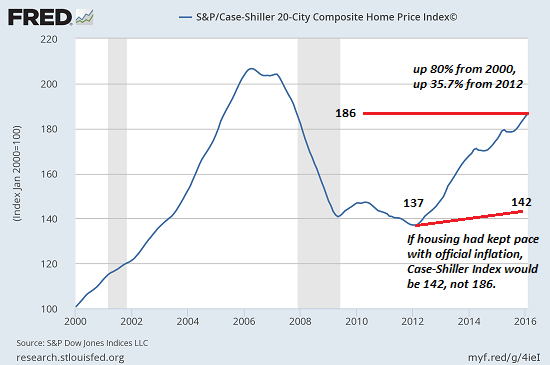

• Индекс цен на дома S&P/Case-Shiller находится на 80% выше уровней 2000 года и на 36% выше значений 2012 года. Если бы показатель рос в соответствии с инфляцией, то был бы намного ниже.

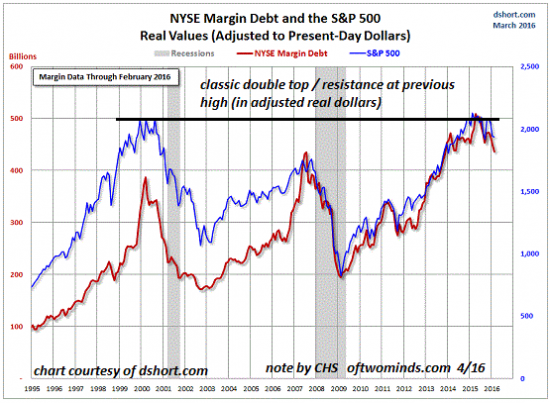

• В реальном выражении S&P 500 нарисовал некое подобие «двойной вершины». Высокие уровни маржинального долга также бросаются в глаза.

( Читать дальше )

Закат эры QE может быть не за горами: Что ожидать инвесторам?

- 13 октября 2016, 06:51

- |

Перспективы политики мировых ЦБ окутаны тайной. Возможно, эпоха легких денег незаметно движется к своему завершению.

Учитывая хрупкость мировой экономики, пока это кажется маловероятным. Монетарное стимулирование представляется вечным. Более того, ходят слухи о возобновлении программы выкупа активов (QE) от ФРС в случае крайней необходимости и даже включении в нее акций.

Впрочем, иногда полезно взглянуть на альтернативную точку зрения, ведь по факту заметное позитивное влияние на экономику оказала лишь программа QE1 в США. Про прочие программы лишь создали дисбалансы на рынках активов, при этом неплохо подогрев рынки акций и облигаций.

Давайте рассмотрим некоторые факты. На днях ходили слухи (от Bloomberg) о готовящемся сворачивании QE еврозоны. Тем временем, Банк Японии несколько модифицировал программу выкупа, фокусируясь на кривой доходности и не решаясь расширить выкуп. В Британии новый премьер Тереза Мэй просигнализировала, что печатание новых денег не является решением проблем экономики. Нельзя забывать о завершившемся в 2014 году QE3 от ФРС.

На основании этих факторов, портал Marketwatch делает выводы о грядущем завершении восьмилетнего эксперимента с программами QE от мировых ЦБ. Подобный расклад будет иметь громадное значение для глобальной экономики и финансовых рынков. Давайте рассмотрим возможные последствия завершения эры QE поподробнее.

• Рынки акций и облигаций лишаться поддержки. Определенные пузыри вполне могут сдуться. Впрочем, если сворачивание программ будет происходить на фоне улучшения экономики, обвала фондовых активов может и не произойти.

( Читать дальше )

«Черный понедельник» на носу?

- 12 октября 2016, 05:16

- |

Конечно, графические аналогии – не панацея, и «черные лебеди» так и останутся черными.

Однако периодически аналитики пытаются найти новые закономерности, пытаясь заглянуть в будущее. Недавно так поступил Citigroup, который наложил текущий график S&P 500 на поведение индекса в 1987 году – как раз перед знаменитым крушением.

Вот что получилось. На схеме видится, что новый «черный понедельник» не за горами. Отметим, что 19 октября 1987 года Dow Jones потерял рекордные за всю историю 22,6%. Провалился и S&P 500.

Для подтверждения своей мысли аналитики приводят следующие факторы:

• риски, связанные с банковским сектором Европы (впрочем, недавно звучали и другие идеи);

• очень неоднозначные выборы президента США;

• монетарная политика мировых ЦБ вызывает сомнения, недавно ходили слухи о скором сворачивании с QE от ЕЦБ;

• резкие движения активов в последние дни, включая нефть, британский фунт и юань.

Впрочем, закономерности-закономерностями, а публикуются аналогии гораздо чаще, чем сбываются сопутствующие предсказания. Исторические аномалии, потому и аномалии, что предугадать их в точности практически не возможно.

БКС Экспресс

Масштабные «стимулы» в Японии могут обернуться катастрофой

- 11 октября 2016, 06:58

- |

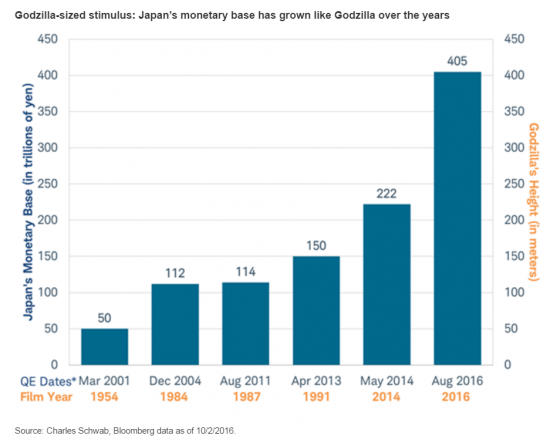

Годзилла наступает! Уже долгое время Банк Японии пытается наводнить экономику страны деньгами.

Гигантская программа монетарного стимулирования не слишком помогла Японии. Тем временем, был создан монстр, который несет в себе громадные риски для инвесторов. Так считают аналитики брокерской компании Charles Schwab.

По мнению экспертов, объем денежной базы в Японии (средства напрямую доступные для экономики) на протяжении 52 лет рос сопоставимо с размерами Годзиллы в различных фильмах.

Примечательно, что многочисленные «стимулы» от Банка Японии приблизили денежную базу страны к соответствующему показателю США, где экономика больше в четыре раза. Однако пока регулятор проигрывает битву. Одним из негативных факторов является постарение населения в Японии.

Если выкуп активов будет проходить такими же темпами, то концу 2017 году доступные для выкупа облигации будут исчерпаны. Более того, Банк Японии может стать крупнейшим акционером более чем половины компаний из Nikkei 225. Действия регулятора способствовали усилению волатильности в некоторых активах и уменьшили активность на рынке японских бондов.

( Читать дальше )

Deutsche Bank и не только: Топ-4 «скелета в шкафу» еврозоны

- 05 октября 2016, 06:55

- |

Еще буквально 3-4 года назад европейский долговой кризис заставлял инвесторов трепетать. Рынки штормило, и регуляторы были вынуждены прибегнуть к масштабным мерам, чтобы погасить пламя.

Однако со временем долговой кризис еврозоны отошел на второй план, наиболее острые проблемы удалось преодолеть. К хорошему быстро привыкаешь, однако расслабляться не стоит, и вот уже новые угрозы и возможности на повестке дня.

1. Deutsche Bank.

Проблемы крупнейшего банка Германии напугали инвесторов на прошлой неделе. Ситуацию уже начали сравнивать с Lehman Brothers, указывая на системные риски для мировой финансовой системы (подробней см. специальный обзор). Впрочем, скорее всего, аналогии стоит проводить с Bear Stearns, который удалось в свое время спасти. Согласно сообщениям в СМИ появившемся в конце прошлой недели, сумма, требуемая Минюстом США в счет урегулирования претензий, снижена с $14 млрд до $5,4 млрд. Отметим, что слухи эти пока не подтверждены официально, так что сюрпризов, приятных или не очень, исключать нельзя. К тому же проблема носит структурный характер и одной договоренностью с американскими регуляторами ее можно в полной мере не разрешить.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал