SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

Берёзовская ГРЭС

Потенциал роста акций Юнипро - 21% - Инвестиционная компания ЛМС

- 24 июля 2019, 16:24

- |

Запуск в декабре 2019 года третьего блока Березовской ГРЭС позволит «Юнипро» увеличить финансовые результаты и повысить выплаты акционерам на 44% до $0,005 (0,317 руб.) на 1 акцию, что соответствует 12,4% дивидендной доходности.

Компания завершает восстановление третьего блока Березовской ГРЭС, ввод в эксплуатацию намечен на декабрь 2019 года, после чего «Юнипро» ожидает увеличение финансовых показателей за счет увеличенных платежей по ДПМ. В соответствии с презентацией, компания планирует увеличить дивидендные выплаты с $0,22 млрд. (14 млрд. руб.) в 2019 году до $0,32 млрд. (20 млрд. руб.) в 2020-2022.

Выплата на 1 акцию увеличится с $0,0035 (0,22 руб.) до $0,005 (0,317 руб.) на следующие три года. При текущей цене в $0,0416 (2,56 руб.) это даёт 8,6% дивидендной доходности в 2019 году и 12,4% дивидендную доходность в 2020-2022 годах.

«Инвестиционная компания ЛМС»

Компания завершает восстановление третьего блока Березовской ГРЭС, ввод в эксплуатацию намечен на декабрь 2019 года, после чего «Юнипро» ожидает увеличение финансовых показателей за счет увеличенных платежей по ДПМ. В соответствии с презентацией, компания планирует увеличить дивидендные выплаты с $0,22 млрд. (14 млрд. руб.) в 2019 году до $0,32 млрд. (20 млрд. руб.) в 2020-2022.

Выплата на 1 акцию увеличится с $0,0035 (0,22 руб.) до $0,005 (0,317 руб.) на следующие три года. При текущей цене в $0,0416 (2,56 руб.) это даёт 8,6% дивидендной доходности в 2019 году и 12,4% дивидендную доходность в 2020-2022 годах.

Учитывая дальнейшее падение ставок в РФ, компания привлекательна с целевым ориентиром — $0,05 (3,1 руб.), что составляет 10% дивидендной доходности. Потенциал роста – 21%, срок реализации идеи – 1,5 года, до момента начала выплат по новой дивидендной стратегии.Компанищенко Никита

«Инвестиционная компания ЛМС»

- комментировать

- 284

- Комментарии ( 0 )

Финансовые результаты Юнипро под давлением - Атон

- 22 мая 2019, 12:25

- |

Юнипро: суд вынес решение в пользу Русала по еще одному иску касательно аварии на третьем блоке БГРЭС

Как сообщают Ведомости, вчера Арбитражный суд Москвы поддержал иск Новокузнецкого алюминиевого завода РУСАЛа о компенсации в размере 24 млн руб. за аварию на третьем энергоблоке Березовской ГРЭС и расторжение ДПМ. Напомним, что это третий иск РУСАЛа о компенсации ущерба к Юнипро, и общая сумма исков составляет 386 млн руб. В двух случаях суд вынес решение в пользу РУСАЛа.

Как сообщают Ведомости, вчера Арбитражный суд Москвы поддержал иск Новокузнецкого алюминиевого завода РУСАЛа о компенсации в размере 24 млн руб. за аварию на третьем энергоблоке Березовской ГРЭС и расторжение ДПМ. Напомним, что это третий иск РУСАЛа о компенсации ущерба к Юнипро, и общая сумма исков составляет 386 млн руб. В двух случаях суд вынес решение в пользу РУСАЛа.

Юнипро, Совет рынка и Системный оператор планируют обжаловать решения суда. Тем не менее, мы отмечаем, что на данном этапеновость является НЕГАТИВНОЙ с точки зрения восприятия, т.к. потенциальный разрыв ДПМ для третьего энергоблока БГРЭС со стороны РУСАЛа может вызвать аналогичные действия со стороны других участников рынка, и, таким образом, окажет давление на финансовые показатели Юнипро. Этот блок должен добавить к EBITDA Юнипро 12 млрд руб. в 2020, по нашим оценкам, и до 18-19 млрд руб. после 2020 (45% EBITDA). Кроме того, от финансовых показателей третьего энергоблока БГРЭС также зависит увеличение дивидендных выплат (до общей суммы 20 млрд руб., доходность 12%).АТОН

Юнипро удачно начала год - Финам

- 20 мая 2019, 15:17

- |

Юнипро – компания тепловой генерации электроэнергии с установленной мощностью 11,2 ГВт. Ключевой акционер Uniper Russia Holding (83,73%).

Генкомпания представила сильные финансовые и операционные результаты за 1К19. Чистая прибыль выросла на 22,3% — до 6,2 млрд. руб. за счет увеличения выработки на 7,5% г/г и повышения цен на э/э и мощность. Выручка выросла на 13,3% до 23 млрд. руб. Чистый долг остается отрицательным -10,6 млрд. руб.

Компания сохранила прогноз по EBITDA 2019П 26-28 млрд. руб., но с учетом положительных результатов за сезонно-сильный квартал мы видим возможность повышения прогноза по итогам полугодия. Консенсус Bloomberg на 2019 г. предполагает EBITDA 29,1 млрд. руб. (+12%) и чистую прибыль 18,2 млрд. руб. (+10%).

В декабре 2019 г. компания планирует ввести 3-й энергоблок Березовской ГРЭС после ремонта. На результаты этого года он окажет малое влияние, но в 2020 ожидается существенный прогресс по прибыли до 28,0 млрд. руб. (+54% г/г), что позволит компании заметно повысить дивиденды.

ГК «ФИНАМ»

Генкомпания представила сильные финансовые и операционные результаты за 1К19. Чистая прибыль выросла на 22,3% — до 6,2 млрд. руб. за счет увеличения выработки на 7,5% г/г и повышения цен на э/э и мощность. Выручка выросла на 13,3% до 23 млрд. руб. Чистый долг остается отрицательным -10,6 млрд. руб.

Компания сохранила прогноз по EBITDA 2019П 26-28 млрд. руб., но с учетом положительных результатов за сезонно-сильный квартал мы видим возможность повышения прогноза по итогам полугодия. Консенсус Bloomberg на 2019 г. предполагает EBITDA 29,1 млрд. руб. (+12%) и чистую прибыль 18,2 млрд. руб. (+10%).

В декабре 2019 г. компания планирует ввести 3-й энергоблок Березовской ГРЭС после ремонта. На результаты этого года он окажет малое влияние, но в 2020 ожидается существенный прогресс по прибыли до 28,0 млрд. руб. (+54% г/г), что позволит компании заметно повысить дивиденды.

Мы подтверждаем рекомендацию «держать» и целевую цену 2,80 руб. по акциям Юнипро.Малых Наталия

ГК «ФИНАМ»

Расторжение контракта ДПМ Русалом может подорвать дивидендный потенциал Юнипро - Атон

- 15 мая 2019, 13:21

- |

Юнипро: суд удовлетворил иск Русала о расторжении ДПМ с третьим энергоблоком Березовской ГРЭС

Ведомости сегодня сообщают, что суд вынес решение в пользу Саяногорского алюминиевого завода («дочка» РУСАЛа) по иску против Юнипро, связанному с аварией на третьем энергоблоке Березовской ГРЭС мощностью 800 МВт. Решение суда обязывает Юнипро выплатить РУСАЛу 91 млн. руб. в качестве компенсации за выплаты по ДПМ, которые были перечислены в 2016, а также удовлетворяет требование РУСАЛа расторгнуть ДПМ с третьим энергоблоком Березовской ГРЭС. Юнипро, Системный оператор и Совет рынка готовятся обжаловать решение суда.

Ведомости сегодня сообщают, что суд вынес решение в пользу Саяногорского алюминиевого завода («дочка» РУСАЛа) по иску против Юнипро, связанному с аварией на третьем энергоблоке Березовской ГРЭС мощностью 800 МВт. Решение суда обязывает Юнипро выплатить РУСАЛу 91 млн. руб. в качестве компенсации за выплаты по ДПМ, которые были перечислены в 2016, а также удовлетворяет требование РУСАЛа расторгнуть ДПМ с третьим энергоблоком Березовской ГРЭС. Юнипро, Системный оператор и Совет рынка готовятся обжаловать решение суда.

В общей сложности помимо расторжения контракта ДПМ заводы РУСАЛа требуют от Юнипро выплатить компенсацию в размере 386 млрд руб. за выплаты по ДПМ в 2016, и в апреле Арбитражный суд Москвы вынес решение против Братского металлургического завода РУСАЛа в аналогичном иске, поэтому противоположное решение в отношении Саяногорского завода неожиданно, на наш взгляд. Хотя компенсационные выплаты сами по себе не представляются убыточными для Юнипро — они соответствуют примерно 1% от EBITDA 2019П, расторжение ДПМ для третьего энергоблока БГРЭС, в случае его материализации, может стать прецедентом и оказать более выраженное негативное влияние на финансовые показатели Юнипро, учитывая, что блок должен добавить примерно 12 млрд руб. к EBITDA в 2020 году и до 18-19 млрд руб. в 2021+, в то время как РУСАЛ должен был стать крупнейшим источником платежей по ДПМ для третьего энергоблока БГРЭС (ок. 40-45%, по нашим оценкам). Таким образом, это может подорвать дивидендный потенциал Юнипро (ожидаемая доходность 12% с 2020), рост которого опирается на продолжение выплат ДПМ третьему блоку БГРЭС. Хотя решение суда еще не является окончательным, учитывая ожидаемую апелляцию со стороны Юнипро и поддержку компании регуляторами рынка, мы считаем новость НЕГАТИВНОЙ с точки зрения восприятия.АТОН

Выручка Юнипро в 1 квартале может вырасти на 5,3% - Велес Капитал

- 06 мая 2019, 19:11

- |

Отчетность «Юнипро» выйдет 7 мая в первой половине дня, конференц-звонок назначен на МСК 13:00.

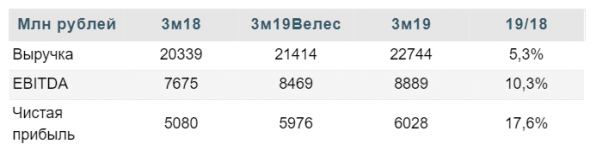

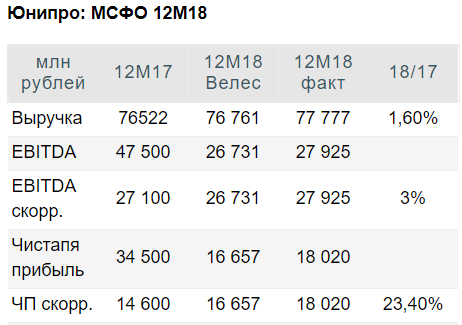

Мы ожидаем сильных результатов в первую очередь благодаря впечатляющему росту выработки на 7,6% г/г. и росту цен РСВ на электроэнергию (в отдельных зонах рост превысил 11%). В результате выручка, по нашим ожиданиям, выросла на 5,3%, EBITDA – на 10,3%, чистая прибыль – на 17,6%.

На конференц-звонке мы ожидаем услышать комментарии по ходу восстановительных работ аварийного блока Березовской ГРЭС (должен быть введен до конца 2019 г) и ожидания менеджмента от участия в программе модернизации. «Юнипро» по результатам аукциона займется обновлением 1,66 ГВт мощностей за 8,3 млрд руб.

ИК «Велес Капитал»

Мы ожидаем сильных результатов в первую очередь благодаря впечатляющему росту выработки на 7,6% г/г. и росту цен РСВ на электроэнергию (в отдельных зонах рост превысил 11%). В результате выручка, по нашим ожиданиям, выросла на 5,3%, EBITDA – на 10,3%, чистая прибыль – на 17,6%.

На конференц-звонке мы ожидаем услышать комментарии по ходу восстановительных работ аварийного блока Березовской ГРЭС (должен быть введен до конца 2019 г) и ожидания менеджмента от участия в программе модернизации. «Юнипро» по результатам аукциона займется обновлением 1,66 ГВт мощностей за 8,3 млрд руб.

Мы считаем, что рынок позитивно воспримет результаты за первый квартал. «Юнипро» – компания без долга, гарантирующая инвесторам дивидендную доходность в 2019 г. на уровне 9% и 12% в 2020г. Расходы на модернизацию лишь оптимизируют структуру капитала компании, а ввод аварийного блока является еще одним катализатором для котировок. Наша рекомендация – ПОКУПАТЬ с целевой ценой 2,9 руб.Адонин Алексей

ИК «Велес Капитал»

Показатели Юнипро выглядят лучше, чем в среднем по отрасли - Промсвязьбанк

- 29 апреля 2019, 13:37

- |

Чистая прибыль «Юнипро» по РСБУ в 1 квартале 2019 года составила 6,3 млрд рублей (+20% по сравнению с аналогичным периодом 2018 года). Об этом сообщила компания.

Выручка увеличилась на 11% г/г, составив 23,7 млрд рублей.

Прибыль до налогообложения выросла на 22% — до 8,025 млрд рублей.

«Юнипро» по итогам 1 кв. 2019 года увеличила выручку на 11% г/г – до 23,7 млрд руб., по РСБУ. Рост выручки в отчетном квартале вырос за счет увеличения объема генерации Сургутской ГРЭС-2, а также работы энергоблока №7 (ПГУ-400), который в феврале-марте прошлого года находился в капитальном ремонте и увеличения объема генерации на Березовской ГРЭС в результате большей загрузки энергоблоков Системным оператором. Среди других факторов увеличение цены РСВ, обусловленного индексацией цен на газ с августа 2018 годы, отсутствие импорта электроэнергии из Казахстана. Чистая прибыль компании выросла на 20% г/г – до 6,4 млрд руб.

Выручка увеличилась на 11% г/г, составив 23,7 млрд рублей.

Прибыль до налогообложения выросла на 22% — до 8,025 млрд рублей.

«Юнипро» по итогам 1 кв. 2019 года увеличила выручку на 11% г/г – до 23,7 млрд руб., по РСБУ. Рост выручки в отчетном квартале вырос за счет увеличения объема генерации Сургутской ГРЭС-2, а также работы энергоблока №7 (ПГУ-400), который в феврале-марте прошлого года находился в капитальном ремонте и увеличения объема генерации на Березовской ГРЭС в результате большей загрузки энергоблоков Системным оператором. Среди других факторов увеличение цены РСВ, обусловленного индексацией цен на газ с августа 2018 годы, отсутствие импорта электроэнергии из Казахстана. Чистая прибыль компании выросла на 20% г/г – до 6,4 млрд руб.

Ранее «Юнипро» представила операционные показатели, которые указывали на рост выработки электроэнергии, при этом цены РСВ в России выросли в 1 кв. 2019 года на 10-11% г/г. Эти факторы позволили компании продемонстрировать положительную финансовую отчетность. Отметим, что показатели «Юнипро» выглядят лучше, чем по отрасли, поскольку выработка электроэнергии в России по итогам 1 кв. 2019 года выросла лишь на 0,2% г/г, а потребление вовсе снизилось 0,9 г/г.Промсвязьбанк

Дивидендная доходность Юнипро вырастет до 11,8% - Велес Капитал

- 03 апреля 2019, 19:19

- |

Мы считаем недавнее падение цены акций на 4% (с 12 марта на 7%) неоправданным, поскольку на сегодняшний день акции «Юнипро» предлагают сочетание стабильного притока дивидендов и потенциала роста акций, что в основном связано с вводом аварийного блока на Березовской ГРЭС. Компания обладает чистой денежной позицией и имеет ограниченный потенциал снижения. Мы понижаем нашу цель на 3% до 2,9 руб., однако подтверждаем рекомендацию «покупать».

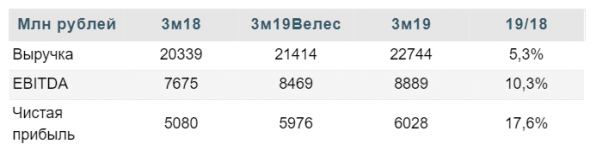

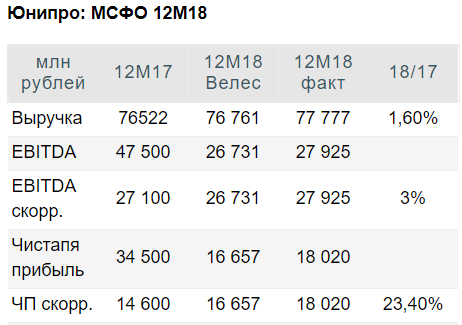

Финансовые результаты и итоги конференц-звонка. В марте «Юнипро» представила сильные результаты за 2018 г. в соответствии с МСФО, показав рост EBITDA на 3%, а скорректированной чистой прибыли — на 23,4%.

Менеджмент компании провел два конференц-звонка: как со стороны самой «Юнипро», так и со стороны материнской Uniper.

Ключевые моменты:

— российский сегмент является ключевым стратегическим бизнесом для Uniper;

— ввод в эксплуатацию третьего блока Березовской ГРЭС ожидается в 4К 2018 г., платежи за мощность, предположительно, начнут поступать в 2020 г., общий уровень капитальных затрат увеличится на 4 млрд руб. до 40 млрд руб.;

( Читать дальше )

Финансовые результаты и итоги конференц-звонка. В марте «Юнипро» представила сильные результаты за 2018 г. в соответствии с МСФО, показав рост EBITDA на 3%, а скорректированной чистой прибыли — на 23,4%.

Менеджмент компании провел два конференц-звонка: как со стороны самой «Юнипро», так и со стороны материнской Uniper.

Ключевые моменты:

— российский сегмент является ключевым стратегическим бизнесом для Uniper;

— ввод в эксплуатацию третьего блока Березовской ГРЭС ожидается в 4К 2018 г., платежи за мощность, предположительно, начнут поступать в 2020 г., общий уровень капитальных затрат увеличится на 4 млрд руб. до 40 млрд руб.;

( Читать дальше )

Юнипро остается генератором дивидендов - Финам

- 26 марта 2019, 14:54

- |

«Юнипро» – компания тепловой генерации электроэнергии с установленной мощностью 11,2 ГВт. Ключевой акционер Uniper Russia Holding (83,73%).

Мы подтверждаем рекомендацию «держать» и целевую цену 2,80 руб. на 12 мес. по акциям Юнипро.

Прибыль компании снизилась почти вдвое, до 16,6 млрд.руб. от высокой базы 2017 года, когда на результат повлияло получение страхового возмещения 20,5 млрд.руб. Без учета этого фактора прибыль, по нашим оценкам, снизилась на 3,7%. Чистый долг остается отрицательным -4 млрд.руб.

В этом году ожидается умеренное улучшение по финансовым показателям. EBITDA, по прогнозам компании, составит 26-28 млрд.руб., консенсусная прибыль предполагает рост на 7%, до 17,7 млрд.руб.

В конце этого года компания планирует ввести 3-й энергоблок Березовской ГРЭС после ремонта. На результаты этого года он окажет малое влияние, но в 2020 ожидается существенный прогресс по прибыли – до 27,5 млрд.руб (+55% г/г), что позволит компании повысить дивиденды.

ГК «ФИНАМ»

Мы подтверждаем рекомендацию «держать» и целевую цену 2,80 руб. на 12 мес. по акциям Юнипро.

Прибыль компании снизилась почти вдвое, до 16,6 млрд.руб. от высокой базы 2017 года, когда на результат повлияло получение страхового возмещения 20,5 млрд.руб. Без учета этого фактора прибыль, по нашим оценкам, снизилась на 3,7%. Чистый долг остается отрицательным -4 млрд.руб.

В этом году ожидается умеренное улучшение по финансовым показателям. EBITDA, по прогнозам компании, составит 26-28 млрд.руб., консенсусная прибыль предполагает рост на 7%, до 17,7 млрд.руб.

В конце этого года компания планирует ввести 3-й энергоблок Березовской ГРЭС после ремонта. На результаты этого года он окажет малое влияние, но в 2020 ожидается существенный прогресс по прибыли – до 27,5 млрд.руб (+55% г/г), что позволит компании повысить дивиденды.

Менеджмент планирует сохранить дивидендные выплаты на уровне 14 млрд.руб. в 2019 году и повысить платеж до 20 млрд.руб. в 2020 г. Мы отмечаем, что по норме выплат и дивидендной доходности это самая привлекательная компания среди генераторов. DPS 2019П 0,22 руб. С DY6%, что превышает среднеотраслевую DY7 7.8%. DPS 2020П 0,32 руб. (+43% г/г) с DY 12,3%.Малых Наталия

ГК «ФИНАМ»

Нацеленность Юнипро на рост дивидендов - Атон

- 13 марта 2019, 11:26

- |

Юнипро: сильные финрезультаты за 4К18, дивидендная доходность 12%, согласно новой политике

Финансовые результаты за 4К18 оказались выше ожиданий из-за роста производства электроэнергии (+11% г/г, в основном за счет Сургутской ГРЭС). Наряду с увеличением валовой рентабельности, это поспособствовало росту EBITDA на 17% г/г в 4К18 (до 8.7 млрд руб.), что привело к превышению прогнозов по EBITDA по итогам 2018 (27.9 млрд руб. против ожидаемых 26-27 млрд руб.). Пересмотренная дивидендная политика предполагает долгосрочную дивидендную доходность 12% (дивиденды 0.32 руб. на акцию, 20 млрд руб. в год) в 2020-22 благодаря перезапуску энергоблока №3 Березовской ГРЭС — он должен добавить 12 млрд руб. к EBITDA Юнипро в 2020 (согласно прогнозу компании) и 18-19 млрд руб. в год в 2021+, по нашим оценкам. В 2019 Юнипро ожидает EBITDA на уровне 26-28 млрд руб. — в целом без существенных изменений г/г, т.к. эффекта на финпоказатели от перезапуска энергоблока №3 Березовской ГРЭС в этом году не ожидается.

Финансовые результаты за 4К18 оказались выше ожиданий из-за роста производства электроэнергии (+11% г/г, в основном за счет Сургутской ГРЭС). Наряду с увеличением валовой рентабельности, это поспособствовало росту EBITDA на 17% г/г в 4К18 (до 8.7 млрд руб.), что привело к превышению прогнозов по EBITDA по итогам 2018 (27.9 млрд руб. против ожидаемых 26-27 млрд руб.). Пересмотренная дивидендная политика предполагает долгосрочную дивидендную доходность 12% (дивиденды 0.32 руб. на акцию, 20 млрд руб. в год) в 2020-22 благодаря перезапуску энергоблока №3 Березовской ГРЭС — он должен добавить 12 млрд руб. к EBITDA Юнипро в 2020 (согласно прогнозу компании) и 18-19 млрд руб. в год в 2021+, по нашим оценкам. В 2019 Юнипро ожидает EBITDA на уровне 26-28 млрд руб. — в целом без существенных изменений г/г, т.к. эффекта на финпоказатели от перезапуска энергоблока №3 Березовской ГРЭС в этом году не ожидается.

Хотя результаты за 4К18 превысили прогнозы, вчера все внимание было приковано к объявлению о дивидендах, которое не разочаровало, на наш взгляд -доходность 12% не только превышает среднее значение по сектору (6-7%), но также является устойчивой (2020-22), и даже предполагает потенциал роста дивидендов при условии сильного FCF (по нашим оценкам, 29 млрд руб. в 2020П без капзатрат на ДПМ-2). Принимая во внимание нацеленность Юнипро на рост дивидендов, что является сильным положительным катализатором, мы не считаем объявленное повышение капзатрат для энергоблока №3 Березовской ГРЭС на 4 млрд руб. критичным и подтверждаем наш рейтинг ВЫШЕ РЫНКА, считая Юнипро фаворитом в российском секторе электроэнергетики.АТОН

Впечатляет дивидендная доходность акций Юнипро на уровне 11,7% - Велес Капитал

- 12 марта 2019, 18:41

- |

«Юнипро» планирует направить на дивиденды в 2019 году 14 млрд рублей, сообщается в материалах компании.

В 2020-2022 годах дивидендные выплаты достигнут 20 млрд рублей в связи с учетом операционных рисков и влиянием срока ввода третьего блока Березовской ГРЭС.

Главным итогом стало повышение дивидендных выплат: с 14 млрд руб. в год до 20 млрд руб. в год. Новая дивполитика фиксирует дивиденды на 3 года вперед, до 2022 года.

Финансовая отчетность за 2018 г. оказалась умеренно сильной – рост выручки составил 1,6%, рост EBITDA – 3,4%, а скорр. чистая прибыль – на 23,4%.

Основные моменты презентации:

— компания ожидает EBITDA'19 на уровне 26-28 млрд руб.

— аварийный блок Березовской ГРЭС должен быть введен в конце 2019 г

Из негативных моментов мы отмечаем рост сметы на восстановление аварийного блока Березовской ГРЭС на 4 млрд руб. до 40 млрд руб.

ИК «Велес Капитал»

В 2020-2022 годах дивидендные выплаты достигнут 20 млрд рублей в связи с учетом операционных рисков и влиянием срока ввода третьего блока Березовской ГРЭС.

Главным итогом стало повышение дивидендных выплат: с 14 млрд руб. в год до 20 млрд руб. в год. Новая дивполитика фиксирует дивиденды на 3 года вперед, до 2022 года.

Финансовая отчетность за 2018 г. оказалась умеренно сильной – рост выручки составил 1,6%, рост EBITDA – 3,4%, а скорр. чистая прибыль – на 23,4%.

Основные моменты презентации:

— компания ожидает EBITDA'19 на уровне 26-28 млрд руб.

— аварийный блок Березовской ГРЭС должен быть введен в конце 2019 г

Из негативных моментов мы отмечаем рост сметы на восстановление аварийного блока Березовской ГРЭС на 4 млрд руб. до 40 млрд руб.

Главный вывод заключается в том, что при текущей цене акции инвесторы могут наслаждаться впечатляющей дивидендной доходностью на уровне 11,7% годовых. В то же время мы отмечаем, что помимо этого у акций практически нет триггеров – это может быть только программа модернизации, которая покажет отдачу лишь через несколько лет, но комментариев по планам участия в ней менеджмент сегодня не дал.Адонин Алексей

ИК «Велес Капитал»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал