Белуга Групп

Beluga Group планирует в 21 г открыть 300 магазинов Винлаб

- 29 декабря 2020, 19:04

- |

Активно растущий проект, свыше 600 магазинов на сегодняшний день. В следующем году будем развиваться до 900-1000 магазинов, то есть планируем открыть 300 магазинов, преимущественно в Москве и Санкт-Петербурге

Магазины «Винлаб» специализируются на продаже вина и премиальных алкогольных напитков.

источник

- комментировать

- Комментарии ( 0 )

Beluga Group может продать квазиказначейский пакет акций

- 29 декабря 2020, 18:44

- |

Я надеюсь, что рыночные условия будут таковы, что дадут возможность в течение двух лет — я не говорю, что это быстро, что это срочный вопрос, — что мы сможем продать этот пакет в рынок и улучшить принципиально free float компании, увеличить его, принципиально улучшить ежедневную ликвидность по акциям компании

Наша цель – это рост капитализации. Наша цель – это рост справедливой цены на акцию. Потому что это не секрет, что сейчас пока мультипликаторы по компании находятся на очень низком уровне относительно глобальных аналогов и относительно российского ритейла

источник

Итоги онлайн-конференции с Beluga Group

- 29 декабря 2020, 18:18

- |

Сегодня мы провели онлайн-конференцию с Beluga Group 📣

Представляем ключевые заметки:

🔹 Прогноз менеджмента: рост выручки по итогам 2020г. составит не менее 20% г/г.

🔹 Планирует увеличить долю на экспортном рынке до 25% (сейчас 8%) и удержать 30%-ую долю рынка в каждом сегменте в России.

🔹 Развитие сети ВинЛаб до 1000 магазинов в 2021 г (сейчас более 600) — основная точка роста бизнеса.

🔹Дивиденды в 25% от прибыли — это нижняя граница выплат. Периодичность выплат — два раза в год.

🔹Продажа в рынок квазиказначейского пакета (около 20% акций) в течение двух лет позволит увеличить free float и улучшить ликвидность акций.

Видеозапись онлайн-конференции:

( Читать дальше )

Диалог с Beluga Group

- 29 декабря 2020, 12:18

- |

ВТБ Капитал Инвестиции приглашает на новую онлайн-конференцию 📣

🗣 Представители компании Beluga Group, которая является крупнейшей компанией в России в своём сегменте, расскажут о текущей ситуации и перспективах в секторе. Обсудим стратегию развития и дивидендную политику компании.

✍️ Задавайте свои вопросы на сайте

Сегодня в 14:00 ответим на них там же.

Белуга Групп: изменение доли инсайдера

- 23 декабря 2020, 18:30

- |

Должность: Член совета директоров

Доля в капитале до: 0,04%

Доля в капитале после: 0,044%

Было обыкн. акций: 0,04%

Стало обыкн. акций: 0,044%

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=7380

Белуга Групп - информация о дивидендах

- 21 октября 2020, 23:40

- |

Белуга Групп - Jennifer Lopez, Довод и операционные результаты

- 14 октября 2020, 18:33

- |

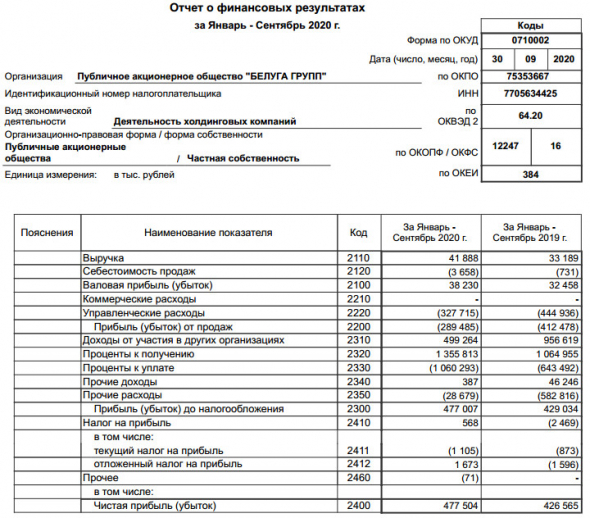

Белуга Групп всегда была на радарах моего инвест-портфеля. Последняя идея нашла свое отражение в Алкогольном кейсе. Компанию в нем, Белуге составила Абрау-Дюрсо. Спустя год, после выхода отчета, я закрыл все позиции по кейсу. Идея изначально была спекулятивная, но вот срок по ней я поставил среднесрочный. На конец периода, акции Абрау-Дюрсо остались на прежнем уровне, а вот прибыль по Белуге перевалила за 92%.

Идея исчерпала себя и я покинул активы в апреле. Продавал я на росте, как и полагается. В моменте акции выстреливали еще выше, но позднее скорректировались до значений моей продажи. Затем, ушли в затяжной боковик.

8 октября были опубликованы операционные результаты за 9 месяцев 2020 года. Все что касается продаж, у компании все хорошо. Растут, как отгрузки собственной продукции, так и отгрузки импортных брендов. Последние увеличились на 41,8%. Как и полагается развивающейся компании, Белуга прирастает в продажах. И, как заявляет в своей презентации, активно развивается на зарубежных рынках.

( Читать дальше )

Общие отгрузки Белуга Групп за 9 мес +11,4% г/г

- 08 октября 2020, 13:17

- |

- Общие отгрузки Белуга Групп за 9 мес +11,4% и составили 10,4 млн декалитров

- Отгрузки собственной продукции +8,1% и достигли 9 млн декалитров

- Отгрузки импортных брендов +41,8%, до 1,3 млн декалитров

Председатель правления Белуга Групп Александр Мечетин:

За девять месяцев этого непростого года компания показала стабильный прирост. Группа занимает лидирующие позиции по производству во всех ключевых категориях крепкого алкоголя

В сентябре была принята новая дивидендная политика, согласно которой определены размер дивидендов по акциям и порядок их выплаты, а также объявлено о выплате промежуточных дивидендов за первое полугодие 2020-го.

сообщение

ПАО Белуга групп и её дивиденды.

- 16 сентября 2020, 00:57

- |

В последнее время очень часто ПАО Белуга групп стала попадать в поле зрения инвесторов. Поводом для этого стали заявления о пересмотре дивидендной политики, якобы вскоре инвесторов ожидает золотой дождь. Насколько это является правдой относительно других представителей ритейла?

Для того чтобы проверить данные слухи, мною проведена небольшая исследовательская работа относительно двух крупнейших организаций в сфере торговли ПАО Магнит и X5 Reatil group по показателям P/E, P/S, Долг/Ebitda. Также в таблице указаны стоимость 1 акции и дивиденды на акцию по предыдущим годам.

Так как $BELU относительно недавно торгуется на бирже, то мы можем сравнивать сведения только за 3 последних года.

1. P/E у Белуги по последним двум годам лучше чем у X5, но только по 2019 году он лучше чем у Магнита. То есть только 2019 год $BELU была фаворитом по этому показателю

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал