БПИФ Сбербанк Индекс Мосбиржи

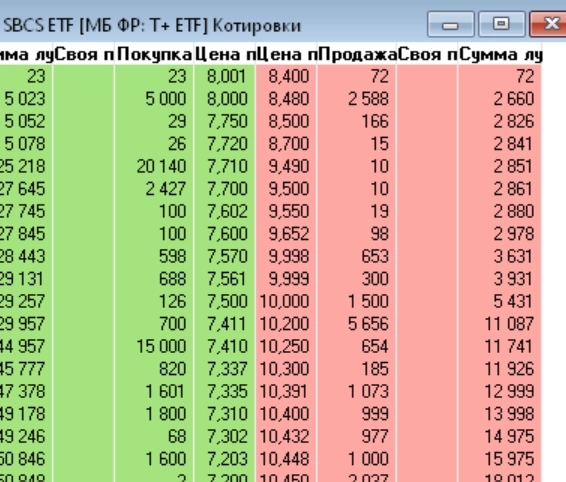

SBCS хде маркетмейкер Сбербанка?

- 24 февраля 2022, 14:47

- |

- комментировать

- Комментарии ( 2 )

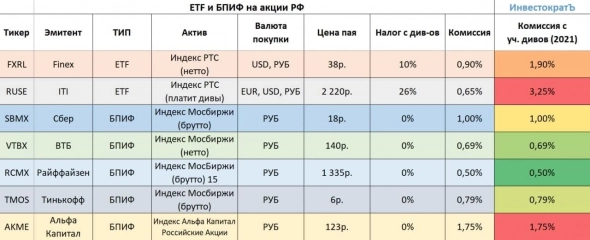

Выбираем лучший фонд на рынок РФ

- 20 января 2022, 13:47

- |

Рынок немного выдохнул после приличной коррекции. Многие активы даже по текущим ценам все еще дешевы, на таких падениях иногда даже не хочется заниматься отбором отдельных компаний, а проще купить весь индекс целиком. Сегодня предлагаю разобрать основные ETF и БПИФ на российские активы и выбрать наиболее интересные. Последовательность разбираемых фондов будет идти по дате их появления на Мосбирже.

💰#FXRL (Finex)

Данный фонд появился в марте 2016 года и уже имеет хорошую историю, которую можно проанализировать. Комиссия фонда составляет 0,9%, цена пая после сплита прилично снизилась и сейчас составляет всего 38 руб. Фонд доступен к покупке, как в рублях и в долларах, но базовой валютой является рубль для всех разбираемых эмитентов.

К плюсам я бы отнес то, что это ETF, который регулируется европейским законодательством и точность следования своей стратегии достаточно высокая. К минусам можно отнести то, что из-за европейской регистрации (Ирландия) фонд вынужден платить налог с дивидендов, которые получает от компаний РФ, в размере 10%. Если брать форвардную див. доходность индекса Мосбиржи в 10%, то доп. комиссия из-за налогов составит целый 1%, а суммарная комиссия 1,9% соответственно. Еще сюда можно отнести риск того, что в перспективе в РФ отменят налоговые вычеты (в том числе по ИИС) для иностранных компаний, а Finex фактически таковой и является.

( Читать дальше )

Прошу помочь скорректировать ETF

- 19 августа 2021, 23:50

- |

Для себя пока рассмотрел 3 разных фонда, что бы не зависеть от 1 компании.

1. Fxim от finex. Старший брат этого фонда хорошо ускакал, у нас сейчас эра цифровизации везде, так что это рынок мне понятен, как новичку :)

2. Sbmx от сбербанка. Индекс Мосбиржи. Для себя вижу так — рухнет мосбиржа, рухнет и остальное у нас. По этому вполне себе надежно.

3. tinkoff s&p. Ну тут всё ясно — 500 компаний внутри. Дублируется конечно с fxim частично, но finex хорошо ползет и сможет частями компенсировать просадки этого, возможно.

Или предложите свой вариант из 3х-4х etf в тинькофф.

Сразу отмету отдельные акции — нет времени сидеть, следить за рынком и читать тонны информации. Нужно «вложил и забыл до балансировки».

Январь - грааль?! На что стоит рассчитывать инвесторам после боя курантов. Статистика Индекса Мосбиржи за 24 года!

- 06 августа 2021, 08:59

- |

Сегодня я хочу рассказать об одном интересном «феномене» на российском фондовом рынке, который именуется как «Январь».

«Открываем календарь — Начинается январь. В январе, в январе много снегу на дворе. Снег — на крыше, на крылечке. Солнце в небе голубом. В нашем доме топят печки, в небо дым идет столбом.» © Самуил Яковлевич Маршак

Январь в истории Индекса Мосбиржи

Свою инвестиционную историю я начал в июле 2017 года с российского фондового рынка. И где-то на третий год инвестирования я начал замечать, что январь на Московской бирже занимает особенную роль:

- Январь 2018 мне запомнился тем, что индекс за один только месяц вырос почти на 8,5%. «Прикольно» — подумал я.

- Январь 2019 также отметился ростом на 6,35%. «Интересно» — снова отметил я.

- Январь 2020 года я встречал уже с предыханием...

( Читать дальше )

Мой портфель и ближайшие планы.

- 01 августа 2021, 13:12

- |

За ЕТФами только наблюдал, и только недавно стал включать их в портфель.

Ибо пришло осознание, что большинство дивитикеров, например — значительная часть электриков, не будут расти, несмотря на привлекательные мультипликаторы.

А брать растущие фишки, которые выглядят переоцененными по мультипликаторам — рука не поднимается.

Поэтому я решил брать SBMX, для начала.

( Читать дальше )

SBMX фактические расходы?

- 26 июня 2021, 23:04

- |

Заявлено:

Совокупные комиссии и расходы Фонда составляют не более 1% в год от стоимости активов (включены в стоимость пая).

Комиссия за управление 0,8% в год от стоимости активов (включена в стоимость пая).

Комиссии спецдепозитария, регистратора, аудитора не более 0,15% в год от стоимости активов (включены в стоимость пая).

Расходы фактические:

Фактические расходы в 2020 году составили 0,1% от стоимости чистых активов фонда.

Прочие расходы не более 0,1% в год от стоимости активов (включены в стоимость пая).

Фактические расходы в 2020 году составили 0,07% от стоимости чистых активов фонда.

-

Написана конечно по дурацки. Прямая необходимость внести ясность в стоимость издержек. Или они там мышей не ловят?

Взял здесь:https://www.sber-am.ru/individuals/etf/etf-moex/

Господа, кто ознакомится, поделитесь своим видением перспектив.

Минус 99%

- 07 июня 2021, 10:44

- |

Портфель "ИнвестократЪ"

- 12 апреля 2021, 21:53

- |

FXUS — 20%

FXUS — 20%

( Читать дальше )

ESG инвестирование от Сбера.

- 22 октября 2020, 09:42

- |

На зарубежных рынках в последнее время стало популярным инвестировать в компании с высоким ESG рейтингом.

Аббревиатура ESG составлена из первых букв слов environmental, social и governance. Это три фактора, учитывающихся при инвестировании в компанию — экологический, социальный и управленческий.

E-факторы:

📍 Изменение климата из-за деятельности компании

📍 Выбросы парниковых газов

📍 Производство отходов

📍 Истощение природных ресурсов, включая питьевую воду

📍 Сокращение площади лесов

S-факторы:

📍 Условия труда, в том числе использование детей в качестве рабочих

📍 Гендерный состав компании

📍 Охрана здоровья на предприятии

📍 Взаимоотношения с потребителями и местными сообществами

📍 Связи с поставщиками

G-факторы:

📍 Долгосрочная стратегия компании

📍 Аудит и внутренний контроль

📍 Состав совета директоров

📍 Вознаграждение менеджмента

📍 Права акционеров

👉 Если упростить, то идеальный кандидат с высоким ESG — рейтингом это компания, которая расположена в офисе из эко-материалов где-то на острове Бали, в компании каждый работник это партнёр, который имеет равные права со своим менеджером, приходит на работу когда хочет, может быть геем или трансгендером, который глубоко внутри ощущает себя чернокожей женщиной и знает, что никто его из-за этого не осудит. Все акционеры такой компании уже давно финансово независимые, ибо эта компания работает только в их интересах.

Я утрирую, но думаю, что идею вы поняли.

( Читать дальше )

Харизматичные идеи. Можно вложиться?

- 21 августа 2020, 15:56

- |

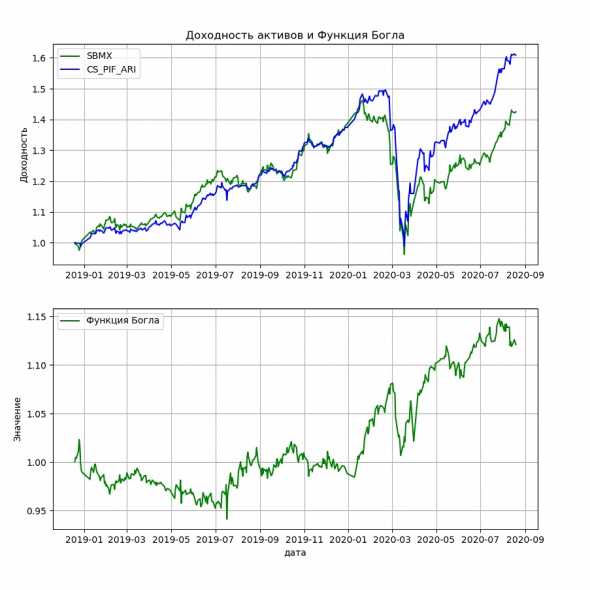

Вчера Петр Салтыков на своей странице в Facebook опубликовал короткую заметку об успехах фонда «Харизматичные идеи (в прошлом Харизматичные акции, Далее по тексту — ХИ)», находящемся под его управлением. Он указал, что их фонд с начала года уже принес 17% своим пайщикам, против индекса полной доходности Московской Биржи MCFTR — 4%.

Так как я всегда ищу интересные фонды для своих вложений и клиентов, и знаю Петра лично, то я с интересом наблюдаю за его успехами. Вначале июня я уже писал о его фонде, но его пост подтолкнул меня пересчитать показатели сравнения.

Сравнивал я ХИ с покупкой фонда SBMX под управлением управляющей компании Сбербанка, который как раз повторяет индекс MCFTR. Учел я также и комиссии брокера в размере 0.1% при покупке SBMX и комиссию за приобретения паев 1.5%, которую берет УК (специально взял самую большую, так как она зависит от размера инвестиций). Комиссию за погашение посчитал равной 0, поскольку свыше года она отсутствует, а вкладывать деньги на меньший срок смысла нет (и даже год мало). Налоговую ставку приравнял 13%, считая что инвестирует физик резидент, и реализует он свои паи до 3-лет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал