Аэрофлот

Показатели Аэрофлота продолжают нисходящий полёт

- 11 сентября 2019, 15:10

- |

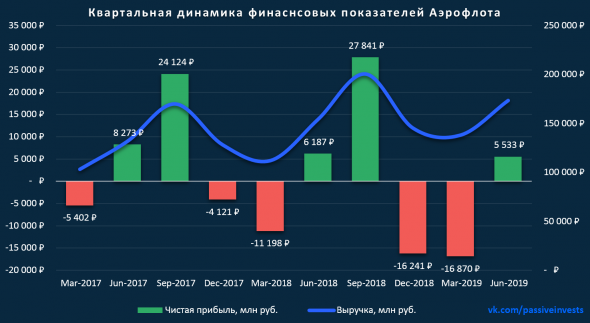

В сезон отчётностей, Аэрофлот как-то пролетел мимо меня. Компания отчиталась о финансовых результатах за I пол. 2019 г. по МСФО. Выручка авиаперевозчика увеличилась на 17,2% год к году – до 311,4 млрд руб. Показатель EBITDA составил 68,2 млрд руб., увеличившись на 15,7%. Рентабельность по EBITDA составила 21,9%. Операционная прибыль компании снизилась на 16,2% и составила 14,6 млрд руб. чистый убыток Аэрофлота за январь-июнь составил 8,78 млрд руб.

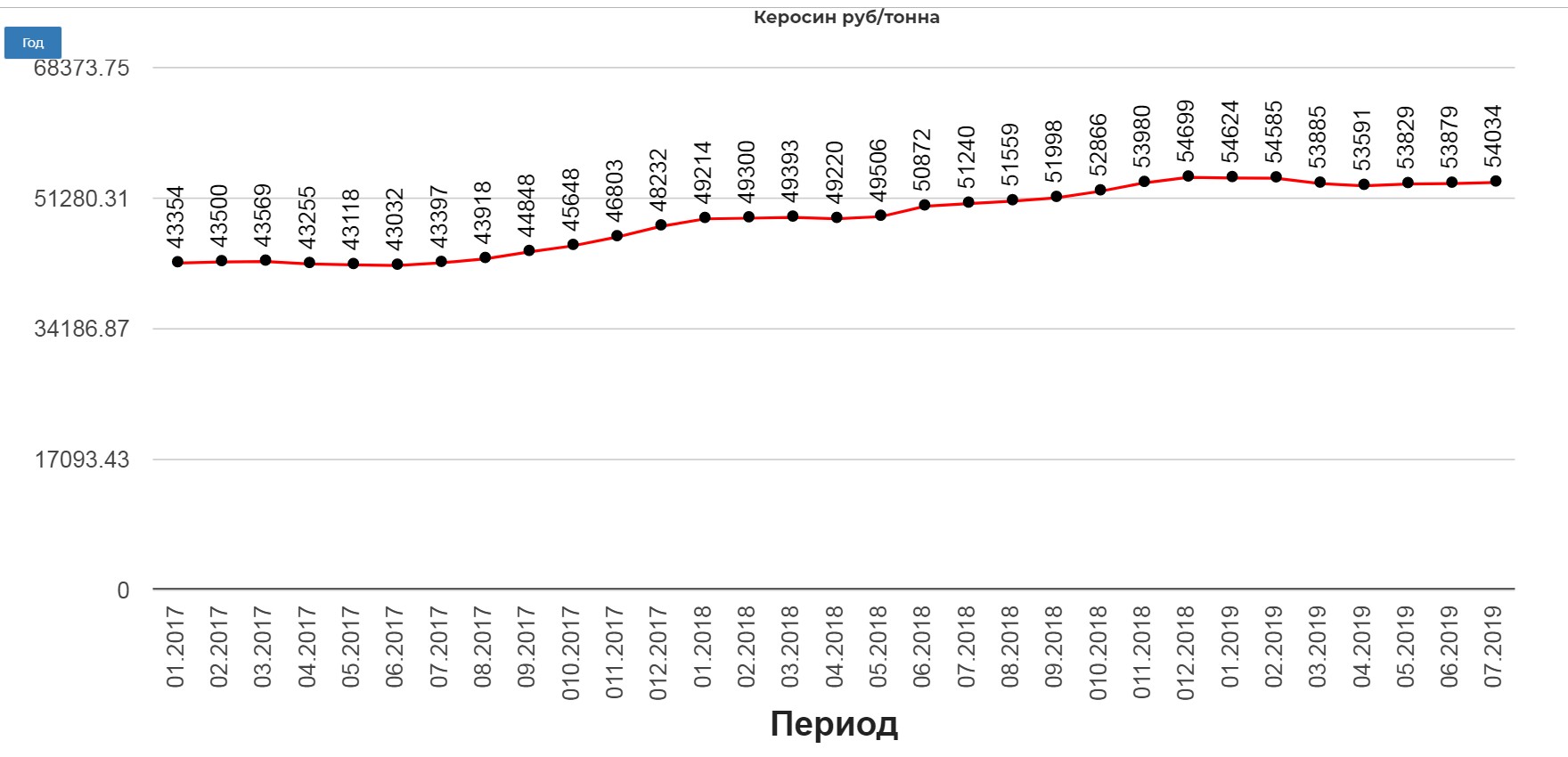

Аэрофлот в очередной раз отчитался слабо. Положительная динамика выручки обусловлена ростом пассажирооборота (+11,7%), а также увеличением на 0,7% доходных ставок. В целом, давление на динамику финансовых показателей оказали рост цен на топливо и валютные расходы компании. Дополнительным негативным фактором стало закрытие воздушного пространства Пакистана, что привело к увеличению полетного времени в пункты Таиланда, Вьетнама, Индии, что, в свою очередь, привело к дополнительным расходам на авиационное топливо. Операционные расходы компании в I пол. показали рост на 19,5%. Расходы на топливо увеличились на 19%, обслуживание самолета на 21%. Чистый долг российского авиагиганта снизился на 12,4% и составляет 552,3 млрд руб.

( Читать дальше )

Авиакомпании РФ в январе-августе увеличили перевозки пассажиров на 11,6% г/г

- 11 сентября 2019, 15:01

- |

По оперативным данным, в августе текущего года российские авиакомпании сохраняют рост объемов пассажирских авиаперевозок. За август 2019 российские перевозчики обслужили 14,36 млн. пассажиров, превысив показатели аналогичного периода прошлого года на + 10,4 %. Пассажирооборот достиг отметки в 35,44 млрд. пассажирокилометров, что на +12 % больше показателя августа прошлого года.

В августе 2019 года авиакомпания «Аэрофлот» обслужила более 3,7 млн. пассажиров (+ 1,7%). Авиакомпания «S7» перевезла 1,5 млн. пассажиров (+16,3 %),

«Россия» — 1,5 млн. пассажиров (+ 1 %),

«Победа» — более 1 млн. пассажиров (+ 51,4 %).

«Уральскими авиалиниями» в августе 2019 воспользовались 1,1 млн. пассажиров (+2 %).

С начала года авиакомпании перевезли 86,26 млн пассажиров, рост по сравнению с аналогичным периодом прошлого года составил +11,6 %. Пассажирооборот увеличился до 216 млрд. пассажирокилометров (+13,5 %).

релиз

Аэрофлот - приватизация лоукостера Победа может быть проведена в виде IPO

- 09 сентября 2019, 12:45

- |

«Сделка, скорее всего, будет не прямая, а будет осуществляться через IPO»

пока конкретных обращений в Росимущество не поступало:

«С учетом появившейся информации о возможности выхода авиакомпании «Победа» из «Аэрофлота» мы вступили с компанией, Минтрансом и Росавиацией в диалог по данному вопросу. Хотели бы узнать планы «Аэрофлота» на этот счет и позицию отраслевого министерства»

Важно учитывать, как подобная сделка отразится на возможности «Аэрофлота» в полной мере реализовать долгосрочную программу развития, а также на развитии важного кластера низкобюджетных перевозчиков.

источник

Аэрофлот - цель на разворот - Финам

- 09 сентября 2019, 12:42

- |

Прибыль акционеров во 2К2019 составила 5,5 млрд.руб. в сравнении с убытком почти 20 млрд.руб. годом ранее. EBITDA повысилась на 12,8% г/г до 46,7 млрд.руб. За 6 мес. чистый убыток составил -11,3 млрд.руб. (-62% г/г). Результаты удалось улучшить благодаря повышению операционных результатов, благоприятным курсовым разницам, а также сокращению финансовых расходов.

Рост пассажиропотока на 11,2% во 2К2019, увеличение частоты полетов, а также новые направления помогли расширить рыночную долю на 1,7 процентных пункта до 42,6% и повысить выручку на 12,7% до 173,4 млрд.руб.

Годовая прибыль будет во многом зависеть от высокого 3-го квартала. Консенсус Bloomberg указывает на прибыль по итогам 2019 года в объеме 19.2 млрд.руб., что предполагает рост почти в три раза относительно прошлого года после двух лет падения. Инвестиционная программа, как ожидается, будет на сопоставимом с прошлым годом уровнем. Дивиденд 2019П может составить 9,0 руб. на акцию (+236% г/г) с доходностью 8,3%.Малых Наталия

ГК «ФИНАМ»

По форвардным мультипликаторам акции AFLT торгуются с дисконтом в среднем 17% по отношению к компаниям-аналогам.

Новости компаний — обзоры прессы перед открытием рынка

- 09 сентября 2019, 09:19

- |

Кредиторы схлестнулись за Антипинский НПЗ. От Сбербанка требуют признать аффилированность с заводом

Как стало известно “Ъ”, крупные кредиторы Антипинского НПЗ собираются оспорить назначение предложенного Сбербанком временного управляющего завода в ходе процедуры его банкротства. Кредиторы считают, что Сбербанк — крупнейший держатель долга НПЗ — аффилирован с акционерами завода. Они опасаются, что, назначив лояльного временного управляющего, банк попытается избежать субсидиарной ответственности.

https://www.kommersant.ru/doc/4087077

Процент и остаток: Сбербанк теряет долю на рынке вкладов

Сбербанк продолжает терять долю на рынке вкладов физлиц. В августе 2019-го она составила 44,3%, сократившись почти на 2 процентных пункта примерно за полтора года, следует из отчетности организации по

( Читать дальше )

Акции Аэрофлота интересны для покупки с целевой ценой 128 рублей - Финам

- 05 сентября 2019, 16:43

- |

Годовая прибыль будет во многом зависеть от высокого 3-го квартала. Консенсус Bloomberg указывает на прибыль по итогам 2019 года в объеме 19.2 млрд.руб. Драйверами могут стать повышение операционных показателей, а также улучшение динамики топливных расходов, на которые приходится треть расходов.

Мы отмечаем, что рублевая цена Brent непрерывно снижается несколько месяцев подряд, и в этом квартале эта тенденция ускорилась, что перспективно для «Аэрофлота». По нашим оценкам, покупка акций может принести инвесторам 20% прибыли в перспективе года.Малых Наталия

ГК «ФИНАМ»

Итоги телеконференции Аэрофлота нейтральны для акций - Атон

- 02 сентября 2019, 11:38

- |

В прошедшую пятницу менеджмент Аэрофлота провел телеконференцию после презентации результатов по МСФО за 1П19. Ниже мы представляем основные итоги.

1) Рынок российских авиаперевозок демонстрирует хороший рост, в то время как иностранные перевозчики сокращают свое присутствие здесь, что позволяет Аэрофлоту расти лучше рынка.

2) В июне-июле ставки доходности были под давлением из-за эффекта высокой базы Чемпионата мира по футболу 2018 года, но в августе-сентябре они снова начали расти.

3) Аэрофлот планирует получить 10 самолетов SSJ к концу 2019, в то время как поставка трех самолетов Boeing 737 MAX для Победы скорее всего будет отложена на 2020 из-за проблем в корпорации Boeing.

Телеконференция оказалась в целом нейтральной для динамики акций. Похоже, что проблемы у Boeing могут временно ограничить впечатляющие темпы роста Победы. В то же время мы ожидаем увидеть хорошие результаты по МСФО за 3К19, которые должны быть поддержаны постепенным увеличением доходных ставок, а также падением цен на авиатопливо.Атон

Основным негативным фактором для Аэрофлота остается рост стоимости топлива - Промсвязьбанк

- 30 августа 2019, 20:38

- |

Аэрофлот закончил I полугодие 2019 года с 8,8 млрд руб. чистого убытка по МСФО, говорится в сообщении компании. Показатель EBITDA Аэрофлота за шесть месяцев составил 68,3 млрд руб. Представленные показатели учитывают новые стандарты МСФО 16 Аренда, которые Аэрофлот начал применять с этого года. Выручка группы в I полугодии выросла на 17,2%, до 311,4 млрд руб.

Основной убыток компании был сгенерирован в 1 кв. 2019 года, во 2 кв. Аэрофлот показал прибыль в 6,9 млрд руб. В целом, основным негативным фактором для компании остается опережающие темпы роста стоимости топлива по сравнению с выручкой (выручка выросла на 17,2%, топливо подорожало на 19%). Тем не менее, позитивные тенденции второго квартала продолжаться и в 3 кв., что должно несколько улучшить финансовые показатели Аэрофлота.Промсвязьбанк

Аэрофлот 2 кв 2019 МСФО. На сколько дивидендов уже налетали?

- 30 августа 2019, 17:25

- |

Больная тема, топливо для судов. Цены хотя бы не растут.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал