Астра

IPO Астра: успех или облом? Подводим итоги

- 15 октября 2023, 13:40

- |

Ну как, довольны размещением «нашего микрософта»? Поделитесь в комментах какую горстку акций вам отсыпали?

IPO Астры получилось самым успешным размещением на бирже (для компании), но и самым обломным (для инвесторов).

Давайте разберем в деталях.

Ажиотаж до IPO был невероятный: тысячи статей и постов. Это все издержки нашего крохотного фондового рынка. IPO проходят так редко, что каждое из них обмуслоливают до дыр, а проходят при в такой горячке.

🔔 В пятницу прозвенел колокол Мосбиржи, известивший о начале торгов. При чем с опозданием. Утром было принято решение о старте торгов после обеда. Что они там решали в кулуарах?

В итоге избыток желающих приобрести акции привел к чудным явлениям:

👉 Запрошенный объем акций превысил объем размещения в 20 раз!

👉 Компания смело решила размещаться по верхней границе стоимости акций (333 руб.). Диапазон составлял от 300 до ₽333 за бумагу. В процессе выхода на IPO компании должны объявить диапазон стоимости своих акций, чтобы будущие инвесторы могли сориентироваться. Размещение по верхнему диапазону говорит о том, что владельцы Астры были уверены в огромном спросе на акции.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

🚀Astra +40%, инвесторы разочарованны!

- 15 октября 2023, 12:19

- |

Итак, свершилось!☄️

В пятницу на Московской бирже стартовали торги акциями группы компаний «Астра» — разрабочика операционной системы Astra Linux!🏁

❗️На прошлой неделе мы уже публиковали обзор компании и ее финансовые результаты еще до того, как об этом начали писать брокеры. Дело в том, что нам удалось заранее пообщаться с менеджментом компании и мы участвовали в IPO!🥸

В итоге в пятницу, в первый день торгов, акции компании Astra взлетели на +40% оказавшись на планке!💥🔼

Если бы этого ограничения не было, то рост был бы гораздо сильнее!📈

⁉️Почему же инвесторы оказались расстроены?

Все дело в том, что спрос на акции компании в период сбора заявок превысил предложение в 20 раз и аллокация составила в среднем около 4%! Т.е. если инвестор подал заявку на покупку акций на 100тр, то ему достался объем всего на 4тр!🤷♂️

И +40% в первый день торгов на 4тр — это всего 1600 рублей прибыли!😒

В итоге инвесторы остались разочарованы. И чтобы получить нужный объем бумаг, нужно было участвовать на сумму раз в 25 больше, что не реально для большинства частных инвесторов!😭

( Читать дальше )

Микродозинг АСТРАллокации

- 15 октября 2023, 11:42

- |

«айПИоАСТРЫ! ПиАстр-р-ры! ПиАстр-р-ры!» — доносилось эхо, из всех утюгов кричали попугаи про новое АйПиО Астры. «Сладкая парочка» twix CEO и CFO этой Астры ежедневно колесила в гастрольном турне по студиям брокеров и блогеров. Поучаствовал и я в этом «аттракционе неслыханной щедрости», заодно проверил брокеров «на вшивость». Сразу скажу — проверку прошли не все.

Микродозинг АСТРАллокации

( Читать дальше )

Per aspera ad astra

- 14 октября 2023, 14:15

- |

Сегодня немного отвлечемся на конкретное событие, которое произошло на неделе. Размещение на Московской бирже акций компании «Группа Астра».

Итак, спрос на акции превысил предложение примерно в 20 раз. Следствием стала низкая аллокация, то есть количество бумаг, которое дали каждому конкретному инвестору по его заявке на участие. Процент распределения был от 2 до 4. Таким образом, на предполагаемые 100 тысяч рублей по заявке дали акций на 4 тысячи рублей.

Также можно оценить потенциальный остаточный спрос. Если объем предложения составлял 10 млн акций * на 333 рубля за 1 акцию = 3 млрд 330 млн рублей, то спрос составил 3,33 млрд * 20 = 66,6 млрд рублей. Остаточный спрос = 66,6 – 3,33 = 63,27 млрд рублей.

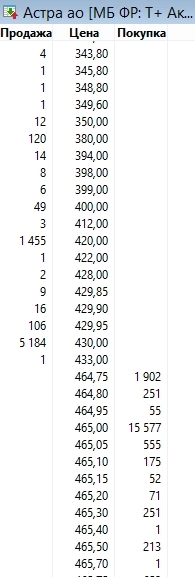

В первый день торгов акций открылись сразу по верней планке технического ограничения в 40% роста на отметке в 466,2 рублей за акцию. Объем торгов составил почти 400 млн рублей, а капитализации компании чуть не достигла отметки в 100 млрд рублей.

Для сравнения (по моему мнению) можно взять компанию «Группа Позитив», чья капитализация на закрытии пятничных торгов составила почти 168 млрд рублей.

( Читать дальше )

Группа Астра планирует разработать и запустить программу мотивации сотрудников акциями компании в марте-апреле 2024г

- 13 октября 2023, 18:55

- |

«Мы показали (проведением IPO) сотрудникам, что мы честные, что мы это делаем (свыше 1400 сотрудников компании стали ее акционерами в ходе IPO — ИФ) — сказал Сивцев. — И сейчас мы спокойно конструируем инструменты мотивации, где-то в феврале-марте, в апреле внедрим их. Скорее всего там будут двух — трехлетки, скорее всего на достаточно большое количество сотрудников».

www.interfax.ru/business/925812

Per Aspera Ad Astra 💫

- 13 октября 2023, 18:47

- |

… или “Через тернии к звёздам”, как гласит известная поговорка. Многое из происходящего на российском рынке можно описать именно такой фразой.

Как показал наш опрос, примерно трети инвесторов акций Астры так и не “налили”. Не расстраивайтесь, мы думаем в будущем еще представится возможность купить акции подешевле. Гораздо дешевле 😉

$ASTR разместилась, наши мысли по компании мы уже озвучивали. Что хочется сказать по поводу самого IPO?

1. Технологические компании в РФ измельчали. За наш предыдущий критический пост про Астру нас попрекали сотрудники Астры, мол мы не “шарим” в бизнесе.

Ребятки из Астры. Гордое звание “технологической компании”, да еще и с листингом на бирже, надо заслужить. В нулевых не было никакого импортозамещения, никакой господдержки, но это никак не мешало Яндексу, VK, Касперскому и другим компаниям уделывать Google, Facebook и т.д на российском рынке в условиях ожесточенной свободной, РЫНОЧНОЙ конкуренции. Что будет с вашим бизнесом если завтра внезапно откроются границы и на рынке снова будет больше выбора инфраструктурного ПО — вы прекрасно знаете.

( Читать дальше )

IPO Астра показала 3 млн заявок в стакане. Вы будете:

- 13 октября 2023, 16:44

- |

IPO Астра показала 3 млн заявок в стакане. Вы будете:

ПС

это голосование и оно видно только в стандартной версии Смартлаба (старом)

ГК Астра объявила итоги IPO - СберИнвестиции

- 13 октября 2023, 15:06

- |

ГК «Астра» стала первой публичной компанией среди российских разработчиков инфраструктурного ПО, одного из самых быстрорастущих сегментов российского ИТ-рынка.

Цена предложения установлена по верхней границе диапазона — 333 руб. за акцию. Исходя из этой цены, рыночная капитализация компании составит 69,9 млрд руб.

( Читать дальше )

СЕО Астры: мы точно реализуем цели такие как запуск мотивации сотрудников, возможность передавать акцию как валюту для M&A

- 13 октября 2023, 15:00

- |

1. Создание публичной бумаги для запуска мотивации сотрудников

2. Публичность и открытость позволяет заказчикам строить планы с нашей компании на десятилетия вперед

3. Возможность передавать акцию как валюту для M&A

4. Продолжим расти и разиваться

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал