Акции

Действительно ли фондовый рынок «предвидит» будущее? (перевод с elliottwave com)

- 07 сентября 2020, 16:21

- |

Начнем с цитаты из Marketwatch от 26 августа: «финансовые рынки… в настоящее время дисконтируют нирвану непрерывного V-образного восстановления ...». Конечно, это заявление означает, что причина, по которой инвесторы повышают цены на акции, заключается в том, что они коллективно ожидают сильного восстановления экономики. Но разве это настоящая причина того, что цены на акции снова достигли рекордно высокого уровня? Что ж, финансовая история, кажется, говорит об обратном.

Начнем с цитаты из Marketwatch от 26 августа: «финансовые рынки… в настоящее время дисконтируют нирвану непрерывного V-образного восстановления ...». Конечно, это заявление означает, что причина, по которой инвесторы повышают цены на акции, заключается в том, что они коллективно ожидают сильного восстановления экономики. Но разве это настоящая причина того, что цены на акции снова достигли рекордно высокого уровня? Что ж, финансовая история, кажется, говорит об обратном.Вот классическое заявление основателя Elliott Wave International Роберта Пректера: «Трудно отстоять идею о том, что масса инвесторов почти все знает об экономическом будущем. Это не объясняет, почему в 1928 году рынок не предвидел ничего, кроме голубого неба, в 1929 году очень внезапно предвидел депрессию, а в начале 1930 года ожидал подъем, которого так и не произошло. Поскольку рынки построены из паттернов, концепция почти идеального коллективного прогнозирования должна быть ложной.»

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 1 )

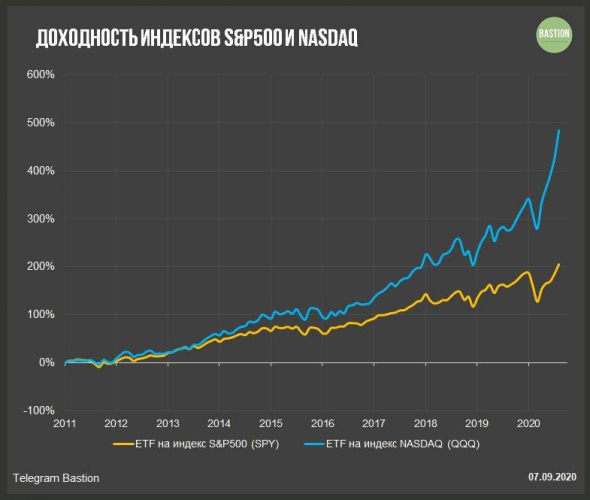

Кит в индексе Nasdaq: кто разгоняет американский рынок акций?

- 07 сентября 2020, 13:44

- |

▫️Financial Times пытается разгадать загадку роста американского технологического сектора в последние месяцы. Среди возможных причин источники газеты называют огромную позицию японского Softbank в деривативах на акции США. Источники Wall Street Journal также сообщают, что японский конгломерат в этом году купил опционы на акции США на сумму в $50 млрд.

▫️Объем торгов опционами на американские акции за последние две недели в 3 раза превышал средний дневной уровень 2017-2019 годов — данные Goldman Sachs. Один из управляющих хедж-фондом говорит, что никогда видел таких денежных потоков в деривативы за 20 лет карьеры.

▫️Кроме Softbank, в повышенном интересе к опционам обвиняют трейдеров Robinhood. Приложение позволяет неопытным инвесторам легко покупать крайне рискованные инструменты, в том числе опционы. Стратег инвестбанка Nomura Чарли Макэлиот говорит, что именно необычная активность в колл-опционах могла стать главной причиной невероятного роста акций в последние недели.

( Читать дальше )

Волновой анализ Золота

- 07 сентября 2020, 13:30

- |

Таймфрейм: 1H

Золото строго следует плану месячной давности: https://t.me/waves89/1984; https://vk.com/wall-124328009_16845. Кроме этого, план был подтвержден и отторгован в рамках премиум кнала в телеграме.

Напомню, что сейчас развивается волна (iv) в виде треугольника. Предполагаемая продолжительность от 2-х месяцев, из которых прошел только месяц. Поэтому пока будет торговать только локальные истории. Например, треугольник в составе [X] of «b».

Да, тёмных лошадок хватало...

- 07 сентября 2020, 12:51

- |

В десятке самых доходных акций с начала 2020 года, оказались бумаги компании «Южуралникель», законсервированного несколько лет назад завода и принадлежащего «Мечелу». И вдруг, в июле, они начали очень резко дорожать и без всяких на то причин, а в итоге, их рост к концу августа составил 145%.

Акции энергетической компании ТГК-2, с начала года прибавили более 100%, без всяких на то значимых корпоративных новостей и вошли в список самых торгуемых после бумаг Сбербанка, «Новатэка» и «Газпрома».

Лидером доходности стала золотодобывающая компания «Селигдар», акции которой прибавили 285,97%, у которой за первое полугодие выручка выросла на 38%, а чистый убыток вырос с 928 млн рублей до 4,021 млрд рублей (из-за переоценки кредита, полученного в эквиваленте цен на золото).

( Читать дальше )

Фонды и «робингуды» фиксируют позиции

- 07 сентября 2020, 09:40

- |

Прошлая неделя закрылась падением фондового рынка США, которое продолжается и сегодня на азиатской сессии.

Данное падение не имело за собой какого-то сильного новостного фона, поэтому можно сделать выводы, что спекулянты, которые пришли на рынок после падения рынка в марте, начали фиксировать свои позиции.

После «локдауна» в США, правительство выдало всем « вынуждено безработным» дополнительное пособие по безработице. Поскольку денег тратить было негде, а получить доступ к фондовому рынку стало легко и бесплатно благодаря брокеру Robinhood, люди, вместо покупок в магазинах, начали покупать акции компаний в первую очередь, это были крупные технологические компании, такие как AMZN, FB, TSLA, MSFT, GOOGL, NFLX, AAPL.

Кроме того, кроме самих «робингудов», играть на низколиквидном рынке начали и крупные инвестиционные фонды. Один из них — SoftBank — японский инвестиционный фонд, который малого того, что покупал сами акции, так ещё и купил call-опционы на них, тем самым увеличив своё кредитное плечо.

( Читать дальше )

Как читать отчет о прибылях и убытках.

- 07 сентября 2020, 09:33

- |

Обучающий пост на тему: Как читать отчет о прибылях и убытках.

Начинать анализ отчета о прибылях и убытках, как и бухгалтерского баланса, следует

с изучения его структуры. А именно: с выяснения того, из чего состоят его разделы и

какие статьи в них имеют ключевое значение.

Такой подход называют вертикальным или структурным анализом. Суть его в том,

чтобы, рассмотрев отдельные статьи и разделы отчета, определить их удельный вес и

выяснить, как их изменение повлияло на результат.

Следующее, что нужно сделать, это определить, как изменилась величина каждой

статьи относительно прошлых периодов. Это уже горизонтальный или временной

анализ. Он сравнивает абсолютное значение текущего периода с аналогичным

показателем в предыдущем периоде и оценивает величину изменения. Другими

словами, позволяет понять, приросла или снизилась та или иная статья и, если да, то

насколько.

Для того чтобы оценить изменение в динамике, достаточно данных за 3-5 лет и 5

последних кварталов. Сравнить их в процентном и абсолютном значениях можно на

сайте Morningstar.com в разделе Financals.

Проводя горизонтальный анализ отчета, важно прежде всего обращать внимание на те

статьи, которые изменились сильнее всего: они могут быть индикаторами проблем или

предвестником роста.

Рынки и прогнозы. Перегрев золота, интерес к доллару, интрига вокруг нефти, рубля и акций

- 07 сентября 2020, 07:38

- |

NASDAQ Composite, источник profinance.ru

Начну с более понятных мне инструментов. Это о золото и доллар. Золото в состоянии однозначного для меня перегрева. Массовые ожидания глобальной инфляции подогрели многолетний спрос на металл и отправили его на исторические высоты. Сам спрос в течение последних полутора лет имел преимущественно инвестиционную природу. Началось с увеличения доли металла в резервах центральных банков, закончилось стремительным ростом активов золотых ETF. Август, вероятно, стал переломным месяцем для котировок драгметалла. Ажиотаж в отношении металла и расположенность участников рынка к нему сохраняются, но новый спрос уже не способен удерживать цены. В течение сентября мы может увидеть более или менее жесткую коррекцию. Которая имеет потенциал продолжения на месяцы вперед.

Доллар выступает в качестве антагониста. Отношение к американской валюте ухудшалось со второй половины весны, и уже месяц как значительная часть экспертов прочит ей долгое снижение. Но котировки этого не подтверждают. Пара EUR/USD стабилизировалась в районе 1,18-1,2 доллара за евро и накапливает перекупленность. Напряженность на фондовых и товарных площадках может резко повысить спрос на доллары. Видимо, это уже и происходит. Не знаю, насколько может снизиться главная валютная пара, но само снижение, по-моему, назрело.

( Читать дальше )

Планы и важные события на новой неделе с 07.09. - 11.09.2020г. Итоги конкурса.

- 06 сентября 2020, 23:02

- |

В рамках рубрики «ежедневник инвестора» обсуждаем важные события на будущей неделе. Также обсуждаем ситуацию на мировых рынках.

Поговорим почему акции российских экспортёров, таких как Лукойл, Роснефть, Газпром и т.д. на прошедшей неделе удержали свои позиции.

Что вообще происходит на российском рынке и почему не советовал бы ни шортить, ни лонговать сейчас рынок.

Также какой дополнительный негатив появился на нефтяном рынке.

Почему хочу прикупить акции Polymetal, а не Полюс.

Подробно поговорим о курсе доллара.

Сейчас много фундаментальных обоснований, но также посмотрим и технический анализ.

Ну и конечно скажем пару слов про «любимцев рынка», а именно про Теслу и Apple.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал