Акции

Навыки VS Случайность

- 04 августа 2021, 07:50

- |

За последний год мне удалось пообщаться с целой плеядой новых “Баффетов”, которые получив экстраординарную доходность на рынке, решили, что все это благодаря их уникальности. Я, конечно же, никого не переубеждаю, все так и есть, именно вы тот самый “избранный”, который прочитав полторы книги по инвестициям теперь будет показывать супер выдающиеся результаты до конца своих дней.

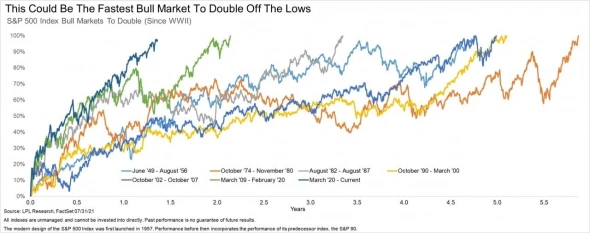

Но вот есть один факт, который, как мне кажется, заслуживает внимания (кроме, разумеется, графика вашего портфеля за последний год, который ловко и умело перебил индекс), это график скорости удвоения капитализации S&P500. И последний год поставил рекорд по этому показателю. Никогда в истории мы еще не видели столь быстрого удвоения капитализации индекса.

Безусловно, эти два факта (динамика вашего портфеля и рекордный рост рынка) имеют нулевую корреляцию, а все ваши результаты только лишь за счет “знаний и умений”.

Подписывайтесь на мой Телеграм канал, чтобы не пропускать свежие публикации.

- комментировать

- ★2

- Комментарии ( 10 )

Топ-5 интересных ситуаций сегодня на рынке.

- 04 августа 2021, 06:34

- |

Вчера в чате телеграм-канала был задан хороший вопрос: а что можно купить, что плохо лежит? Вопрос я нахожу актуальным, по причине того, что позитив на рынках сохраняется, тренд продолжается. А о том, что плохо лежит, давайте и поговорим, чтобы, как однажды красиво сказал Иван (наш подписчик), «не покупать все, что шевелиться!». Мудрая фраза. Вот об этом и поговорим.

Всем привет!

Кратко пробегусь по ситуации на рынке?

Америка закрылась вплотную к своим максимальным значениям по индексам Доу Джонса и SP500. О чем это нам говорит? Только об одном, мы вправе рассчитывать на продолжение роста. Да это уводит индексы все больше к небесам, да многие ждут коррекцию. Многие боятся хаев, и правильно делают. Но самое важное сейчас не покупать сломя голову все, что шевелится, а вдумчиво подходить к выбору бумаг.

Российские индексы продолжают оставаться в растущем канале и ММВБ, и РТС. Для меня это тоже признак того, что рынки продолжать рост. Тут даже не буду особенно распространяться. Фаза роста, которую я оцениваю среднесрочно, не требует какой-то излишней аналитики.

( Читать дальше )

🔎 Amazon - обзор компании и оценка перспектив / fwd P/E = 13

- 04 августа 2021, 02:36

- |

▫️ Капитализация: $1.69 T

▫️ Выручка TTM: $0,44 T

▫️ Прибыль TTM:$29.4 b

▫️ P/E TTM: 57.5, Форвардный P/E2026: 13

▫️ P/B: 14.65

▫️ P/S: 3.84

Подписывайтесь на мой скромный канал: t.me/taurenin делаю только полезные посты

📊 Сегментация компании TTM

— North America -$266.6 b ➡️ 60% выручки

— International — $124 b ➡️ 28% выручки

— AWS -$54.7 b ➡️ 12% выручки

ASW — Amazon Web Services

👉 По оценке Digital Commerce 360 в 2020 году рынок E-commerce в США составил $861 b (+44% г/г).

Выручка Amazon от продаж и услуг маркетплейса в Северной Америке за 2020 год составила$236,3 b (+38,3% г/г).

❗ Есть небольшое отставание от рынка, но для компании такого масштаба — это нормально.

👉 По данным Internet Retailer в 2018 году на Амазон приходилось 37% всех онлайн-продаж

( Читать дальше )

Ждать обвала или покупать акции сейчас

- 04 августа 2021, 00:17

- |

Короче, данный пост тянет на один из моих принципов инвестирования (инвестиции должны быть ликвидными и не в рублях, а для принятия решений надо использовать ожидаемую выгоду), пожалуй добавлю его в список.

Какая суть?

( Читать дальше )

ADS Alibaba продолжают падать, несмотря на рост бизнеса

- 03 августа 2021, 23:20

- |

Alibaba Group (BABA) отчиталась за 1 кв. финансового 2022 г. (1Q FY22), закончившийся 30 июня 2021 г. Выручка за квартал взлетела на 33,8% до 205,74 млрд юаней ($31,87 млрд). Если исключить эффект от консолидации сети Sun Art, то рост выручки 22% г/г. Скорректированная прибыль в расчете на 1 ADS составила 16,6 юаня ($2,57) против 14,82 юаня за 1Q FY21. Аналитики, опрошенные Refinitiv, в среднем прогнозировали выручку 209,39 млрд юаней и adjusted EPS 14,43 юаня. Скорректированная EBITDA снизилась на 4,7% и составила 48,63 млрд юаней ($7,53 млрд). Свободный денежный поток (FCF) 20,68 млрд юаней ($3,2 млрд) против 36,57 млрд юаней за 1Q FY21. Сокращение связано с выплатой половины антимонопольного штрафа на сумму 9 млрд юаней. Результаты за 4Q FY21 – см. по ссылке.

Alibaba завершила квартал с денежной позицией 470,8 млрд юаней. Чистый долг отрицательный. Совокупный долг (банковские кредиты плюс облигации) почти не изменился.

Результаты по сегментам. За отчётный квартал выручка в сегменте онлайн ритейла (“commerce”) подскочила на 35,2% до 180,24 млрд юаней. Выручка логистического под-сегмента Cainiao Logistics взлетела на 50,4% и достигла 11,6 млрд юаней. Выручка сегмента облачных вычислений (“cloud computing”) выросла на 30% до 16 млрд юаней. Доля облачных вычислений в выручке за квартал 7,8%, а за полный FY21 была 8,4%. При этом выручка Cloud снизилась по сравнению с предыдущим кварталом на 4,2%. Валовые доходы направления «медиа и развлечения» (“digital media and entertainment”) прибавили 15,4% г/г. и составили 8,07 млрд юаней. Все сегменты, кроме Commerce, оказались операционно убыточными в истекшем квартале.

( Читать дальше )

Меняем Магнит на X5 Retail Group - КИТ Финанс Брокер

- 03 августа 2021, 22:37

- |

На прошлой неделе Магнит опубликовал финансовые результаты за II кв. 2021 г. по МСФО. Выручка продуктового ритейлера выросла на 9,6% по сравнению с аналогичным периодом прошлого года – до 424,3 млрд руб. на фоне роста сопоставимых продаж на 5,2%. LFL-продажи в основном выросли за счёт роста трафика на 10% из-за притока новых уникальных покупателей.

Чистая прибыль Магнита снизилась на 6% год к году – до 12,1 млрд руб. Снижение прибыли связано с эффектом высокой базы прошлого года, которую отражает снижение среднего чека. Фактором, повлиявшим на снижение среднего чека, стало заметное сокращение среднего количества товаров в корзине, в связи с нормализацией тенденций потребления по сравнению с аномальной динамикой и закупкой впрок на фоне введения ограничительных мер. Дополнительное давление на чистую прибыль оказал более низкий доход по курсовым разницам в размере 634 млн руб. по сравнению с 1 млрд руб. во II кв. 2020 г.

Напомним, что во II кв. 2021 г. Магнит завершил стратегическое приобретение розничной сети «ДИКСИ», под управлением которой находится 2 477 магазинов в России, тем самым усилив долю рынка и конкурентоспособность на рынках Москвы и Санкт-Петербурга.

( Читать дальше )

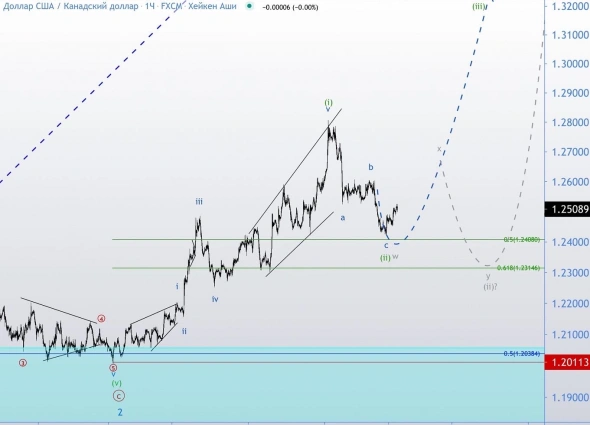

Опять девальвация канадского доллара?

- 03 августа 2021, 22:26

- |

USD/#CAD

Таймфрейм: 1H

В прошлом месяце мы ждали начала волны (ii): https://vk.com/wall-124328009_22589. Так всё и случилось, и теперь эта волна завершена или завершился в ней первый зигзаг. В том смысле, что до двойного зигзага или плоскости усложнение никто не отменял.

Я вернулся в небольшой лонг пары из области волны «iv» of (i). Жду области «b» of (ii) чтобы частично зафиксировать этот лонг.

МосБиржа - бенефициар роста ключевой ставки - Универ Капитал

- 03 августа 2021, 21:56

- |

Общий объем торгов на рынках Московской биржи увеличился на 10,4% и составил 87,3 трлн рублей ( по сравнению с 79,1 трлн рублей в июле 2020 года). Что инвесторам дает эта информация? МосБиржа – бенефициар роста ключевой ставки. Оператор получает выручку в основном из двух источников – процентного и комиссионного. Процентный доход Московской биржи напрямую зависит от ключевой ставки ЦБ РФ и последние 2 года он снижался вслед за смягчением политики ЦБ. Но c начала апреля по настоящий момент регулятор значительно повысил ключевую ставку. В общей сложности с 4,25% до 6,5%. Конечно, это не означает, что Московская биржа автоматически увеличит свои процентные доходы на 50%, но рост очевидно будет значительным. Плюс к этому мы наблюдаем и рост оборотов на бирже по отношению к волатильному (оборотистому) 2020-му году.

Таким образом, мы получаем период, когда у МосБиржи растут и процентные и комиссионные доходы. И это еще не видно в финансовой отчётности эмитента, так как все основные события происходили уже во втором и третьем квартале, отчетности за которые пока нет. Самое время рассмотреть возможность купить акции Московской биржи.Тузов Артем

ИК «УНИВЕР Капитал»

Nikola - а грузовики-то уже ездят

- 03 августа 2021, 21:52

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал