Акции сша

Санта к нам стучится ETF S&P 500

- 20 декабря 2023, 13:50

- |

В пятницу ETF S&P 500, $SPY, зафиксировал самый большой однодневный приток за всю историю — $20,8 млрд.

С момента создания ETF в 1993 году такого никогда не наблюдалось.

Общий приток капитала только на прошлой неделе достиг 24 миллиардов долларов, что также стало новым рекордом.

Вчера в $SPY поступило ЕЩЕ 10 миллиардов долларов, в результате чего общая сумма с прошлого понедельника составила почти 35 миллиардов долларов.

Это 35 миллиардов долларов за 6 торговых дней, или 5,8 миллиардов долларов В ДЕНЬ.

Ралли Санта-Клауса – это мягко сказано.

- комментировать

- Комментарии ( 7 )

В недавнем выпуске радиошоу «Богатый папа» финансовый педагог и писатель Роберт Кийосаки выразил серьёзную обеспокоенность по поводу финансового здоровья Соединённых Штатов.

- 20 декабря 2023, 12:18

- |

«Америка сейчас банкрот», — сказал он. «И вопрос, на который я хочу ответить сегодня, заключается в том, почему Америка, которая когда-то считалась самой богатой страной в мире, теперь является банкротом?»

Хотя США официально не объявили о своем банкротстве, точка зрения Кийосаки подчеркивает ухудшение долгового кризиса в стране.

По состоянию на 24 ноября государственный долг США достиг 33,8 триллиона долларов. Приглашенный докладчик Джим Кларк, генеральный директор Republic Monetary Exchange, подчеркнул, что фактические обязательства, включая выплаты, могут достигать 200 триллионов долларов.

В 2023 финансовом году процентные выплаты по этому долгу выросли до $659 млрд, что на 39% больше, чем в предыдущем году, и почти вдвое превышает сумму в 2020 финансовом году.

Так как же знаменитый автор защищает свое богатство? Он твердо верит в физические активы. Вот два его фаворита.

Золото и серебро

Кийосаки, который считает, что финансовые проблемы Америки начались с отказом от золотого стандарта в 1971 году, выступает за инвестирование в золото и серебро.

( Читать дальше )

markets report 20/12/23

- 20 декабря 2023, 08:34

- |

Всем среда! Выпуск 347

Наш президент подписал указ о введении ИИС3 со следующего года, ура товарищи! Стоит напомнить что речь идет о новом Индивидуальном Инвестиционном Счете, который объединит в себе особенности первых двух. По ИИС1 инвестор мог получать налоговый возврат, а по ИИС2 можно освободить инвестиционных доход на нем от налогов, что считаю гораздо более привлекательным моментом. ИИС3 по идее можно будет открыть в начале следующего года, хотя эксперты говорят что система еще не отлажена и скорей всего придется подождать. Открывать ИИС3 будет на 5 лет и по нему можно получить и налоговый вычет и освободить бешанные прибыли от уплаты налогов, но делается это в момент его закрытия и вынимания средств.

И еще напоминаю один предновогодний лайфхак, по снижению налогов. Если в портфеле есть бумаги с отрицательной бумажной переоценкой, но в них есть желание сидеть дальше, то можно их продать и снова купить по рынку. Тем самым зафиксировав убыток, который снизит налогооблагаемую базу, и вы заплатите меньше налогов.

( Читать дальше )

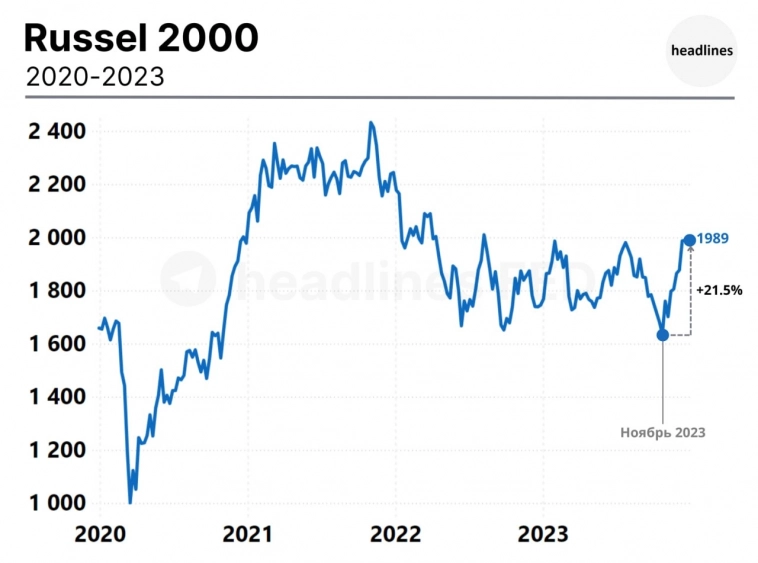

Главный медведь Уолл Стрит предполагает рост акций с малой капитализацией

- 19 декабря 2023, 14:46

- |

Michael Wilson*:

Если ФРС удастся добиться мягкой посадки экономики США, не спровоцировав повторного ускорения инфляции, такие активы, как акции с малой капитализацией, которые, как правило, более чувствительны к изменениям процентных ставок и экономических перспектив, могут развить ошеломляющий рост, начавшийся в ноябре.

marketwatch.com

* ведущий стратег Morgan Stanley, один из главных медведей Wall Street

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

Совет директоров Татнефти 22 декабря обсудит прогноз добычи на 2024 год - Ренессанс Капитал

- 18 декабря 2023, 15:09

- |

Объём торгов: RUB 1 830,8 млн

В свободном обращении: 32,00%

Совет директоров Татнефти на заседании 22 декабря рассмотрит вопрос о прогнозных показателях бизнес-направления «Разведка и добыча» на 2024 год, сообщила компания.

Также будут рассмотрены состояние нефтегазовых проектов за пределами РФ и ожидаемые результаты геологоразведочных работ по группе за 2023 год.«Ренессанс Капитал»

markets report 18/12/23

- 18 декабря 2023, 08:41

- |

Всем понедельник! Выпуск 346

Главным событием пятницы на нашем рынке конечно стало повышение нашей ключевой ставки до 16%. Размер повышения четко бьется с большинством ожиданий, поэтому никаких резких всплесков это не вызвало. Стоит напомнить, что ключевая ставка ЦБ РФ, это, другими словами, стоимость заимствований в российском рубле. Ставку эту повысили все по той же причине угрожающе подрастающей инфляции. Более дорогая ставка должна снизить норму потребления и увеличить норму сбережения, как следствие инфляция должна понизиться. Так же по классике это должно снизить интерес к рискованному инвестированию или акциям и повысить интерес к защитным менее рискованным активам депозитам и облигациям.

В реальности пятничное повышение не привело к таким тенденциям, как и к резким всплескам, потому что именно это повышение рынок ожидал, соответственно уже заложил в котировки, а раз так, то возможно даже обратное движение, на фиксации прибыли, что и наблюдалось в некоторых инструментах.

( Читать дальше )

3 самые недооцененные акции для покупки в декабре.

- 15 декабря 2023, 15:04

- |

Компании, работающие в сфере водорода, делают крупные инвестиции для роста в ближайшие пять лет.

Вот недооцененные акции, которые стоит купить для стабильной долгосрочной прибыли.

Linde (LIN): Запланированные инвестиции в размере $50 миллиардов в проекты чистой энергии с акцентом на производство водорода.

Chemicals (APD): Обязательство инвестировать $15 миллиардов в чистую энергию к 2027 году и реализация некоторых из самых крупных проектов синего и зеленого водорода.

Plug Power (PLUG): Рискованная ставка, которая может принести прибыль в 10 раз больше, если удастся преодолеть финансовые и исполнительские трудности проекта.

Если вы хотите получать еженедельные материалы о акциях от нас, подпишитесь на нашу рассылку Share Insight по электронной почте.

Ознакомьтесь с обширным материалом, представленным на нашем сайте.

Продам большой пакет (до 3000 лотов) акций Гугл

- 15 декабря 2023, 09:40

- |

Ребята, привет!

Зависло до 3000 лотов Гугл на Бирже СПб. Уступлю с дисконтом.

Обращаюсь в первую очередь к тем, у кого есть ВНЖ других стран и кто по этой причине реально может получить индивидуальную лицензию (как по блокировке евроклир-НРД получали лицензии граждане с ВНЖ) и перепродать пакет

Пишите в личку!

markets report 14/12/23

- 14 декабря 2023, 09:11

- |

Всем четверг! Выпуск 345

Ну что пожалуй, главное событие под конец уходящего года вчера случилось, без особых шоков и сюрпризов. Ставку оставили без изменений в текущем диапазоне 5,25-5,5%. ТО есть главную процентную ставку на планете не повышали с этого лета, и похоже в этот цикл и правда больше уже не поднимут. Пока все сходится к тому, что подходит к своему постепенному и затяжному концу самое резкое повышение процентной ставки за последние 10ти летия. Остается еще достаточно много «НО» и «что если», но на данный момент все хэппи и думаю в этом году уже особо напрягаться не станут. На конференции Пауэлл наговорил кучу обычной воды, типа все идет хорошо, мы не исключаем повышения, если понадобится, инфляция снижается но она еще высокая… бла бла бла. Главное он считает, что они сделали достаточно, и на этом думаю рынок выдыхает и больше тревожится не хочет.

Индексы показали существенный рост более одного процента, но главное, что после такого оживления DOW Jones (индекс американских голубых фишек) обновил исторический максимум, что уже момент знаковый, а SnP c NASDAQ приближаются к обновлению своих, причем Технологический NASDAQ очень близок потому что вчерашние новости от ФРС обрушили доходность трежерей сразу почти на 20 б.

( Читать дальше )

Темпы роста ВВП США могут замедлиться. Какие акции пострадают меньше всего?

- 13 декабря 2023, 18:57

- |

Сегодня ФРС примет решение по ставке и представит экономические прогнозы. В базовом сценарии мы ожидаем снижения темпов роста ВВП в США и дальнейшей фрагментации мировой экономики. В этих условиях наименее уязвимы будут акции компаний, ориентированных на внутренний рынок, из отраслей потребления, ЖКХ, промышленности.

Потребление и ЖКХ — это традиционные дивидендные истории, которые в этом году существенно отставали от рынка. ЖКХ стал абсолютным аутсайдером (-11% с начала года). Однако с понижением доходностей на облигационном рынке им будет легче конкурировать за капитал. Ставку можно сделать на отраслевые ETF US — Consumer Staples ETF (целевая цена — $81) и The Utilities Select Sector SPDR Fund (целевая цена — $75).

Мы также высоко оцениваем ETF на промышленность Industrial Select Sector SPDR Fund (целевая цена — $119,7). Этот сектор получает значительную поддержку от государственных инвестиций по двум крупным программам на общую сумму около $1,7 трлн (Infrastructure Investment and Jobs Act и Inflation Reduction Act). Публичные компании сектора не всегда напрямую получают госзаказы, но могут наращивать выручку косвенно — через рост продаж оборудования и оказание услуг подрядчикам, задействованным в государственных проектах.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал