Акции сша

Поразительные индикаторы настроений

- 05 января 2024, 13:40

- |

Измерения настроений обычно не используются для точного определения времени на рынке. Но мы считаем, что они являются ценным подспорьем, особенно когда они рассматриваются вместе с техническими индикаторами.

Степень сегодняшнего оптимистичного настроения по отношению к фондовому рынку США отражена в следующих двух заголовках:

Оптимизм фондового рынка Уолл-стрит не прекращается (Wall Street Journal, 20 декабря)

Американские домохозяйства инвестируют в фондовый рынок как никогда раньше. … (Marketwatch, 22 декабря)

Это выходит далеко за рамки типично позитивного предубеждения в отношении курортного сезона. На стероидах это гораздо ближе к оптимизму.

В Краткосрочном обзоре по США от 20 декабря — публикации, в которой представлены краткосрочные прогнозы для ключевых финансовых рынков США, обсуждались два конкретных показателя настроений. Ниже приведён первый график.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Конференция на Nonfarm Payrolls

- 05 января 2024, 12:47

- |

С начала года участники рынки пытаются предугадать будущий тренд на рынках, минимизировав риски.

Фиксирование прибыли на долговом и фондовом рынке после новогоднего ралли привело к росту доллара, геополитические опасения играют важную роль в мировоззрении инвесторов, т.к. отсутствие решения проблемы в Красном море приведет к росту инфляции и, как следствие, к более скромному снижению ставок ЦБ по сравнению с ожиданиями рынка.

Пришло время фактов, отчет по рынку труда США сегодня в 16.30мск даст первое понимание о времени начала цикла понижения ставок ФРС.

Прогнозы на нонфарм скромные: рост рабочих мест на 170К, рост уровня безработицы до 3,8%, рост зарплат на 0,3%мм 3,9%гг.

Такой прогноз без учета геополитики на рост аппетита к риску, ибо это ситуация Златовласки, когда экономика продолжает рост немного выше тренда (а для обеспечения вновь прибывших в рабочую силу в США нужен среднемесячный рост на 100К), а инфляция замедляется (падение зарплат ниже 4,0%гг значимо).

Рост рабочих мест в диапазоне 140К-180К приведет к аппетиту к риску при условии замедления роста зарплат на фоне роста уровней безработицы, сильный аппетит к риску может вызвать падение зарплат ниже 3,9%гг.

( Читать дальше )

Shudown Вшортить и отойти от монитора.

- 04 января 2024, 01:43

- |

Конгрессмены покинули Вашингтон в середине декабря и не вернутся до следующей недели вместо того, чтобы делать свою работу.

Захарова поздравила их с превышениме госдолга - рекорд превысил 34 триллиона долларов.

Источник — гоогл

Рубль вошел в ТОП-3 рейтинга мировых валют!

- 02 января 2024, 13:32

- |

В 2023 году российский рубль продемонстрировал самое значительное снижение с 2015 года и вошел в тройку лидеров рейтинга наиболее слабых валют в мире, по данным Bloomberg.

Ну хоть в чем то впереди планеты всей :)

Открываем сезон 2024!

- 02 января 2024, 13:20

- |

Открываем сезон господа спекулянты :)

Планируемые сделки на основе анализа методологии VSA (Volume Spread Analysis) на сегодняшней торговой сессии 02.01.24 :

ПОКУПАТЬ (LONG TRADE)

Citigroup Inc ( С )

Visa Inc Class A (V)

ПРОДАВАТЬ (SHORT TRADE)

Walt Disney Company (DIS)

Nike Inc (NKE)

( Читать дальше )

Вводная в январь

- 02 января 2024, 10:01

- |

Традиционного ранее новогоднего обзора не будет, поэтому во вводной на январь также рассмотрю ожидания/риски на весь 2024 год.

Рисков множество, они включают в себя геополитику, экономику, долговой кризис и, конечно же, политику ФРС.

В обычной ситуации, если мы говорим об активах США, все возможные риски оцениваются только с точки зрения политики ФРС, но в этот раз ситуация немного иная, геополитические проблемы и их последствия могут выйти на первый план.

Риски 2024 года:

1. Политика ФРС.

Голубиный разворот ФРС очевиден, весь вопрос в темпах снижения ставок.

Правильным сценарием, который соответствует необходимости возвращения экономики США к росту до ноябрьских выборов, является снижение ставок ФРС с марта с продолжением в мае и июне, после чего, согласно правилам негласного этикета, должна быть взята пауза до декабря, но во времена правления самого демократичного президента Байдена прежних правил не существует, поэтому все зависит от ситуации в экономике и темпов падения инфляции.

Чтобы начать снижать ставки в марте нужно предупредить рынки на заседании 31 января, что приведет к росту аппетита к риску.

( Читать дальше )

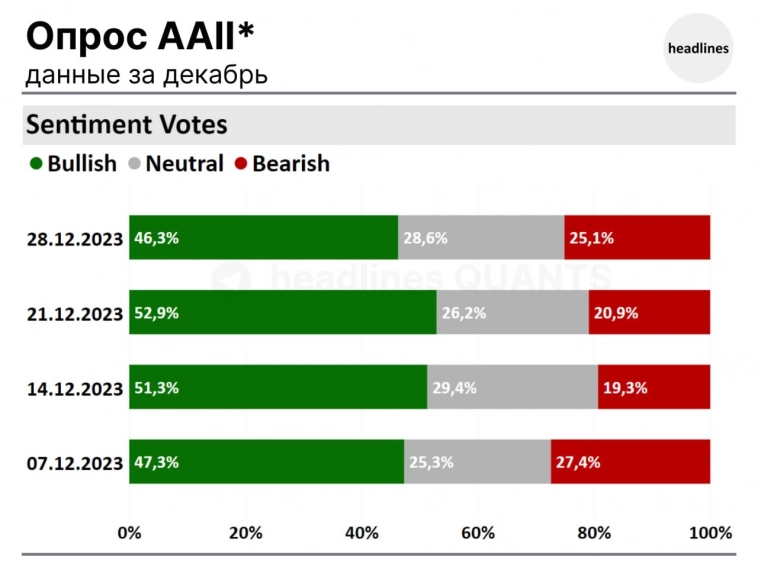

Опрос American Association for Individual Investors

- 29 декабря 2023, 07:22

- |

headlines Q:

● По данным опроса AAII*, уровень бычьего настроения среди индивидуальных инвесторов находится на годовых максимумах.

● Анализ опроса AAII в сентябре 2022 позволил нам увидеть признаки разворота S&P 500, индекс тогда сформировал дно спустя 3 недели.

● В EXTRA мы рассмотрели среднюю динамику S&P 500 после случаев на истории, когда бычье настроение превышало 50%.

* В опросе American Association for Individual Investors (AAII) инвесторам задают вопрос, куда двинется рынок в ближайшие 6 мес. Опрос проводится с 1987 г.

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

21 компания SPAC обанкротилась, потеряв 46 миллиардов долларов капитала

- 28 декабря 2023, 19:03

- |

По данным Bloomberg, по крайней мере 21 компания, которая стала публичной через SPAC, подала заявление о банкротстве в этом году, потеряв $46 млрд общего капитала. Одними из крупнейших банкротств были WeWork, Lordstown Motors и Virgin Orbit.

markets report 28/12/23

- 28 декабря 2023, 08:27

- |

Всем последний четверг года! Выпуск 348

Неделя еще не закончилась, но судя по происходящему на финансовых рынках не только наша станция дала себе небольшой отпуск и уже очень мало кто напрягается, но движения все же какие-то есть. Сегодня будет не столько текущих новостей сколько подведения годовых итогов и скромный, но надеюсь размеренный взгляд в недалекое будущее, да и в следующий год.

Для начала наш любимый и родной российский фондовый рынок, индексы как и большинство россиян уже готовятся к праздникам и навряд ли будут показывать какие-то резкие движения. Уже как пару дней консолидируются вокруг текущих уровней, что нормально. В этом году рублевый индекс iMOEX смотрелся лучше своего долларового брата, и показал хороший рост. Но важно понимать, что основным драйвером этого движения был слабеющий рубль. Такая связка как раз отображена в сильно меньшем годовом росте индекса RTS. Но факт остается фактом, оба индекса по итогам года выросли. Начавшаяся под конец года коррекция, полагаю напомнит о себе еще в начале следующего года, но дальше скорей всего рост хоть и не такой резкий может возобновится при сохранении текущей обстановки у нас и в мире.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал