Акции США

Мои (и чужие) ошибки, как инвестора.

- 01 мая 2025, 04:08

- |

Как я спотыкался за 10 лет обучения инвестированию и какие видел ошибки у других.

В данный момент я полностью живу с капитала, но путь этот был тернист и болезнен.

Постарался сформировать список своих и наблюдаемых ошибок, надеюсь вы не повторите.

📉 Погоня за спекулятивной прибылью

торговля внутри дня (“это же изи: купил на проливе — продал на отскоке”)

самоуверенность после Х удачных сделок (тупо наугад купил в удачной точке и повезло) — и уже думаешь о себе как о великом инвесторе

искать «движения», пытаться угадать цену покупки, выискивать лучшую точку входа в акцию

бояться покупать акции, которые бодро растут (и радостно покупать падающий годами шит)

шортить акции или не дай Бог индекс

использовать опционы и фьючерсы для краткосрочной торговли без математического расчёта сценариев

шортить VIX и другие волатильные инструменты

продавать непокрытые опционы (“мол не сцы, я сто раз так делал — ничего не случится”)

использовать чужого торгового робота, ожидать от него граальные стратегии (он, если и работал, то в прошлом и не у тебя. А сейчас его код не стоит даже нажатий кнопок)

( Читать дальше )

- комментировать

- 5К | ★3

- Комментарии ( 24 )

Динамика фондового рынка США за первый квартал 2025 года: лидеры роста и падения

- 30 апреля 2025, 18:08

- |

Трамп - катастрофа для крупных технологий. Звёзды Кремниевой долины столкнулись с недоверием и торговой войной

- 30 апреля 2025, 12:03

- |

Кратко

- •Дональд Трамп вызывает недоверие и торговую войну для крупных технологических компаний.

- •Руководители американских технологических гигантов стараются втереться в доверие к Трампу после его переизбрания.

- •Трамп обвиняет Meta в «враждебных и политических действиях» после того, как компания планирует указывать стоимость тарифов на товары.

- •Совокупная рыночная стоимость пяти крупных платформ упала на 16% с момента инаугурации Трампа.

- •Антимонопольные органы США продолжают расследование в отношении крупных технологических компаний.

- •Торговая война Трампа может привести к росту цен на товары и замедлению продаж.

- •Американские технологические гиганты могут стать «ответным громоотводом» в торговой войне.

В течение нескольких недельI после переизбрания Дональда Трампа руководители американских технологических гигантов усердно старались втереться в доверие к вернувшемуся на пост президенту, публично поздравляя его и почтительно присутствуя на его инаугурации.

( Читать дальше )

ЦБ решил контролировать внутрироссийские торги акциями США

- 29 апреля 2025, 15:30

- |

Мосбиржа запустила внебиржевые торги 127 иностранными ценными бумагами, сделки с которыми были заблокированы с весны 2022 года. В перечень попали акции Apple, Amazon, Bank of America, Citigroup, Microsoft, Tesla, Alphabet, Nvidia, Visa…

Комментарий:

Мосбиржа запустила торги ровно потому, что это стало популярной сделкой. До этого стаканы с заблокированными акциями США держали у себя внутри отдельные крупные брокеры — БКС, Атон, Т-Банк… Это были стаканы для торговли на внебиржевом рынке, и там можно было купить и продать акции, например, Apple.

Банк России и Мосбиржа отметили набирающую силу тенденцию и решили поучаствовать в процессе. Во-первых, здесь есть доходность, во-вторых, процессу не помешает определенное регулирование.

Что в стаканах других брокеров, что на Мосбирже, дисконт будет примерно такой же: порядка 40-50% от биржевой стоимости этих бумаг на американских рынках. Просто в ситуации с Мосбиржей это уже будут сделки не на уровне каждого отдельного брокера, а с участием центрального контрагента. То есть, это все будет отслеживаться центральным банком. Если коротко, просто они, так сказать, обуздали этот тренд.

( Читать дальше )

Организация Мосбиржей внебиржевых торгов акциями США создает условия для инвесторов, желающих освободиться от заблокированных иностранных активов — ЦБ

- 28 апреля 2025, 19:15

- |

tass.ru/ekonomika/23807607«Это решение создает дополнительные условия для инвесторов, которые хотят освободиться от заблокированных иностранных активов. Сделки будут заключаться на внебиржевом рынке с центральным контрагентом. Надо отметить, что возможность продать такой актив на внебирже была и раньше, но только без участия ЦК», — отмечается в сообщении.

Что ждать на западной фондовой секции на этой неделе. Отчеты техгигантов и удары Трампа в китайскую стену.

- 28 апреля 2025, 19:02

- |

Инвесторы в ожидании результатов: отчеты Apple, Microsoft, Amazon и Meta на горизонте

📉 Что произошло на прошлой неделе

Фондовый рынок США завершил неделю ростом: S&P 500 прибавил 0.7%, Nasdaq вырос на 1.3%, Dow остался практически без изменений. Основной драйвер — сильная отчетность Alphabet, усилившая оптимизм вокруг искусственного интеллекта. Однако на выходных настроения ухудшились: Минфин США опроверг заявления Трампа о переговорах с Китаем по тарифам, что усилило неопределенность.

🌐 Геополитические риски сохраняются

Китай также официально опроверг факт торговых переговоров с США. Противоречивые сигналы из Вашингтона и Пекина поддерживают нервозность на рынках. Инвесторы опасаются, что без прогресса в переговорах обострение торговой войны вновь выйдет на первый план.

💸 Внутренний рынок США готовит новые вызовы

На этой неделе инвесторы будут внимательно следить за квартальными отчетами техгигантов США: Microsoft, Meta, Apple и Amazon. Эти результаты помогут понять, насколько устойчива корпоративная Америка на фоне тарифных угроз и расходов на развитие искусственного интеллекта.

( Читать дальше )

Текущая ситуация на рынке: осторожность и возможности

- 28 апреля 2025, 14:57

- |

Рынок акций США находится в неоднозначном состоянии, и инвесторам стоит сохранять осторожность, отмечают аналитики Freedom Finance Global. На предстоящей неделе ожидается насыщенный график корпоративных отчетов и макроэкономических данных.

Технологические гиганты, такие как Apple (AAPL), Amazon (AMZN) и Microsoft (MSFT), представят свои результаты, и инвесторы ждут обновленных прогнозов. Также стоит обратить внимание на отчеты Visa (V), Mastercard (MA) и PayPal (PYPL), которые помогут оценить состояние потребительского спроса. В секторе потребительских товаров важными будут результаты McDonald’s (MCD) и Starbucks (SBUX).

Среди макропоказателей главными станут предварительные данные по ВВП США за первый квартал. Аналитики Freedom Finance Global ожидают роста на 0,7%, что немного выше консенсусного прогноза в 0,4%. Однако испытанием для рынка станет отчет по занятости в несельскохозяйственном секторе. Рынок ожидает создания 130 тыс. новых рабочих мест.

Аналитики Freedom Finance Global отмечают, что техническая картина по индексу S&P 500 выглядит обнадеживающе — есть шанс на рост до уровня 5700 пунктов.

( Читать дальше )

📉 Фондовый рынок США - Итоги недели - Прогноз

- 28 апреля 2025, 10:51

- |

📉 S&P500 — 3-я неделя нового базового цикла (в среднем 20 недель), который начался на экстремум-прогнозе 7 апреля после достижения прогнозных уровней (https://t.me/jointradeview/333). Обещанный в начале года (https://t.me/jointradeview/287) и на прошлой неделе экстремум-прогноз 22 апреля развернул коррекцию от пивот-прогноза 14 апреля в продолжение бычьего тренда нового цикла.

☝️ Длинная позиция по экстремум-прогнозу 7 апреля технически удержалась, так как цена не выходила за пределы бычьей свечи от 9 апреля. Те, кто закрыл позицию с небольшой прибылью или в ноль внутри свечи, могли открыться заново по техническому сигналу на экстремум-прогнозе 22 апреля примерно на том же уровне.

⚠️ Напоминаю, что главная астрологическая жесть 2025 года в соответствии с кризисной картой (https://t.me/jointradeview/97) ждет нас 16-23 июня с серьезными афтершоками в июле и начале августа. Следующий экстремум-прогноз ожидается 19 мая. Значимые пивот-прогнозы приходятся на 28 апреля и 5 мая.

Иностранный капитал покидает рынок США

- 28 апреля 2025, 06:52

- |

‼️⚠️Иностранный капитал покидает рынок США

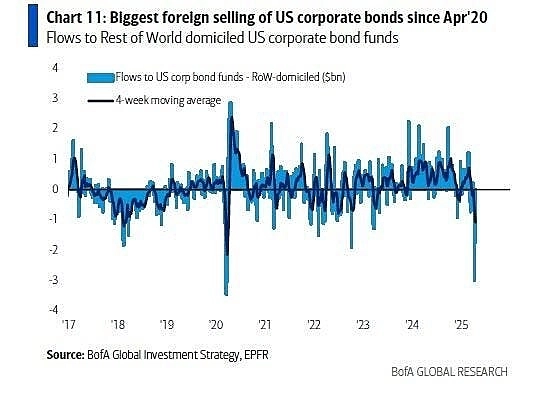

1) Для наглядности, ещё западной аналитики вам в ленту. Недавняя распродажа американских корпоративных бондов на «тарифном» обвале — максимум за пять лет (последний раз такая распродажа была при ковиде).

2) Аналитики отмечают, что инвесторы, особенно иностранные, массово избавляются от своих активов в США, будь то акции или корпоративные облигации. НО, этот капитал не перенаправляется в казначейские облигации, как можно было бы ожидать. Скорее, он вообще покидает рынки США.

P. S. Не сложно догадаться, что эти деньги идут уже непосредственно в развивающиеся рынки, драгоценные металлы и т.д.

Наш ТГ канал: t.me/+CTcbcRXcqBY1MWIy

Календарь интересной заморской отчетности на 28 апреля-2 мая и чуть-чуть комментариев

- 28 апреля 2025, 05:18

- |

Microsoft (MSFT)

Консенсус-прогноз по прибыли составляет 3,20 доллара на акцию при выручке в 68,38 миллиарда долларов, что соответствует росту выручки на 10,5% по сравнению с аналогичным периодом прошлого года. Компания прогнозировала выручку в размере от $67,70 млрд до $68,70 млрд. Инвесторы настроены по-медвежьи.

Meta Platforms (МЕТА)

Консенсус-прогноз по прибыли составляет 5,21 доллара на акцию при выручке в 41,27 миллиарда долларов, что соответствует росту выручки на 13,2% по сравнению с аналогичным периодом прошлого года. Инвесторы настроены оптимистично.

Amazon.com (AMZN)

Консенсус-прогноз по прибыли составляет 1,35 доллара на акцию при выручке в 154,64 миллиарда долларов, что соответствует росту выручки на 7,9% по сравнению с аналогичным периодом прошлого года. Инвесторы настроены по-медвежьи.

Apple (AAPL)

Консенсус-прогноз по прибыли составляет 1,60 доллара на акцию при выручке в 93,56 миллиарда долларов, что соответствует росту выручки на 3,1% по сравнению с аналогичным периодом прошлого года. Инвесторы настроены по-медвежьи.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал