Акции США

Изменения в портфеле Баффетта по итогам 2020 года. Verizon (VZ) - самая крупная покупка!

- 17 февраля 2021, 09:23

- |

ПОКУПКИ BERKSHIRE

Уоррен Баффетт купил огромную долю в Verizon Communications inc (тикер: VZ) — 146,716,496 акций (доля 3.5% бизнеса) за 8.62 млрд $. Теперь это шестая по объему позиция в портфеле Berkshire Hathaway.

В четвертом квартале 2020 года также куплены новые пакеты акций:

- Chevron (CVX) — 48,498,965

- Marsh & McLennan (MMC) - 4,267,825

- EW Scripps (SSP) — ??? (Yahoo finance пишет про 23,07 млн акций, а в форме 13F этого нет, вброс???)

Конгломерат увеличил доли:

- на 117% в T-Mobile (TMUS) - 5,242,000

- на 34% в Kroger (KR) - 33,534,017

- на 28% в Merck (MRK) - 28,697,435

- на 20% в AbbVie (ABBV) - 25,533,082

- на 11% в Bristol-Myers Squibb (BMY) - 33,336,016

- на 1% в RH (RH) - 1,732,548

ПРОДАЖИ BERKSHIRE

полностью избавились от Pfizer (PFE), JPMorgan Chase (JPM), Barrick Gold (GOLD), M&T Bank (MTB) и PNC Financial (PNC).( Читать дальше )

- комментировать

- 1.1К | ★2

- Комментарии ( 14 )

Фондовый Рынок уже НЕ ТОТ? Что изменилось на Рынке за 20 лет? / Нулевая Ставка ФРС / Акции США

- 15 февраля 2021, 18:13

- |

Обзор акций в дивидендный портфель. Realty Income, AT&T, Verizon

- 14 февраля 2021, 18:14

- |

В такое эйфоричное время лучше покупать акции только на короткий срок

- 11 февраля 2021, 18:33

- |

Рост продаж со стороны инсайдеров, рост хеджирования со стороны фондов и сезонный фактор связанный с отчетностью — с большей настойчивостью говорят о скором начале коррекции голубых фишек. Поэтому акции Смарт-Инсайдеров распроданы, оставлены только краткосрочные недорогие бумаги, по которым почти у всех подвинули близко трейлинг-стоп ордера.

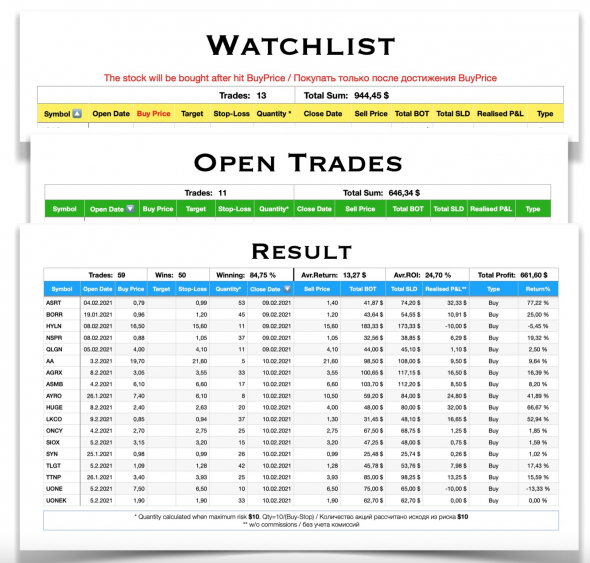

Рынок продолжает рост не смотря на медвежьи звонки (в том числе эйфорию среди аналитиков). Вчера закрыто 13 акций. Только одна проигравшая.

Сегодня в листе ожидания тоже 13 акций. Если воодушевление на рынке продолжит расти, то и наши ракетные кандидаты успеют съиграть.

(Подробности и в Профиле и Телеграмме)

Почему Фондовый рынок продолжает расти? / Факторы Роста / Какой Главный Риск Падения Рынка?

- 11 февраля 2021, 18:27

- |

Инвестирую в хирургических роботов. TransEnterix (TRXC)

- 11 февраля 2021, 06:41

- |

Мне очень нравится тема роботов в хирургии. В мире сейчас более 100 венчурных компаний занимается разработками технологий для хирургических роботов.

Что есть на биржах среди публичных компаний?

Пионером в этой отрасли является Американская корпорация Intuitive Surgical (тикер: ISRG), рыночная капитализация которой 93 млрд $.

Но подрастают конкуренты. Первый: TransEnterix (тикер: TRXC)

( Читать дальше )

Где лучше хранить деньги? / Tesla покупает Биткоин / Акции Nvidia / Рост Twitter на отчете / Блиц 16

- 10 февраля 2021, 20:03

- |

Михаил Иванов - Какие акции США вырастут вдвое в 2021 году? Прибыльные инвестиции.

- 09 февраля 2021, 20:24

- |

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал