Акции РФ

Что будет с ГДР российских компаний и их владельцами, приобретенных на ММВБ?

- 16 марта 2022, 12:03

- |

Какие варианты могут быть предприняты компаниями из РФ, в отношении держателей ГДР из РФ? На мой абсолютно не профессиональный взгляд, единственно правильный ход, это выпустить акции и заменить их в портфелях акционеров с котировкой в рублях по состоянию на 22.02.22. На текущий момент оценка этих активов равна по сути 0.

- комментировать

- ★2

- Комментарии ( 33 )

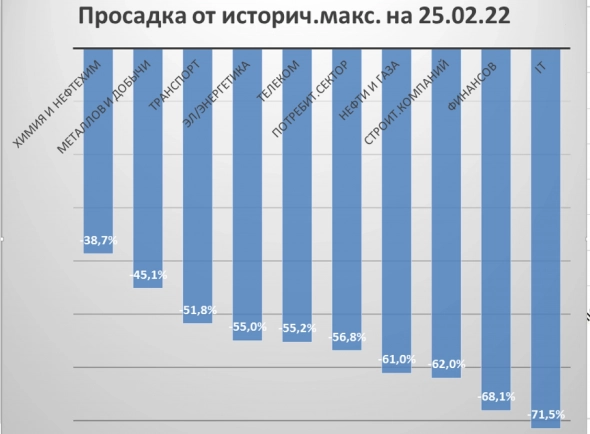

Фондовый рынок РФ по секторам на 25.02.22г.

- 15 марта 2022, 11:10

- |

Картина нашего рынка в четырех измерениях — даёт представление о ситуации, которая сложилась к закрытию на 25 февраля 2022г.

В разрезе секторов.

1) Процент: цена закрытия от исторического максимума

2) Максимальное снижение от исторических максимумов

3) Процент: возвратное движение (восстановлено от снижения) от просадки

4) Размер отскока в масштабе минимальной цены и Изменения цен последней сессии

( Читать дальше )

#STOCKS#RTSI

- 14 марта 2022, 14:26

- |

Пара мыслей:

На предстоящей неделе рынок РФ снова закрыт.

Хорошо или плохо — даже не берусь ответить на этот вопрос. Все, что сейчас пытается предпринять регулятор — это попытки минимизировать риски для финансовой системы. Интересно, что будет тем набором критериев, по которым можно будет сделать вывод, что риски «допустимы» и можно запускать фондовый рынок…

Что будет с фондовым рынком?

Сложный вопрос, на который я пытаюсь найти ответ. Однозначно, что как раньше не будет и нас ждут серьезные и фундаментальные изменения. Но сейчас хочу уделить внимание позитивной стороне: это, во-первых, поддержка государства покупкой облигаций и акций, а во-вторых, это готовность людей инвестировать в фондовый рынок, чтобы сохранить деньги в тех реалиях, когда крайне высокая инфляция их просто сжигает. А за последние пару лет фондовый рынок начал активно и массово осваиваться в РФ.

( Читать дальше )

Было бы честно!

- 14 марта 2022, 09:16

- |

Не дружественные государства заблокировали наш ЗВР, а мы в ответку заблокируем и заберем все, что найдем их, таков ответ, не зря некоторые миллиардеры уже высказались по этому поводу, а они наверняка что-то знают.

Что делать с акциями предприятий, которые изымутся у нерезидентов? Продать на рынке спекулянтам, пусть дальше лудоманят, обогощаются, пульсянам и пенсам в 35? НЕТ!

Все эти производства строились и поднимались во времена СССР, нашими родителями и дедами, пленными фашистами после ВОВ, народ СССР воевал за эти земли и все что на них находится с 1941 по 1945 гг. Слишком дорога цена этих активов! Все это принадлежит наследникам великой СССР и должно принадлежать только нам и нашим детям, а не спекулянтам с двойным и тройным гражданством.

( Читать дальше )

Стратегические возможности российского рынка. Оценили FCF Yield

- 11 марта 2022, 16:04

- |

Продолжаем анализировать стратегические возможности российского рынка. Мы сделали расчеты по российским ресурсным компаниям, которые в текущей ситуации могут стать основными бенефициарами слабого рубля, высоких цен на сырье, а также специфических рисков новых реалий. Следует подчеркнуть, что часть компаний испытывает проблемы с продажей продукции на экспорт, поскольку перевозчики отказываются ее брать. Ситуация скорее всего носит временный характер и вряд ли продлится слишком долго. Тем не менее на это конечно стоит сделать дисконты, объемы в конце 1 кв и начале 2 кв могут быть ниже обычных. В первую очередь под этим риском находятся компании черной металлургии (НЛМК, Северсталь, ММК), а также нефтяники (тут проблемы с экспортом пока у всех).

Мы сделали расчет в разных сценариях цен на ресурсы/ курса рубля (объемы продукции оставили на уровне прошлого года) и решили показать не дивидендную доходность, а Free Cash Flow (FCF yield), т.е. сколько компания может генерировать денег на текущую капитализацию, каким количеством денег располагает для выплаты дивидендов, байбэков и пр. Фактически

( Читать дальше )

Планировал выйти на пенсию в 45, а вышел в кэш

- 10 марта 2022, 17:46

- |

Акция — это доля в бизнесе, считал я. Это право никто не сможет у меня отнять и даже при банкротстве брокера, запись в депозитарии о том, что я являюсь владельцем акции, поможет мне восстановить доступ к своим активам через другого брокера. Я принял это за аксиому и считал, что худший сценарий — это банкротство эмитентов.

Но 2022 год очень похож на типичного работодателя, который принимает на работу выпускника вуза со словами: «Забудь все, чему тебя учили в университете!». Вся теория прошлых лет здесь не работает. Текущая обстановка сильно отличается от кризисов прошлых лет и сейчас реализовывается значительная часть рисков, о которых ещё месяц назад никто и подумать не мог.

Комиссия на покупку валюты, невозможность продать акции иностранных компаний через российских брокеров (против которых ввели санкции), приостановка торгов бумагами российских компаний на Лондонской бирже, запрет ЦБ РФ на продажу ценных бумаг по поручению нерезидентов, запрет вывоза из России иностранной наличной валюты в сумме более $10 тысяч и т.д.

( Читать дальше )

Есть ли техническая возможность запретить продажу акций не резидентам?

- 10 марта 2022, 17:03

- |

Если говорить об расписках (ADR), то их запрет состоялся. Но можно ли запретить так же продавать обычные акции РФ? Я не слышал, что бы при запросах на бирже РФ шла проверка на свой – чужой. Есть заявка, она исполняется и фиксируется отправитель. По этой причине у меня сложилось мнение. Что запретить не резидентам покупать и продавать физически нельзя без внедрения значительных изменений как у бирж, так и торгового софта. Можно запретить конкретным брокерам. Но и этот запрет можно обойти при помощи посредника. Отсюда создается лаконичный вопрос. Нерезиденты физически и дальше будут продавать и покупать наши акции и этому помешать не смогут?

Жду комментариев, кто что знает об этом.

#STOCKS#RTSI

- 10 марта 2022, 11:08

- |

#STOCKS#RTSI

Близится момент, когда фондовый рынок возобновит свою работу и хочу обозначить основные идеи и что нас может ждать.

Для начала, разберемся в текущей ситуации: Индекс РТС закрылся на уровне 937 пунктов. В диапазоне 920-960 проходят несколько трендовых и он является сильным уровнем сопротивления.

Очевидно, что на открытии нас ждет снижение. Вопрос его глубины. Моя основная гипотеза — это снижение в диапазон 630-730 пунктов по РТС. Может ли РТС найти еще ниже? Конечно! Следующая остановка может быть в диапазоне 400-500 пунктов. Но, по-большому счету, сути это не меняет.

Таким снижением будет отыгран страх, сформированный во время прекращения торгов. Будут маржинколлы. Та часть людей, кто «зажат» в рынке и хочет из него выйти, будет продавать. После чего на рынок зайдет государство и будет его всячески поддерживать.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал