АйДи Коллект

ID Collect – лауреат XI Программы «Лучшие социальные проекты России»

- 20 июня 2023, 12:53

- |

Cервис по возврату проблемной задолженности ID Collect (входит в финтех-группу IDF Eurasia) cтал лауреатом XI Программы «Лучшие социальные проекты России 2023». Компания получила награду за проект «Советы от Корги Коллект» в номинации «Финансовая грамотность». Церемония вручения почетных дипломов состоялась 1 июня в Radisson Resort, Zavidovo.

Торжественной части мероприятия предшествовал Форум «Три кита национальной повестки: благотворительность, социальные инвестиции, устойчивое развитие». В рамках форума директор по внешним коммуникациям ID Collect Екатерина Гуркина рассказала о предпосылках проекта «Совета от Корги Коллект», его социальной значимости и промежуточных результатах. По ее словам, основная целевая аудитория проекта – должники ID Collect, а его главная задача – в креативном формате комиксов донести до клиентов информацию о том, как быстро и комфортно погасить долг с максимальной выгодой для себя.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

IDF Eurasia — победитель в номинации «Лучшая МФО» премии финансового маркетплейса «Сравни»

- 01 июня 2023, 13:05

- |

Онлайн-сервис альтернативного кредитования Moneyman (входит в финтех-группу IDF Eurasia) стал лауреатом первой ежегодной национальной премии в сфере финансов и страхования финансового маркетплейса «Сравни» в номинации «Лучшая МФО».

Экспертное жюри отметило, что в 2022 году компания показала стабильный рост объема выданных продуктов и высокое качество клиентского сервиса.

В рамках премии эксперты «Сравни» выбрали компании финансового и страхового профилей, которые создают передовые продуктовые решения и сервис. Всего было представлено 20 номинаций, при отборе победителей жюри принимало в расчет ориентированность компаний на высокое качество оказываемых услуг и уровень клиентского сервиса.

В будущем планируется проведение премии на ежегодной основе с целью выбора лучших игроков на страховом и финансовом рынках.

( Читать дальше )

«АйДи Коллект» с переподпиской разместил третий выпуск облигаций

- 24 мая 2023, 07:15

- |

Весь объем на общую сумму 800 млн рублей был выкуплен квалифицированными инвесторами за 13 торговых дней. Бумаги доступны на вторичных торгах по ISIN-коду: RU000A1065M8.

ООО «АйДи Коллект» (входит в финтех-холдинг IDF Eurasia) 17 мая завершило размещение по закрытой подписке трехлетних облигаций серии 03 объемом 800 млн рублей. Выпуск был реализован среди квалифицированных инвесторов. Всего было подано 1 123 заявок. Максимальный объем одной заявки — 58,99 млн рублей, минимальный — 1000 рублей. Средняя заявка составила 712 тыс. рублей, а самая популярная — 1000 рублей.

«Размещение выпуска серии 03 оказалось более чем успешным и превзошло наши ожидания с учетом продолжительных майских праздников. В последний день размещения была переподписка, спрос на бумаги превысил предложение. То, с какой скоростью мы смогли закрыть размещение, свидетельствует о том, что ставка купона по бумагам абсолютно сбалансирована», — подчеркнул генеральный директор ID Collect Александр Васильев.

( Читать дальше )

«АйДи Коллект» с переподпиской завершил размещение выпуска облигаций на 800 млн руб.

- 22 мая 2023, 09:51

- |

ООО «АйДи Коллект» (бренд ID Collect), входящий в Топ-3 участников российского рынка взыскания, полностью реализовал выпуск третьей серии облигаций объемом 800 млн руб. за 13 торговых дней. Срок обращения выпуска составляет 3 года, ставка купона — 15% годовых c ежемесячной выплатой, доходность к погашению (YTM) по состоянию на 18 мая находится на уровне 15,9%.

Размещение стартовало 26 апреля, в последний день размещения (17 мая) спрос на покупку превысил предложение. Привлеченные средства компания планирует направить на финансирование операционной деятельности – покупку портфелей задолженности для последующего управления и взыскания. Объем активов под управлением компании на конец I квартала текущего года превышает 98 млрд руб., до конца года компания планирует рост данного показателя до 150 млрд. руб. По итогам первого квартала 2023 года доля ID Collect на рынке цессии (переуступка прав требования по долгу) выросла на 4 п.п. и составила 20%.

( Читать дальше )

Коротко о главном на 18.05.2023

- 18 мая 2023, 12:28

- |

- «ЛайфСтрим» (ТВ-сервис «Смотрёшка») сегодня начинает размещение пятилетних облигаций серии БО-П02 объемом 500 млн рублей. Регистрационный номер — 4B02-02-00573-R-001P. Ставка купона установлена на уровне 13,5% годовых на весь период обращения. Купоны ежеквартальные. По выпуску предусмотрена амортизация: по 25% от номинала будет погашено в даты окончания 17-20-го купонов. Организатор — Совкомбанк. Соорганизаторы — ИК «Риком-Траст» и ТКБ.

- Московская биржа зарегистрировала выпуск облигаций «Соби-Лизинг» серии 001P-02. Регистрационный номер — 4B02-02-00632-R-001P. Бумаги включены в Третий уровень котировального списка. Параметры выпуска пока не раскрываются.

- «Группа Астон» 22 мая начнет размещение по закрытой подписке среди квалифицированных инвесторов пятилетних коммерческих облигаций серии КО-П01-002РС объемом 400 млн рублей. Ставка 1-4-го купонов установлена на уровне 11% годовых. Потенциальные приобретатели коммерческих облигаций — клиенты Экспобанка.

( Читать дальше )

Александр Васильев: «Без коллекторов стабильность банковской системы окажется под угрозой»

- 17 мая 2023, 06:28

- |

В конце апреля на рынке высокодоходных облигаций стартовало размещение третьего биржевого выпуска «АйДи Коллект» — компании, которая за пять лет прошла путь от новичка до топ-3 участников российского рынка коллекторских агентств. О том, как компания работает с должниками МФО и банков с помощью искусственного интеллекта, развивает сферы своего присутствия и чего ждет от фондового рынка, в интервью Boomin рассказал генеральный директор ID CollectАлександр Васильев.

«Мы запрыгнули в последний вагон»

— Вы возглавляете ID Collect с момента основания компании в 2017 г. Более того — стояли у ее истоков. Почему решили заняться коллекторским бизнесом?

— ID Collect входит в состав финтех-группы IDF Eurasia, как и Moneyman, одна из трех крупнейших микрофинансовых компаний России. На момент создания ID Collect я уже несколько лет работал в IDF Eurasia и хорошо понимал специфику российского рынка взыскания просроченной задолженности. После вступления в силу в январе 2017 г.

( Читать дальше )

«АйДи Коллект» проведет прямой эфир для инвесторов

- 15 мая 2023, 05:32

- |

Онлайн-мероприятие с эмитентом пройдет в четверг, 18 мая, на YouTube-канале Boomin.

Прямой эфир с генеральным директором ООО «АйДи Коллект» (ID Collect)Александром Васильевым и IR-директором компании Антоном Храпыкиным состоится 18 мая в 11:00 по московскому времени на YouTube-канале Boomin. Модератором выступит главный редактор портала Boomin Екатерина Днепрова.

Онлайн-мероприятие посвящено размещению трехлетних облигаций серии 03 объемом 800 млн рублей.

Все желающие смогут посмотреть прямой эфир на YouTube-канале Boomin как в режиме онлайн, так и в записи. Задать интересующие вопросы можно непосредственно во время беседы с представителями компании, либо предварительно направив их на почту модератора мероприятия: news@boomin.ru.

Участие не требует предварительной регистрации, подключиться к эфиру можно по ссылке.

Справка:

Размещение по закрытой подписке среди квалифицированных инвесторов трехлетних облигаций ООО «АйДи Коллект» серии 03 стартовало 26 апреля 2023 г. Ставка купона установлена на уровне 15% годовых на весь период обращения. Купоны ежемесячные. Номинальная стоимость одной бумаги составляет 1000 рублей. По займу предусмотрена возможность досрочного (в том числе частичного досрочного) погашения облигаций по усмотрению эмитента.

( Читать дальше )

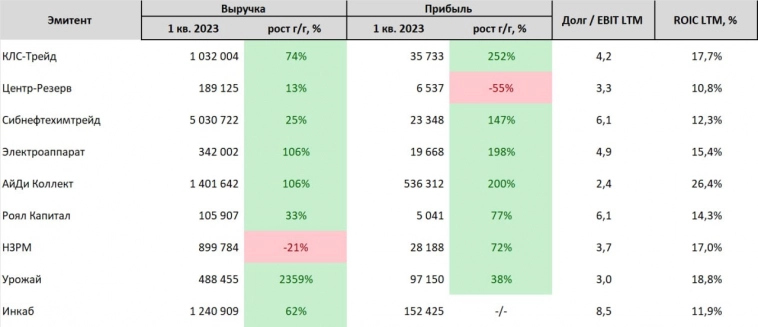

Дайджест отчётностей в сегменте ВДО по 1 кв. 2023 года

- 14 мая 2023, 14:58

- |

Публикуем отчётности за прошедшую неделю. Всего по итогам пятницы за 1 кв. 2023 года отчиталось 44 эмитента, полная таблица (с большим количеством параметров, чем на скриншоте)здесь

Небольшой комментарий по отчётностям 2022 года:

В ближайшие дни на страницу с отчётностями добавим несколько оставшихся компаний, которые опубликовали АЗ: Бизнес-Альянс, Некст-Т, Ламбумиз

Среди компаний, которые ничего не опубликовали остался только ЗАО СуперОкс (группа с С-Инновации). А Заслон опубликовал АЗ, но не представил отчётность, сославшись на постановление Правительства

Но осталось ещё несколько компаний, которые не опубликовали аудиторское заключение:

КЛВЗ Кристалл

ИС Петролеум

ОАЭ

ТД Мясничий

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Качество коммуникации ID Collect с должниками заметно выросло

- 12 мая 2023, 14:31

- |

Качество коммуникации ID Collect (группа IDF Eurasia) с банковскими должниками за год заметно улучшилось: они стали реже игнорировать звонки операторов колл-центра и чаще рассказывают о причинах задержки платежа по кредиту.

По данным ID Collect, доля неотвеченных вызовов в общем количестве телефонных обращений специалистов по взысканию задолженности портфеле банковской цессии (переуступка права требования по долгу) за год сократилась на 75%. Сбрасывать звонки на начало текущего года должники также стали на 66% реже по сравнению с данными годом ранее. Ссылок на неправильные контактные данные и незнание должника (третья по популярности реакция на обращение в связи проблемным долгом) тоже стало значительно меньше – доля ответов из этой категории в указанном периоде сократилась на 25%.

Должники стали чаще объяснять причины задержки платежа и пытаться найти способ решения проблемы. Так, например, в разговоре с агентством по взысканию проблемные заемщики стали в 3 раза чаще запрашивать реструктуризацию задолженности. В то же время заметно выросли жалобы на финансовые трудности – процент таких ответов за год увеличился на 26%. Что не мешает, однако, многим из проблемных банковских заемщиков обещать оплатить по долгу – доля таких обещаний в коммуникации с колл-центром выросла на 66%.

( Читать дальше )

«АйДи Коллект»: итоги торгов на бирже и купонные выплаты за апрель 2023 года

- 11 мая 2023, 06:49

- |

Суммарный объем торгов на вторичном рынке по трем биржевым выпускам эмитента составил 77,4 млн рублей. Инвесторы получили перечисленный компанией купонный доход по двум выпускам в размере 11,4 млн рублей.

Итоги торгов

Цены на выпуск серии 01 снова подросли, на пике достигая номинала (и это при купоне 12% до погашения в июле 2024 г.). Впрочем, цены закрытия держались чуть ниже 98%, а доходность в итоге составила около 15% годовых.

Трехлетний выпуск классических облигаций серии 01 (4-01-00597-R) объемом 400 млн рублей был размещен эмитентом в августе 2021 г. По выпуску предусмотрено 36 ежемесячных купонов. Номинальная стоимость одной облигации — 1000 рублей.

В выпуске серии 02 всплески были куда активнее, максимальная цена превышала 104%, однако в среднем цена выросла со 101% до 102% от номинала, что при купоне 16,5% с погашением в мае 2025 г. даст доходность около 16% годовых: чуть больше дюрации, чем у дебюта — чуть выше и доходность. Средний объем торгов по выпускам составил чуть более 1 млн рублей в день, что неплохо даже для «депозитной стратегии».

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал