АФК СИСТЕМА

АФК-Система строит «город»

- 17 сентября 2020, 10:30

- |

Наткнулся на такую новость. Интересно, зачем это Системе?..

В Кировском округе Омска построят микрорайон современного формата. На территории около 200 га в районе улиц Волгоградской и Верхнеднепровской появится комплексная жилая застройка.

Инвестор проекта, ПАО АФК «Система», будет создавать жилой комплекс по концепции «Город в городе». Здесь запланированы дома, рассчитанные на 31 тыс. жителей, а также все необходимые социальные объекты: центр детского творчества, многофункциональный спортивный комплекс, школы, детские сады и центр культуры. По центру микрорайона пройдет большая зеленая зона — парк «Зеленая река».

Источник

- комментировать

- Комментарии ( 7 )

АФК Система - есть еще козыри в рукаве

- 08 сентября 2020, 09:27

- |

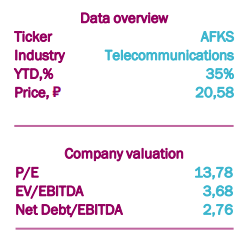

На фоне последней сделки по продаже Детского мира, вдвойне будет интересно взглянуть на финансовую отчетность АФК за 6 месяцев 2020 года по МСФО.

В отличии от уже привычных нам стагнаций выручки в нефтегазовый и прочих отраслях, АФК Система демонстрирует рост этого показателя. По итогам полугодия выручка выросла на 2,8% до 313,4 млрд рублей. Основной вклад, традиционно внес МТС с 235,4 млрд и Сегежа с 31,2 млрд рублей.

Операционные расходы остались на уровне прошлого года, незначительно увеличившись на 1,4%. Курсовые разницы не прошли стороной и АФК. Компания получила убыток 8,8 млрд рублей, против прибыли 8,9 млрд в 2019 году. Как итог, выручка от продолжающейся деятельности упала в 5 раз до 1,8 млрд рублей. Если учесть прибыль от выбытия «Лидер-Инвест» в 2019 году, чистая прибыль Группы составила 4,9 млрд рублей, против 40 млрд в 2019 году.

Тут нужно учитывать то, что вышеупомянутая сделка принесет в будущих периодах прибыль, компенсируя снижение финансовых показателей.

Прибыль от продажи Детского мира руководство компании планирует направить на погашение долгов. Этот эффект будет отражен в 3 или 4 кварталах, а сумма дохода составит 25,8 млрд рублей. По состоянию на 30 июня 2020 году Система имеет финансовые обязательства в размере 198,3 млрд и NetDebt/EBITDA в 2,8x.

( Читать дальше )

Детский мир - без хозяина и дивидендов

- 04 сентября 2020, 19:19

- |

На этой неделе стало известно, что АФК Система и РФПИ полностью вышли из активов Детского мира. Не буду повторять уже изъезженную тему, а просто оставлю ссылку на новость. Теперь, когда улеглась пыль, давайте трезво взглянем на перспективы ритейлера, и как эта сделка может отразиться на простых частных инвесторах.

Самая оперативная информация в моем Telegram

В целом, я по-прежнему считаю Детский мир отличной компанией, которая развивается в ногу со временем и прирастает в финансовых показателях. Однако последние время, еще до коронакризиса, меня смущала динамика этого роста. Рынок детских товаров перенасыщен и для двукратного роста требуется большие вложения и наращивание долга. В дополнение этот самый долг служил для компании средством выплаты дивидендов. Все эти факторы позволили мне продать акции еще до всем известных новостей и зафиксировать хорошую прибыль.

Вот какие основные негативные моменты я для себя выделил:

Закрепиться выше своего максимума котировкам не удалось, после чего последовали распродажи.

Направление интернет-торговли развивается, а это тянет очень большие вложения денег. Напомню, что IT компании и интернет магазины не охотно платят дивиденды.

Остается открыт вопрос со второй волной пандемии.

Высокая долговая нагрузка в совокупности с выплатами дивидендов в долг.

АФК Система, которая так любит дивиденды своих дочек, выходит из актива. И не ясно будет ли кто-то консолидировать у себя контрольный пакет ДМ.

В текущим обстоятельствах, я бы делал ставку на снижение дивидендов в перспективе 1-2 года. Чтобы получить двузначную доходность за счет роста акций, придется подождать.

Из позитивных факторов могу отметить увеличение freefloat, но не считаю это каким-то выдающимся событием и не вижу апсайдов на этом факте. Продолжаю покрывать акции Детского мира, разбирать отчетность и анализировать показатели, однако снова рассматривать к покупке начну только при достижении цены в 100 рублей и ниже.

( Читать дальше )

АФК Система - вышла из капитала Детского мира

- 04 сентября 2020, 17:34

- |

АФК «Система» продала весь принадлежавший ей пакет акций, составлявший 20,38% акционерного капитала ПАО «Детский мир».

сообщение

Результаты Системы за 2 квартал оказались лучше консенсус-прогноза, несмотря на падение чистой прибыли - КИТ Финанс Брокер

- 04 сентября 2020, 17:09

- |

АФК «Система» — финансовая корпорация, которая входит в число системообразующих компаний России. Диверсифицированный портфель активов Корпорации состоит преимущественно из российских компаний, представляющих различные отрасли и осуществляющих свою деятельность практически на всей территории страны и за рубежом.

Выручка компании осталась практически без изменений по сравнению с аналогичным периодом прошлого года и составила 155,24 млрд. руб. Скорректированный показатель OBIDA аналогично показал околонулевую динамику, увеличившись всего на 0,6%. Чистая прибыль сократилась на 56% – до 6,4 млрд руб., относящаяся к акционерам в 11,3 раза – до 581 млн.

( Читать дальше )

На динамику непубличных активов АФК Система в разной степени повлияла пандемия - Альфа-Банк

- 04 сентября 2020, 16:36

- |

На динамику непубличных активов в разной степени повлияла пандемия – по итогам квартала Ozon показал позитивную динамику, тогда как динамика активов в области здравоохранения и гостиничного бизнеса была негативной. Мы отмечаем признаки улучшения финансовых результатов Segezha и очень сильную динамику Ozon. Долг корпоративного центра снизился на 5% по сравнению с 1К20.Курбатова Анна

«Альфа-Банк»

В ходе телефонной конференции никаких особенно оптимистичных заявлений для инвесторов не прозвучало, так как вплоть до окончания 2020 г. компания будет сфокусирована на снижении долга корпоративного цента и финансировании роста активов в составе своего портфеля, тогда как четких планов в отношении дивидендов и дальнейшей монетизации активов на данном этапе нет. Мы ожидаем, что отчетность за 2К20 будет НЕЙТРАЛЬНА для акций компании.

( Читать дальше )

Система АФК-5-ао: информация о выплаченных дивидендах

- 20 августа 2020, 19:00

- |

Акция: Система АФК-5-ао

Общая сумма: 1 254 498 477.8 руб.

Дивиденд на акцию: 0,13 руб.

Ссылка на сущфакт: http://www.e-disclosure.ru/portal/company.aspx?id=4772

Дивиденды Система АФК: https://smart-lab.ru/q/AFKS/dividend/

Выручку АФК Система поддержали сильные результаты телеком-оператора МТС - Промсвязьбанк

- 04 сентября 2020, 11:29

- |

Выручка ПАО АФК Система по итогам II квартала 2020 года составила 155,12 млрд рублей, что на 0,5% ниже аналогичного периода 2019 года. Скорректированная OIBDA снизилась в отчетном периоде на 0,6% — до 54,84 млрд рублей. Рентабельность по скорректированной OIBDA составила 35,4%.

Результаты компании вышли на уровне ожиданий. Выручку АФК Система поддержали сильные результаты телеком-оператора МТС, а также лесопромышленного Segezha Group. Динамика OIBDA Системы связана со снижением аналогичного показателя гостиничного бизнеса и рентных активов корпорации, которое было компенсировано ростом OIBDA МТС и улучшением финпоказателей интернет-холдинга Ozon. Оборот Ozon во втором квартале вырос на 188% г/г, что позитивно для оценки компании в преддверии IPO. Финансовые обязательства на уровне корпоративного центра АФК сократились на 10,7% — до 198,3 млрд рублей в связи с погашением рублевых кредитов.Промсвязьбанк

АФК Система - долг до конца года может остаться выше 150 млрд руб

- 03 сентября 2020, 20:14

- |

«На цели сокращения долга мы планируем привлечь средства, полученные от продажи акций «Детского мира». Средства из других источников, включая дивиденды МТС и других активов, мы планируем использовать для новых инвестиций и других целей. Поэтому до конца года уровень долга, скорее всего, останется выше стратегической цели в 140-150 млрд руб.

источник

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал